中美貿易戰如何影響製造業週期與通膨。

- 長期:145%關稅壓制需求,加速脫鉤。美國成本漲8%-15%。 2026年庫存壓力峰值,週期下行。

- 市場:美股工業短期漲,科技承壓;加密貨幣隨通膨、流動性波動。

- 建議:關注PMI、Q1財報,謹慎佈局製造業,考慮東南亞供應鏈受益股。

一、宏觀與市場環境

美國貿易戰博弈賽局

- 中美雙方陷入僵局:當前的中美貿易戰可以視為典型的“膽小鬼賽局”,雙方都不願意先做出讓步,導致了互相加徵關稅,經濟損失逐漸加重。雙方的最終選擇將在全球其他國家的站隊和立場上產生深遠影響。

- 全球經濟博弈的核心:全球約80個國家的態度將在中美博弈中扮演關鍵角色,尤其是在貿易戰升級和供應鏈重組的問題上。全球經濟體的站隊決定了中美之間的賽局動態和最終結果。

- 鷹鴿博弈的轉變:中美之間的博弈可能由當前的“膽小鬼賽局”轉向“鷹鴿賽局”,全球經濟體的支持將決定中美是否能夠通過妥協或強硬手段來結束貿易戰。最終,全球經濟的穩定與發展可能會受到此博弈的深遠影響。

二、資金流向分析& 主流幣市場結構

外部資金流

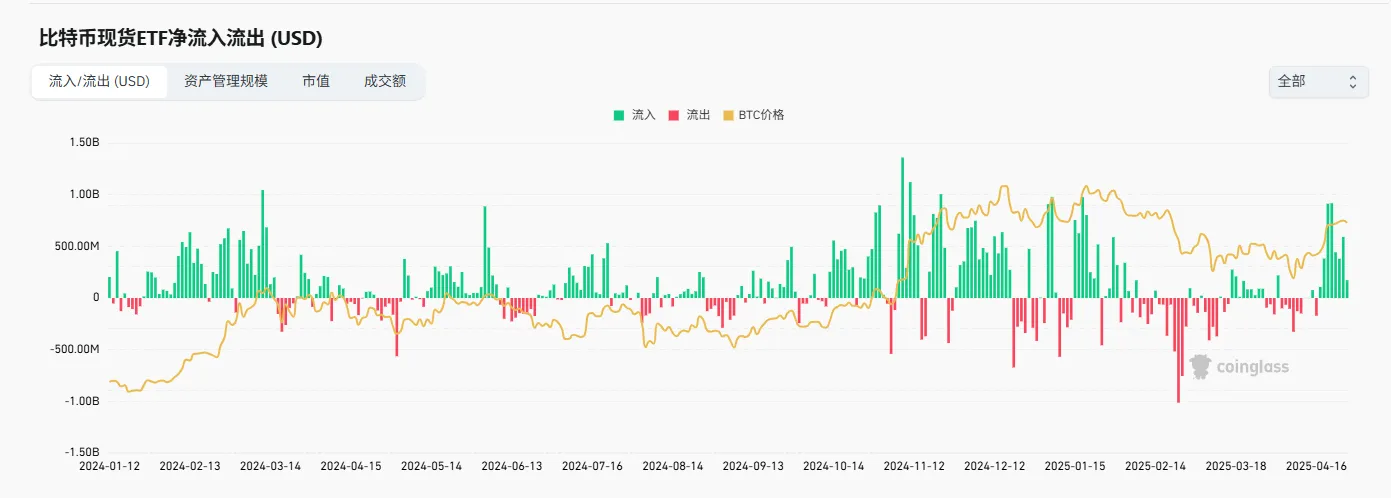

- ETF資金:本週流入大幅流入30.14億,資金面情表現好轉

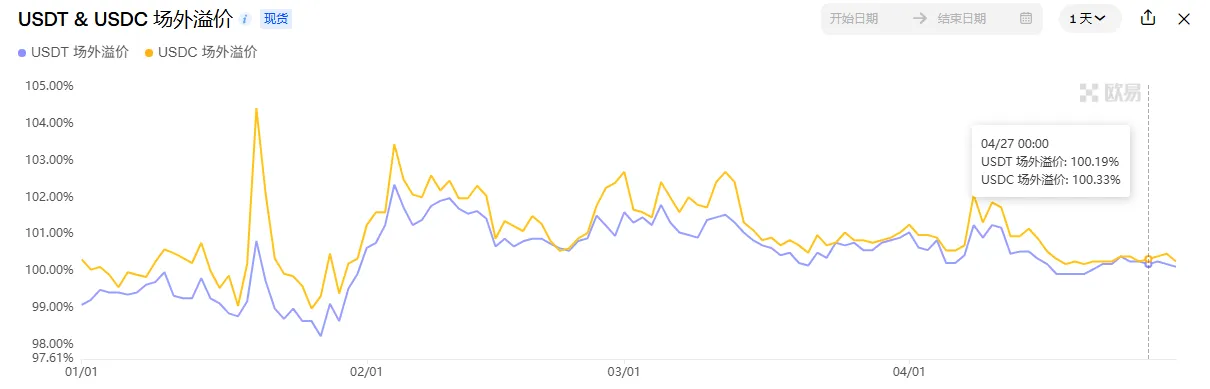

- 穩定幣:本週增發21.7億,增發水準處於中等

場內情緒指標

- 場外溢價飆漲:穩定幣溢價回升水上,僅有輕微溢價

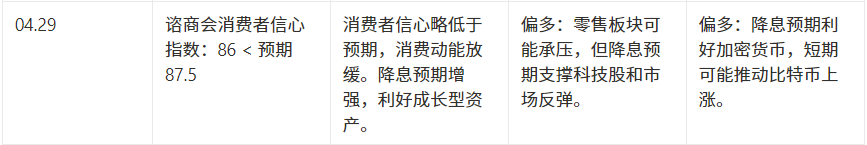

比特幣(BTC)

- 技術面:處在四小時線段高位,警覺衝高後的終結

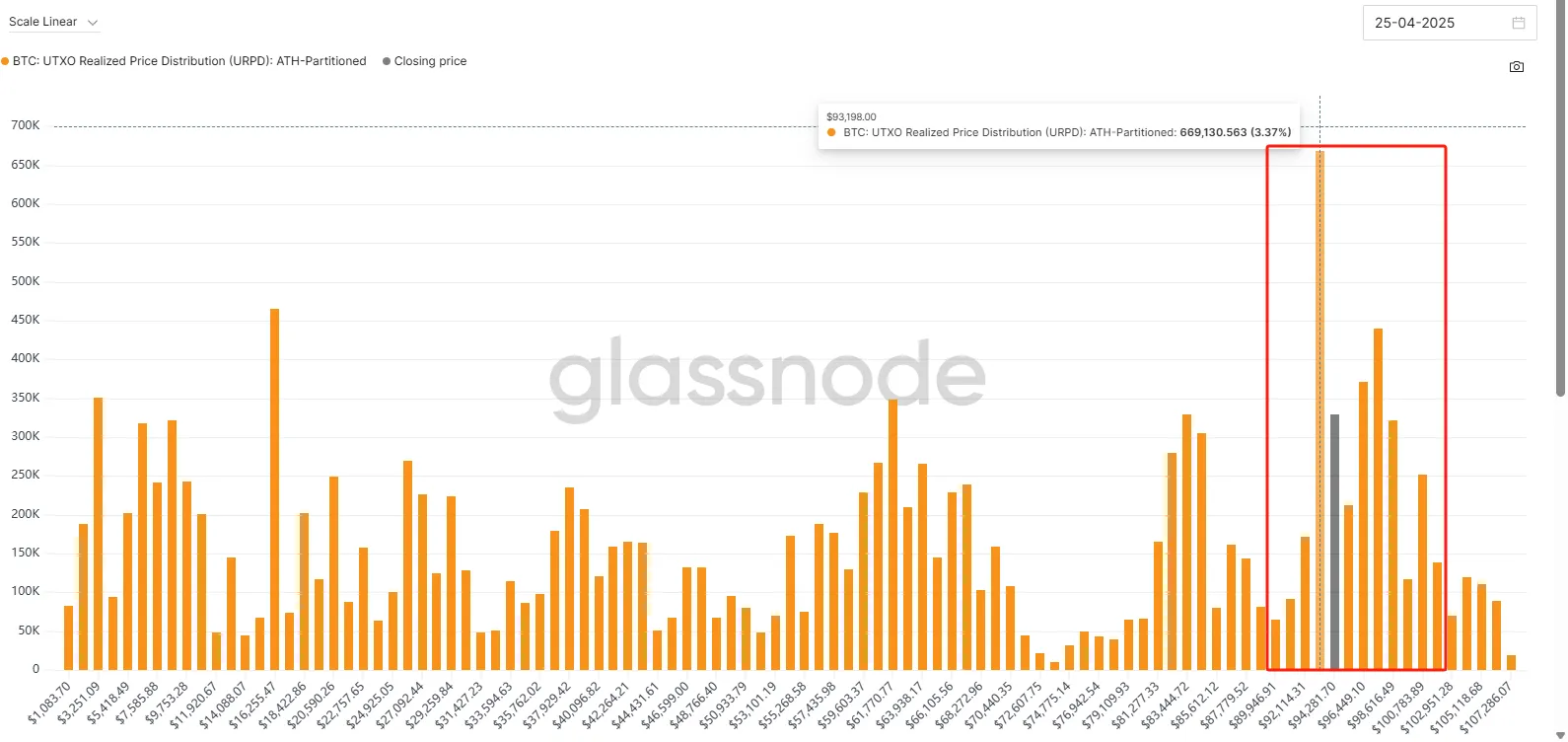

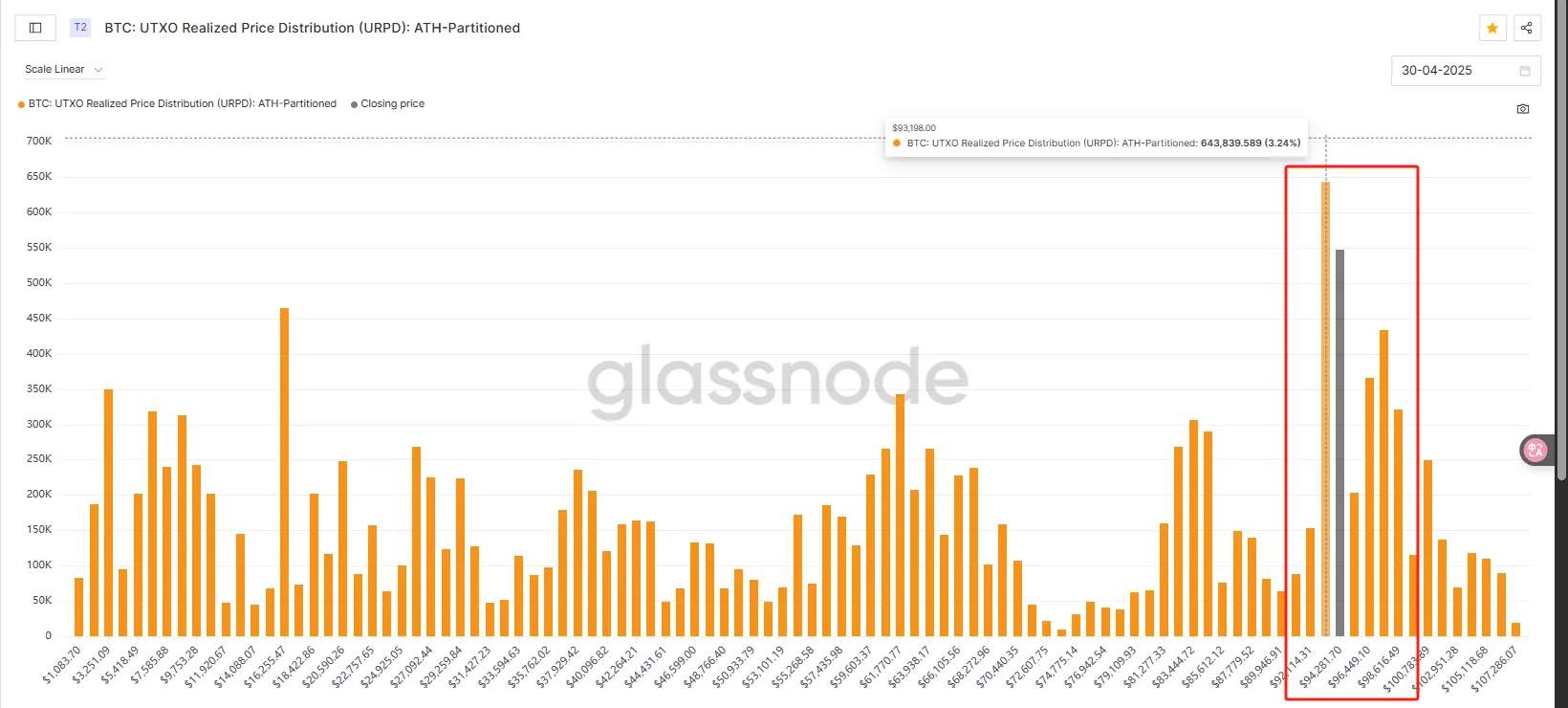

- 鏈上籌碼分佈:籌碼峰又回歸9.3w附近

以太坊(ETH)

- 走勢弱於BTC ,ETH/BTC維持震盪後於本週下破,資金持續回流至BTC主導。

- 鏈上異動:活躍位址上升,可能預示階段性築底完成。

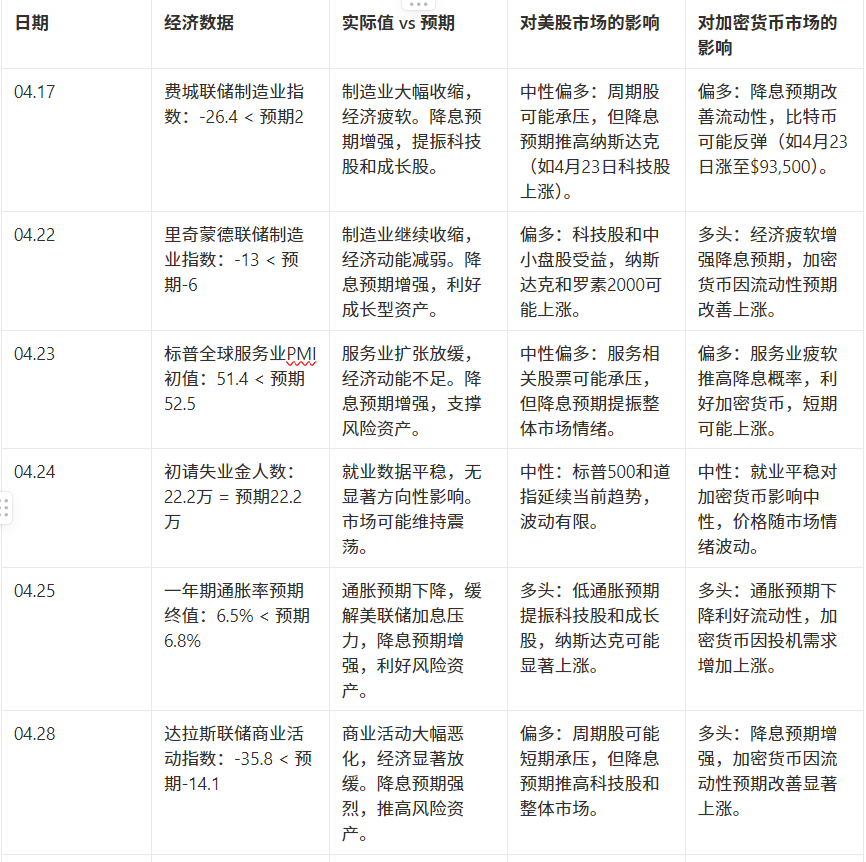

宏觀經濟複盤

降息預期增強(不如預期數據)

降息預期減弱(超預期數據)

關稅與製造業週期的影響

1. 企業回饋與關稅壓力

調查數據:

- 里奇蒙CFO問卷(3月):30%企業視關稅為首要擔憂(2024年Q4僅8.3%),財報提及「關稅」「衰退」激增。

- 費城聯邦儲備銀行(4月):物價預期創2022年7月新高,19.2%企業預計中間品漲價,32.3%預計原料漲3%-4%。

- 高盛調查(4月14日):

訂單調整:41%廠商預計中國訂單超50%受影響,36%預計20%以內。

價格轉嫁:60%廠商重新定價(電子、消費品),東南亞工廠獲加急訂單。

轉單:20%廠商轉向東南亞(紡織)、台日韓印(電子)、歐洲印度(原料藥)。

廠商行為:

- 搶出口:1-3月中國、越南、台灣出口增加20%,美國進口增加20%。

- 補庫存:客戶儲備低成本庫存,推高Q2庫存。

- 轉單:紡織製鞋轉越南/印度,電子轉台/日/韓/印,汽車零件轉墨西哥/加拿大。

2. 關稅對製造業週期的影響

2.1 短期(2025年Q2-Q3):搶出口與庫存堆積

硬數據強勁:

- 中國、越南、美國進出口增加20%,中國、越南工業生產上揚。

- 消費性電子:PC/手機Q2出貨上修,但2025年成長率降至0%-3%。

- 紡織製鞋:鞋價漲11.6%(49%關稅),銷售量跌10%-15%。

- 汽車:Q2銷售量創3月新高,但因提前購買,下半年需求回落。

庫存壓力:

- 廠商囤避關稅,若145%關稅生效,Q3庫存積壓風險大。

市場:

- 美股:工業類股漲3%-5%,通膨(4%-5%)壓制科技股。

- 加密貨幣:風險偏好推高價格(比特幣至$93,500),通膨風險或致回調。

2.2 中長期(Q4-2026):需求透支與下行

需求回落:

- 消費性電子:價格漲10%-20%,2025年出貨持平。

- 紡織製鞋:145%關稅致中國出口跌80%,鞋價漲50%,銷售量跌15%。

- 汽車:電動車價格漲10%-15%,銷量下滑,供應鏈切割。

供應鏈脫鉤:

- 中國隊:比亞迪、華為轉向全球南,佔全球製造30%。

- 美國隊:特斯拉、蘋果靠美墨加,成本漲8%-15%。

- 轉單:紡織至越南/印度,電子至台/日/韓/印,汽車至墨西哥。

週期下行:

- 2026年庫存去化壓力達峰,製造業週期惡化。

市場:

- 美股:科技/納斯達克跌5%-10%,因通膨減緩降息(2次vs.4次)。

- 加密貨幣:流動性收緊致回檔(比特幣至$77,400),長期寬鬆或反彈。

2.3 2018年貿易戰對比

- 相似:軟資料(PMI)Q2見頂,硬資料(出口)Q3後回落。

- 不同:2025年關稅較高(145% vs. 25%),脫鉤更深,通膨更強(4%-5% vs. 2%-3%)。

3. 關鍵觀察點

- 軟數據:PMI、物價預期Q2-Q3見頂,預示放緩。

- 硬數據:Q2出口/工業生產增加20%,Q3後減速。

- 財報:蘋果、Nike、特斯拉Q1指引關稅成本與需求。

- 政策:聯準會若通膨達4%-5%減緩降息,關稅豁免(如手機)影響庫存。

4. 總結

- 短期:Q2搶出口推高數據(增加20%),但庫存積壓風險升。電子、紡織、車價漲10%-50%,銷售下跌。

- 長期:145%關稅壓制需求,加速脫鉤,美國成本漲8%-15%。 2026年庫存壓力峰值,週期下行。

- 市場:美股工業短期漲,科技承壓;加密貨幣隨通膨、流動性波動。

- 建議:關注PMI、Q1財報,謹慎佈局製造業,考慮東南亞供應鏈受益股。

下週數據展望

二、鏈上數據分析

1.本週影響行情的中短期行情資料變化

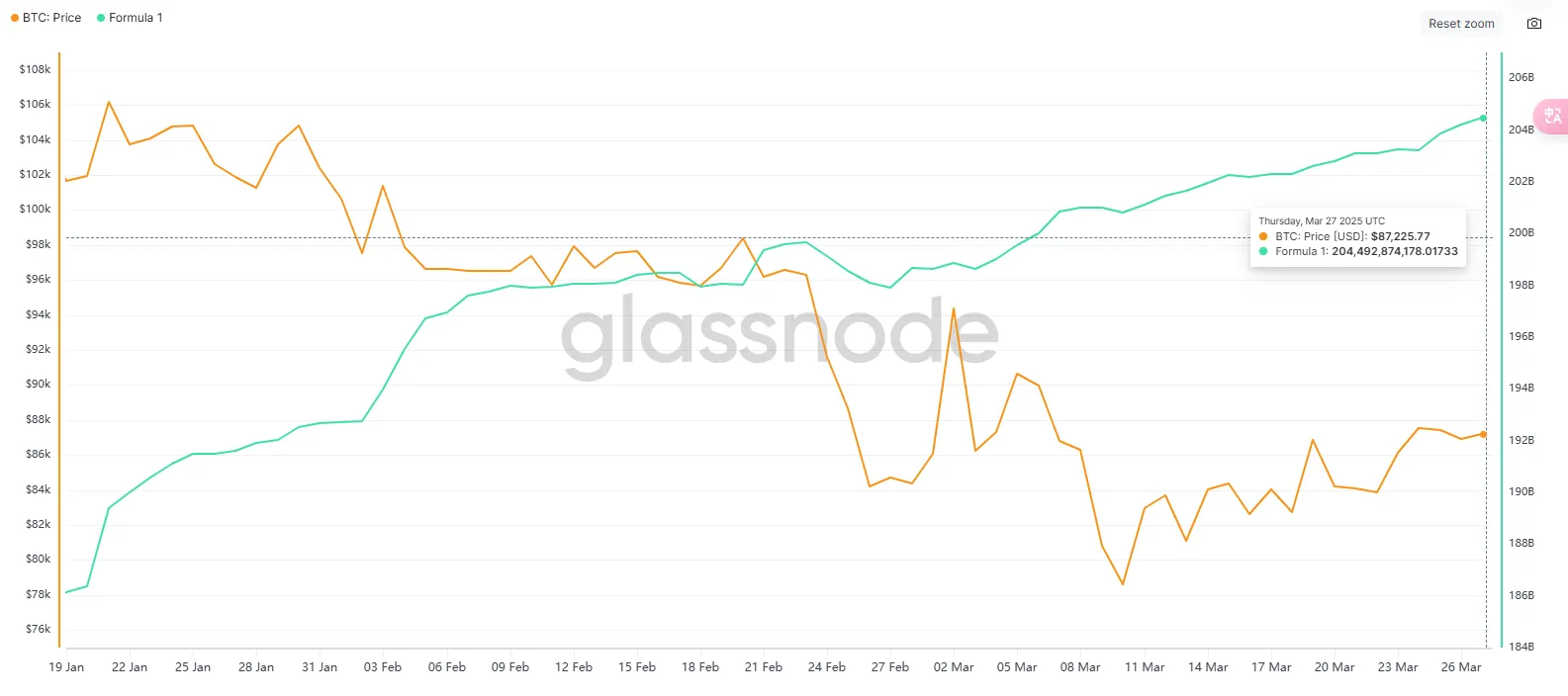

1.1 穩定幣資金流動狀況

本週五天穩定幣總量達2,101.65 億,4月以來新高,較上週上漲23.35 億,日均增發高達4.67 億,達到去年第二波主升浪日均增發均值。資金流入速度加快,反映出市場情緒顯著升溫。

穩定幣擴張節奏加速,投機資金或進入活躍階段

從週度增幅看,4月連續三週穩定上升,本週增幅不僅為單週最高,且呈加速度增長態勢,可能反映多頭建倉動作加速,或部分機構入場導致鏈上資金顯著膨脹。

短期警覺資金快速堆積後的波動放大效應

儘管資金流入是市場活躍的正面訊號,但穩定幣增發過快也可能預示短期槓桿堆積,需關注鏈上資金是否出現高頻輪動或套保行為,謹防在極端行情下快速流出帶來市場波動。

1.2 ETF資金流動狀況

本週流入雖較前週下降,但強度仍屬中高,等效流入19.1 億美元,雖不及4/21-24的30 億,但遠高於4/14-17 與4/7-11 的水平;表明資金情緒依舊活躍,市場仍有持續配置需求,只是節奏有所放緩。

ETF「控盤力」中性略強,仍屬增量支撐

調整後持股成長約20,000 BTC,對BTC市場雖非主導,但形成可感知買壓;

與本週穩定幣持續增發形成共振,支撐市場偏多預期。

注意節奏換檔:從“爆發流入”轉向“溫和吸收”

上週出現爆發性資金流入,機構搶籌跡像明顯;

本週則更像是高位平台吸收,整體節奏轉為平穩,未來或等待聯準會指引、政策預期等催化因素。

1.3 場外折溢價

本週場外折溢價處於水上小幅震盪階段,與BTC在9.3w-9.5w同步性較高,暫無特別異常狀況

1.4URPD

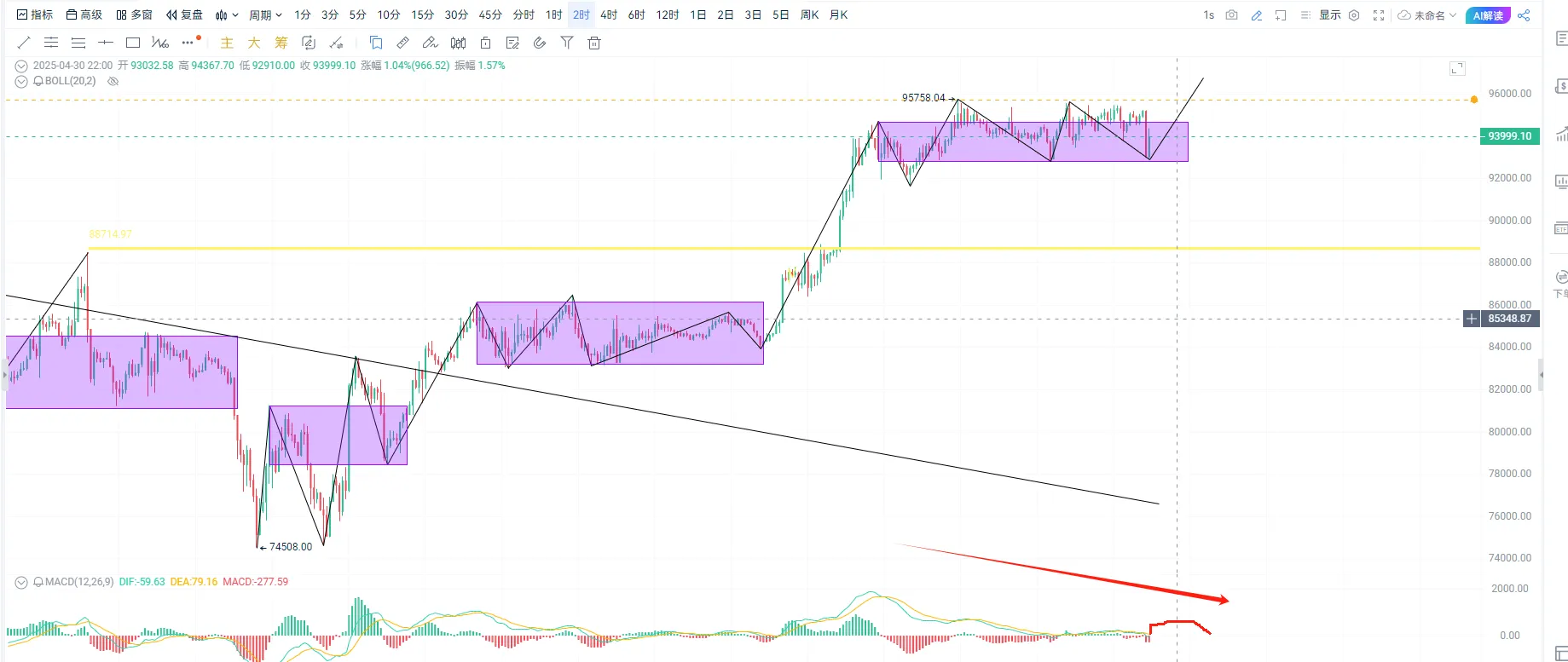

左圖為25日籌碼分佈圖,隨著價格的不斷攀升籌碼峰來到了9.3w的位置,重新的回到了之前的籌碼區間,右圖為30日籌碼量,整體籌碼量又運行回至之前9.75w的區間,從鏈上堆積的籌碼量的時間來看上方阻力仍未9.75w。

2.本週影響行情的中期行情資料變化

2.1持幣地址持幣佔比

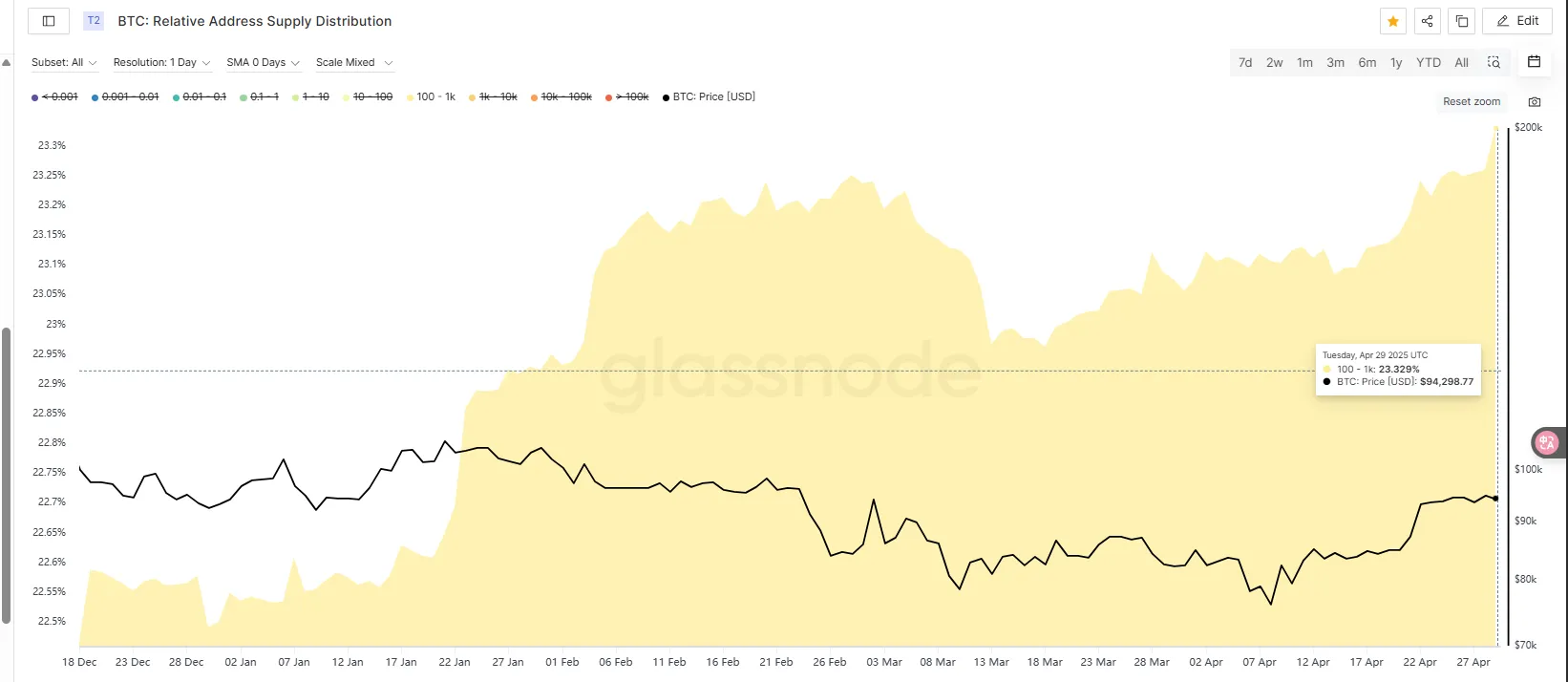

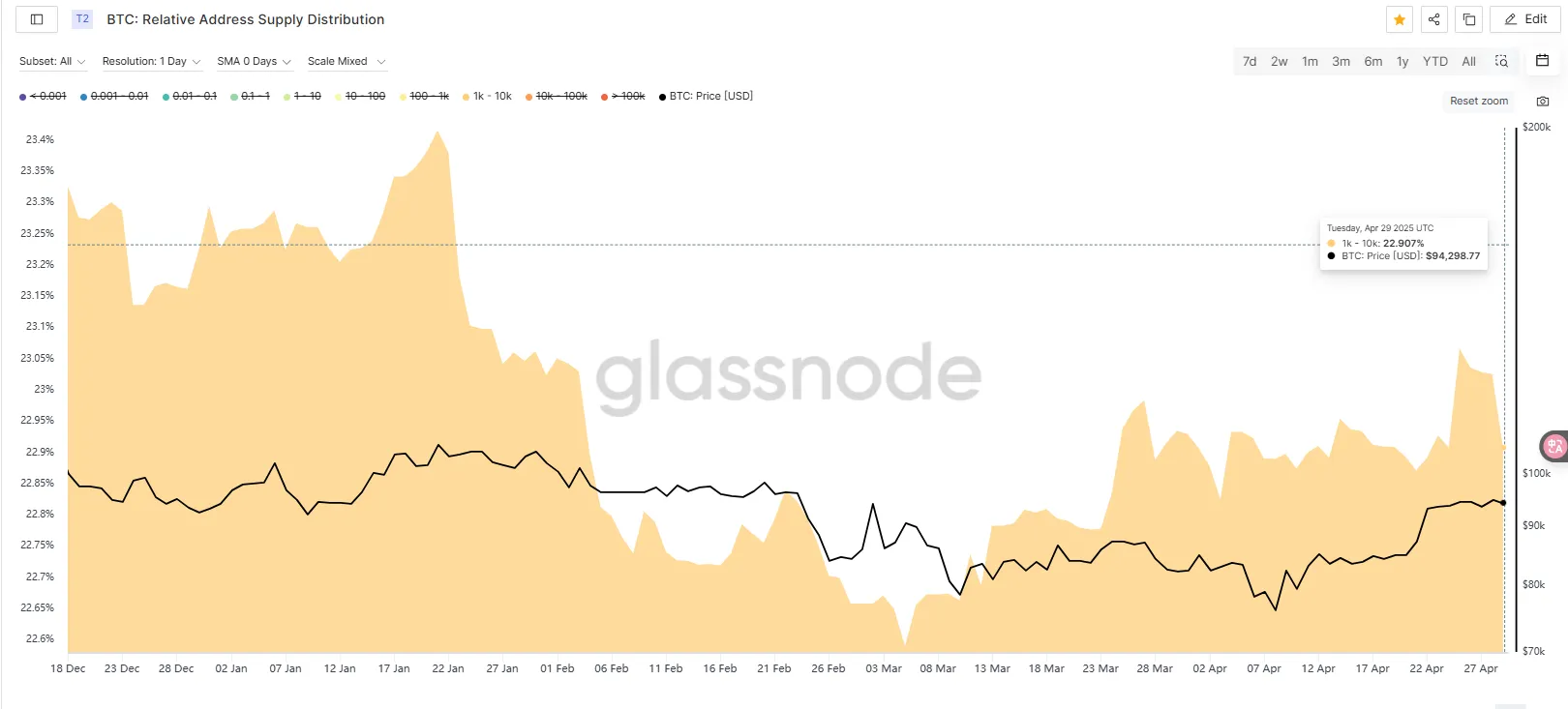

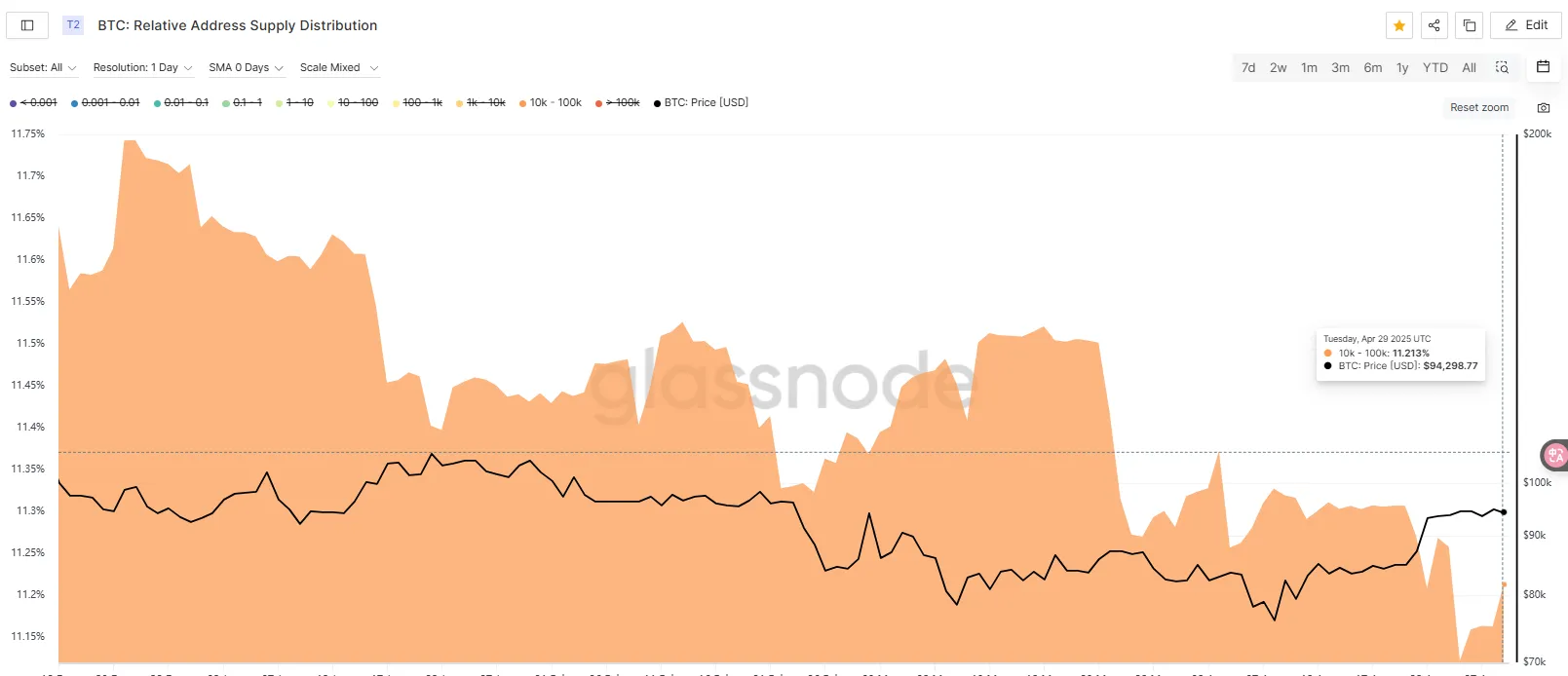

本週鏈上數據表示10k-100k的地址增加萬五的水平,1k-10k的地址下降千一的水平,100-1k的地址增長萬七,整體變化不大,但是趨勢仍是10k以上的巨鯨的籌碼越來越向其他中小散戶手中擴散,這樣的結構會使市場參與人數增多,結構會使市場參與人數增多,結構變得更加穩定。

2.2盤面形態分析

盤面形態上看BTC是缺一筆向上突破957的離開段來形成趨勢背道而馳的,但是遲遲沒有突破前期957的高點中間的震盪位置上不好去做判斷,其中4/30號的21點的實體陰線k收在了上方交易區間下軌,有由強轉弱的意思,激進的可以在反彈上方佈局小空單止損放在前髙,保守派的可以耐心等待突破957的背道而馳/跌破交易區間下軌反抽不進的空單,目標4小時向下一段,可以看到8.9附近。

特別鳴謝

創作不易,如需轉載、引用可事先聯絡作者授權或說明出處來源,再次感謝讀者朋友們的支持;

撰稿:Sylvia / Jim / Mat / Cage / WolfDAO

編輯:Punko / Nora

感謝以上小夥伴對本期週報的傑出貢獻,本週報由WolfDAO協作發布,僅供學習交流、研究或欣賞