中美贸易战如何影响制造业周期与通胀。

- 长期:145%关税压制需求,加速脱钩。美国成本涨8%-15%。2026年库存压力峰值,周期下行。

- 市场:美股工业短期涨,科技承压;加密货币随通胀、流动性波动。

- 建议:关注PMI、Q1财报,谨慎布局制造业,考虑东南亚供应链受益股。

一、宏观与市场环境

美国贸易战博弈赛局

- 中美双方陷入僵局:当前的中美贸易战可以视为典型的“胆小鬼赛局”,双方都不愿意先做出让步,导致了互相加征关税,经济损失逐渐加重。双方的最终选择将在全球其他国家的站队和立场上产生深远影响。

- 全球经济博弈的核心:全球约80个国家的态度将在中美博弈中起到关键作用,尤其是在贸易战升级和供应链重组的问题上。全球经济体的站队决定了中美之间的博弈动态和最终结果。

- 鹰鸽博弈的转变:中美之间的博弈可能由当前的“胆小鬼赛局”转向“鹰鸽赛局”,全球经济体的支持将决定中美是否能够通过妥协或强硬手段来结束贸易战。最终,全球经济的稳定与发展可能会受到此博弈的深远影响。

二、资金流向分析 & 主流币市场结构

外部资金流

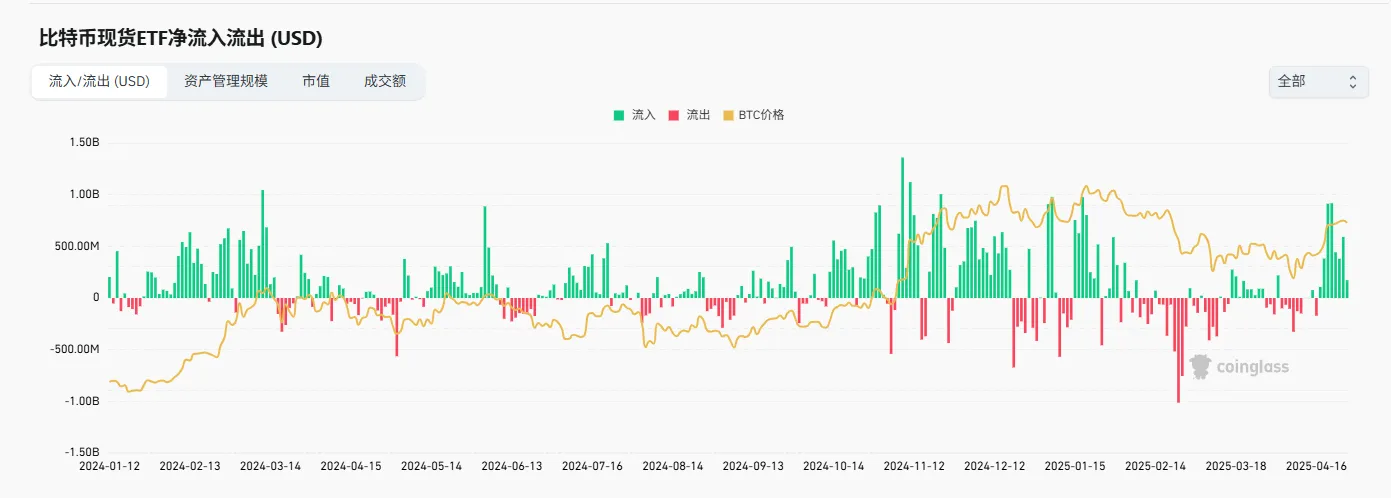

- ETF资金:本周流入大幅流入30.14亿,资金面情表现好转

- 稳定币:本周增发21.7亿,增发水平处于中等

场内情绪指标

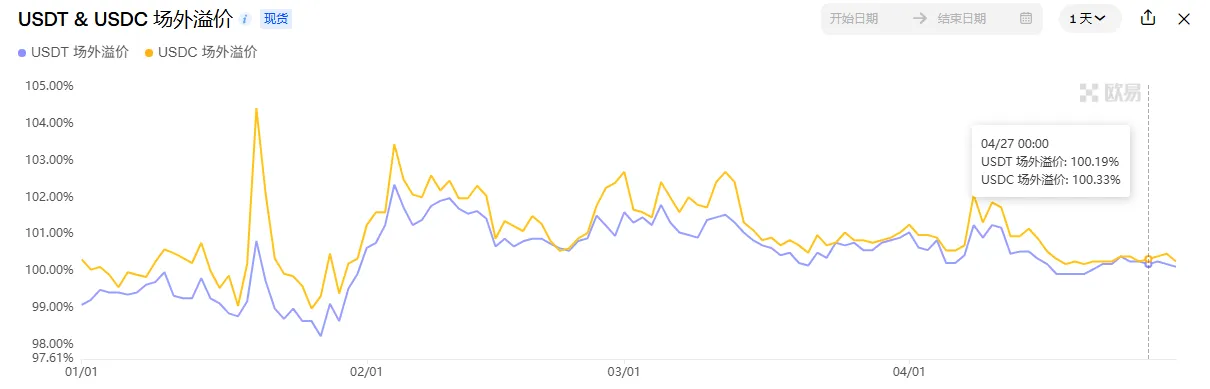

- 场外溢价飙升:稳定币溢价回升水上,仅有轻微溢价

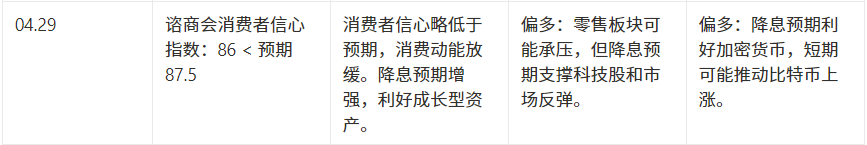

比特币(BTC)

- 技术面:处在四小时线段高位,警惕冲高后的终结

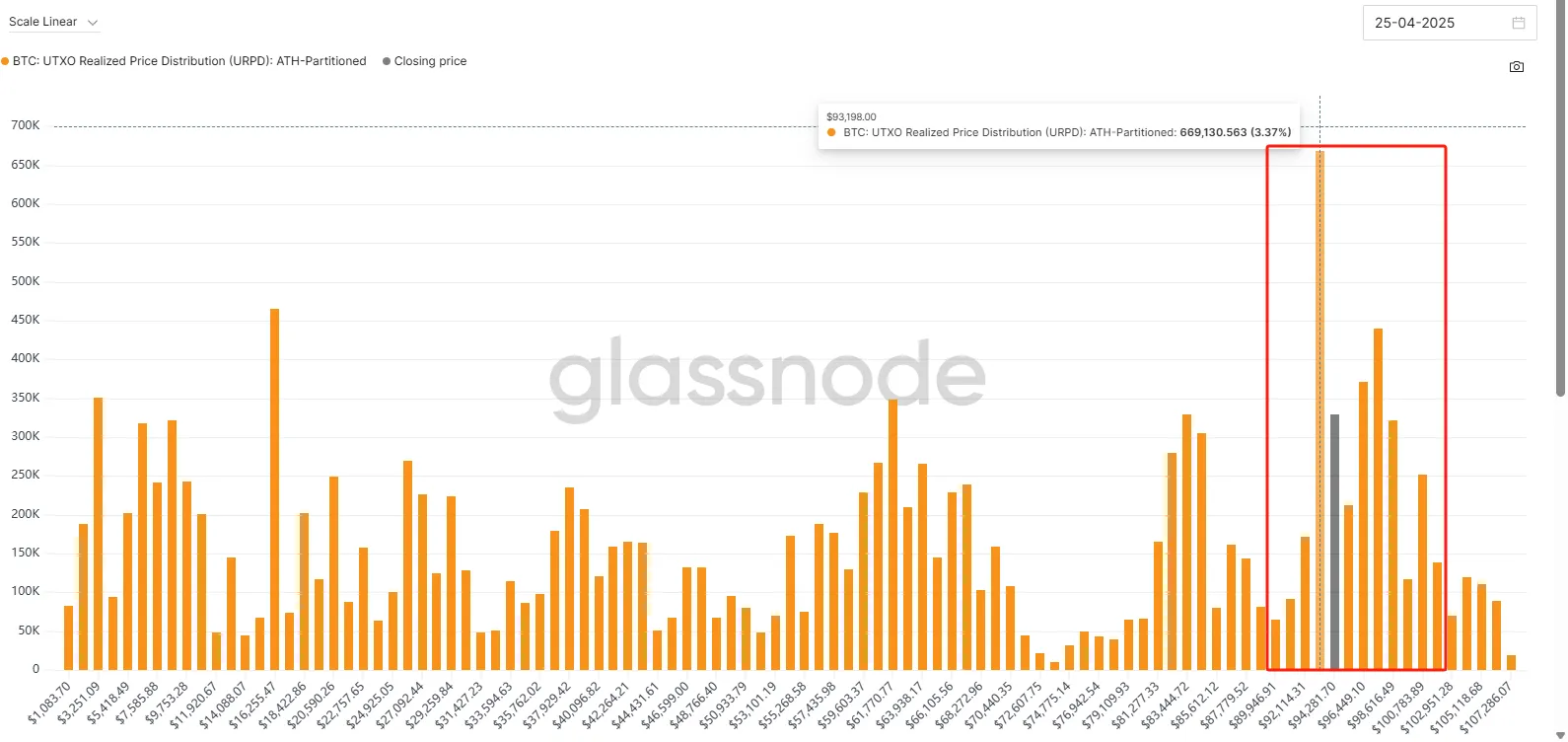

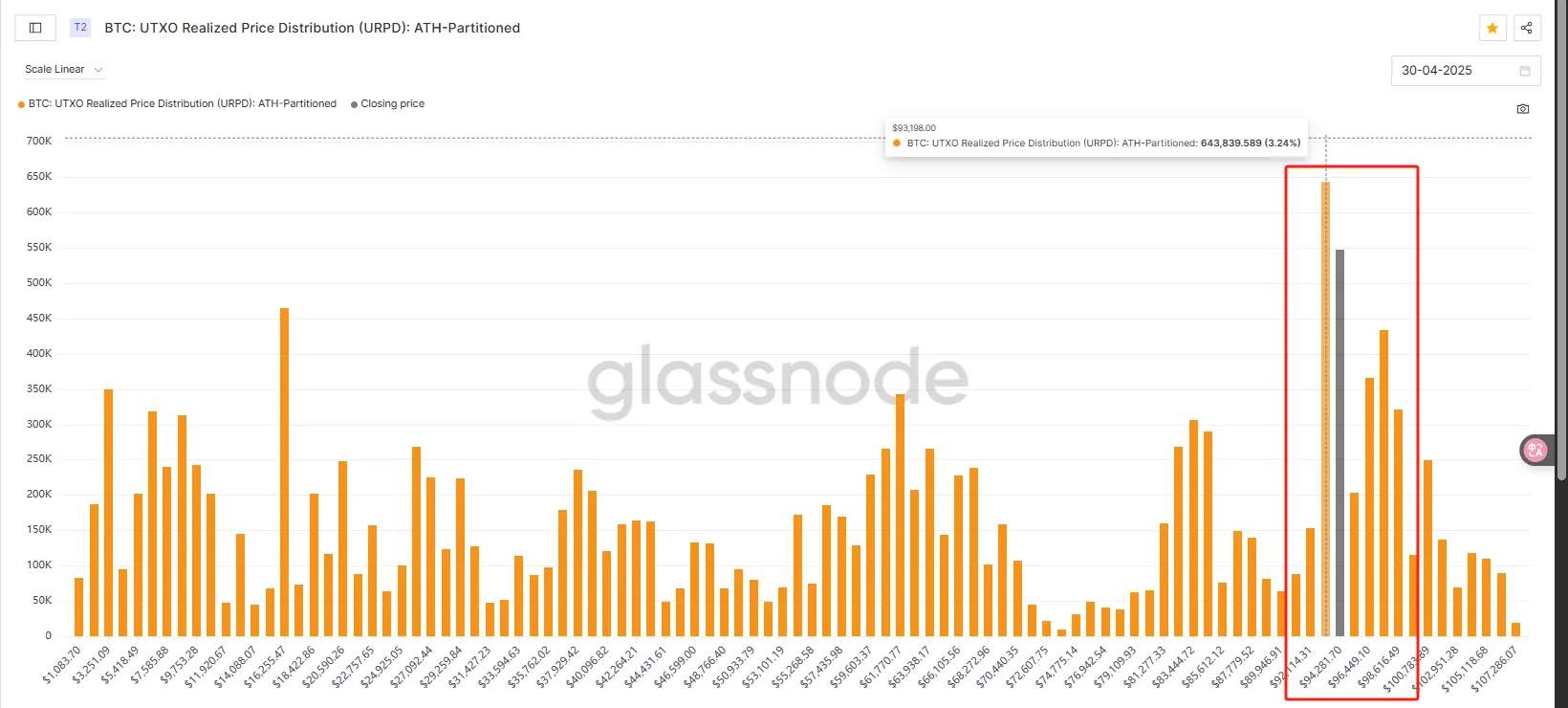

- 链上筹码分布:筹码峰又回归9.3w附近

以太坊(ETH)

- 走势弱于BTC,ETH/BTC维持震荡后于本周下破,资金持续回流至BTC主导。

- 链上异动:活跃地址上升,可能预示阶段性筑底完成。

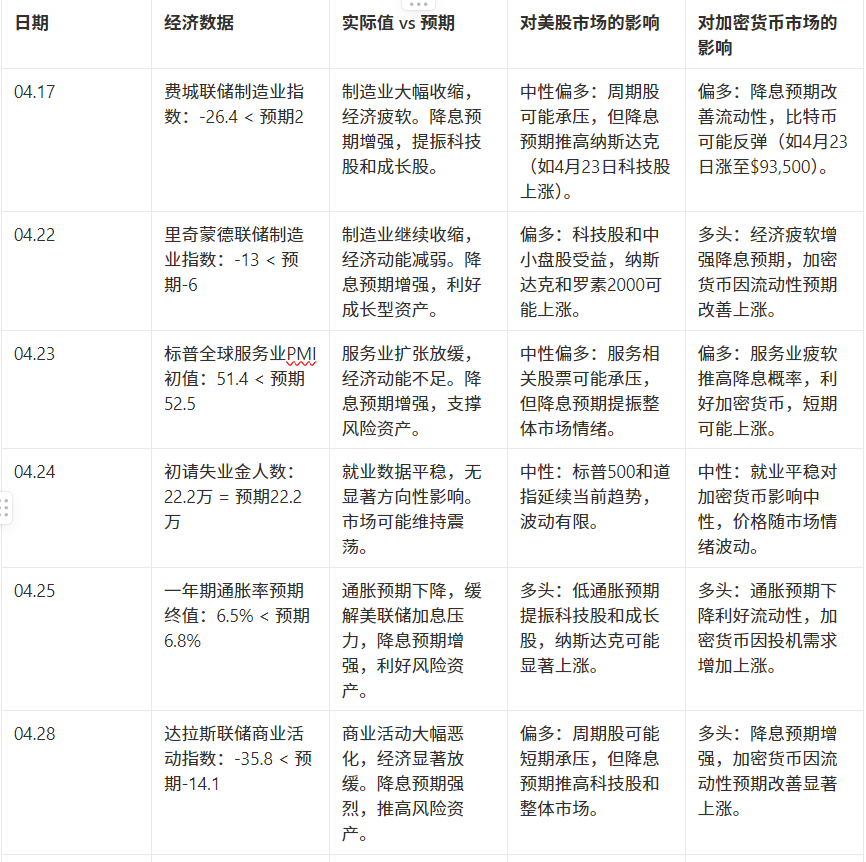

宏观经济复盘

降息预期增强(不及预期数据)

降息预期减弱(超预期数据)

关税与制造业周期的影响

1. 企业反馈与关税压力

调查数据:

- 里奇蒙CFO问卷(3月):30%企业视关税为首要担忧(2024年Q4仅8.3%),财报提及“关税”“衰退”激增。

- 费城联储(4月):物价预期创2022年7月新高,19.2%企业预计中间品涨价,32.3%预计原材料涨3%-4%。

- 高盛调查(4月14日):

订单调整:41%厂商预计中国订单超50%受影响,36%预计20%以内。

价格转嫁:60%厂商重新定价(电子、消费品),东南亚工厂获加急订单。

转单:20%厂商转向东南亚(纺织)、台日韩印(电子)、欧洲印度(原料药)。

厂商行为:

- 抢出口:1-3月中国、越南、台湾出口增20%,美国进口增20%。

- 补库存:客户储备低成本库存,推高Q2库存。

- 转单:纺织制鞋转越南/印度,电子转台/日/韩/印,汽车零部件转墨西哥/加拿大。

2. 关税对制造业周期的影响

2.1 短期(2025年Q2-Q3):抢出口与库存堆积

硬数据强劲:

- 中国、越南、美国进出口增20%,中国、越南工业生产上扬。

- 消费性电子:PC/手机Q2出货上修,但2025年增速降至0%-3%。

- 纺织制鞋:鞋价涨11.6%(49%关税),销量跌10%-15%。

- 汽车:Q2销量创3月新高,但因提前购买,下半年需求回落。

库存压力:

- 厂商囤货避关税,若145%关税生效,Q3库存积压风险大。

市场:

- 美股:工业板块涨3%-5%,通胀(4%-5%)压制科技股。

- 加密货币:风险偏好推高价格(比特币至$93,500),通胀风险或致回调。

2.2 中长期(Q4-2026):需求透支与下行

需求回落:

- 消费性电子:价格涨10%-20%,2025年出货持平。

- 纺织制鞋:145%关税致中国出口跌80%,鞋价涨50%,销量跌15%。

- 汽车:电动车价格涨10%-15%,销量下滑,供应链割裂。

供应链脱钩:

- 中国队:比亚迪、华为转向全球南,占全球制造30%。

- 美国队:特斯拉、苹果靠美墨加,成本涨8%-15%。

- 转单:纺织至越南/印度,电子至台/日/韩/印,汽车至墨西哥。

周期下行:

- 2026年库存去化压力达峰,制造业周期恶化。

市场:

- 美股:科技/纳斯达克跌5%-10%,因通胀减缓降息(2次vs.4次)。

- 加密货币:流动性收紧致回调(比特币至$77,400),长期宽松或反弹。

2.3 2018年贸易战对比

- 相似:软数据(PMI)Q2见顶,硬数据(出口)Q3后回落。

- 不同:2025年关税更高(145% vs. 25%),脱钩更深,通胀更强(4%-5% vs. 2%-3%)。

3. 关键观察点

- 软数据:PMI、物价预期Q2-Q3见顶,预示放缓。

- 硬数据:Q2出口/工业生产增20%,Q3后减速。

- 财报:苹果、Nike、特斯拉Q1指引关税成本与需求。

- 政策:美联储若通胀达4%-5%减缓降息,关税豁免(如手机)影响库存。

4. 总结

- 短期:Q2抢出口推高数据(增20%),但库存积压风险升。电子、纺织、汽车价格涨10%-50%,销量跌。

- 长期:145%关税压制需求,加速脱钩,美国成本涨8%-15%。2026年库存压力峰值,周期下行。

- 市场:美股工业短期涨,科技承压;加密货币随通胀、流动性波动。

- 建议:关注PMI、Q1财报,谨慎布局制造业,考虑东南亚供应链受益股。

下周数据展望

二、链上数据分析

1.本周影响行情的中短期行情数据变化

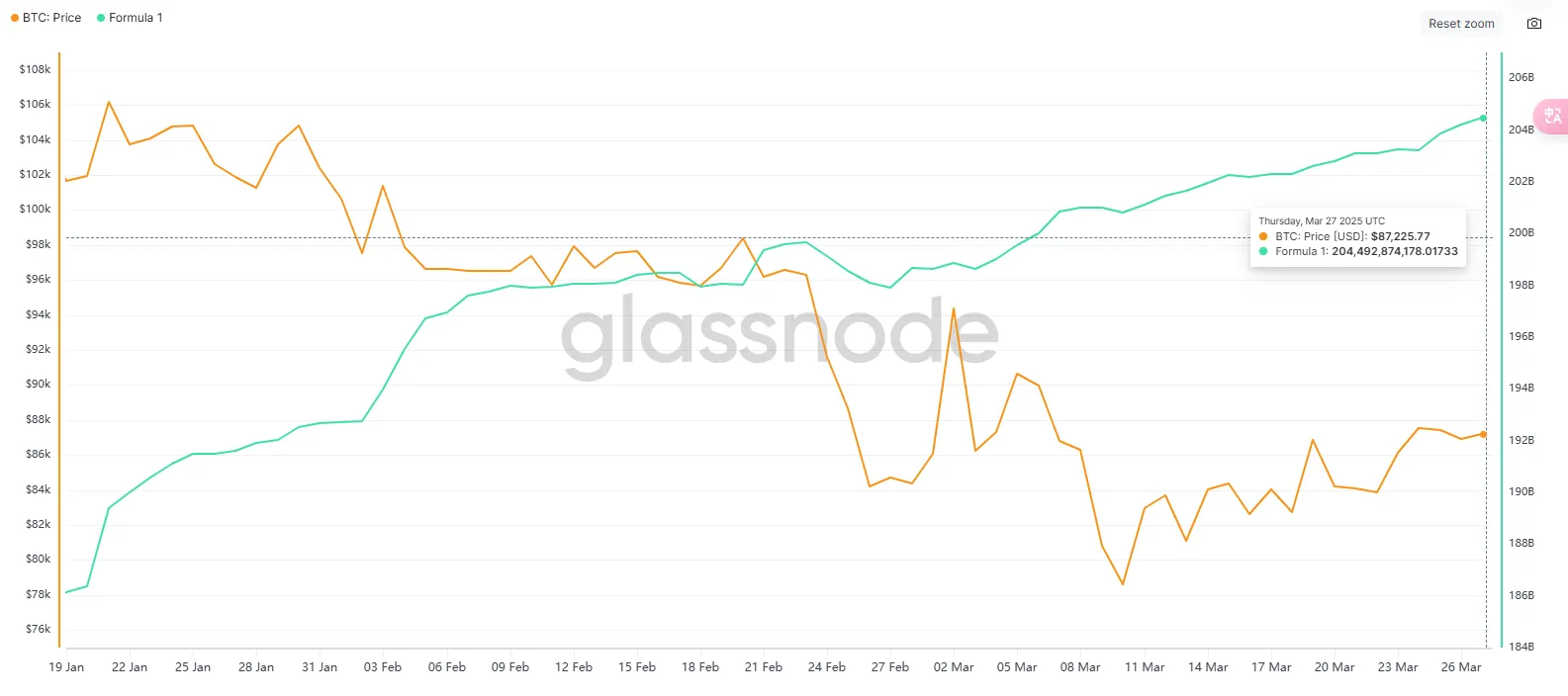

1.1 稳定币资金流动情况

本周五天稳定币总量达 2101.65 亿,为4月以来新高,较上周上涨 23.35 亿,日均增发高达 4.67 亿,达到去年第二波主升浪日均增发均值。资金流入速度加快,反映出市场情绪显著升温。

稳定币扩张节奏加速,投机资金或进入活跃阶段

从周度增幅看,4月连续三周稳步上升,本周增幅不仅为单周最高,且呈加速度增长态势,可能反映多头建仓动作加速,或部分机构入场导致链上资金显著膨胀。

短期警惕资金快速堆积后的波动放大效应

尽管资金流入是市场活跃的积极信号,但稳定币增发过快也可能预示短期杠杆堆积,需关注链上资金是否出现高频轮动或套保行为,谨防在极端行情下快速流出带来市场波动。

1.2 ETF资金流动情况

本周流入虽较前周下降,但强度仍属中高,等效流入 19.1 亿美元,虽不及4/21-24的 30 亿,但远高于4/14-17 与 4/7-11 的水平;表明资金情绪依旧活跃,市场仍有持续配置需求,只是节奏有所放缓。

ETF“控盘力”中性略强,仍属增量支撑

调整后持仓增长约 20,000 BTC,对BTC市场虽非主导,但形成可感知买压;

与本周稳定币持续增发形成共振,支撑市场偏多预期。

注意节奏换挡:从“爆发流入”转向“温和吸纳”

上周出现爆发性资金流入,机构抢筹迹象明显;

本周则更像是高位平台吸纳,整体节奏转为平稳,未来或等待美联储指引、政策预期等催化因素。

1.3 场外折溢价

本周场外折溢价处于水上小幅震荡阶段,与BTC在9.3w-9.5w同步性较高,暂无特别异常情况

1.4URPD

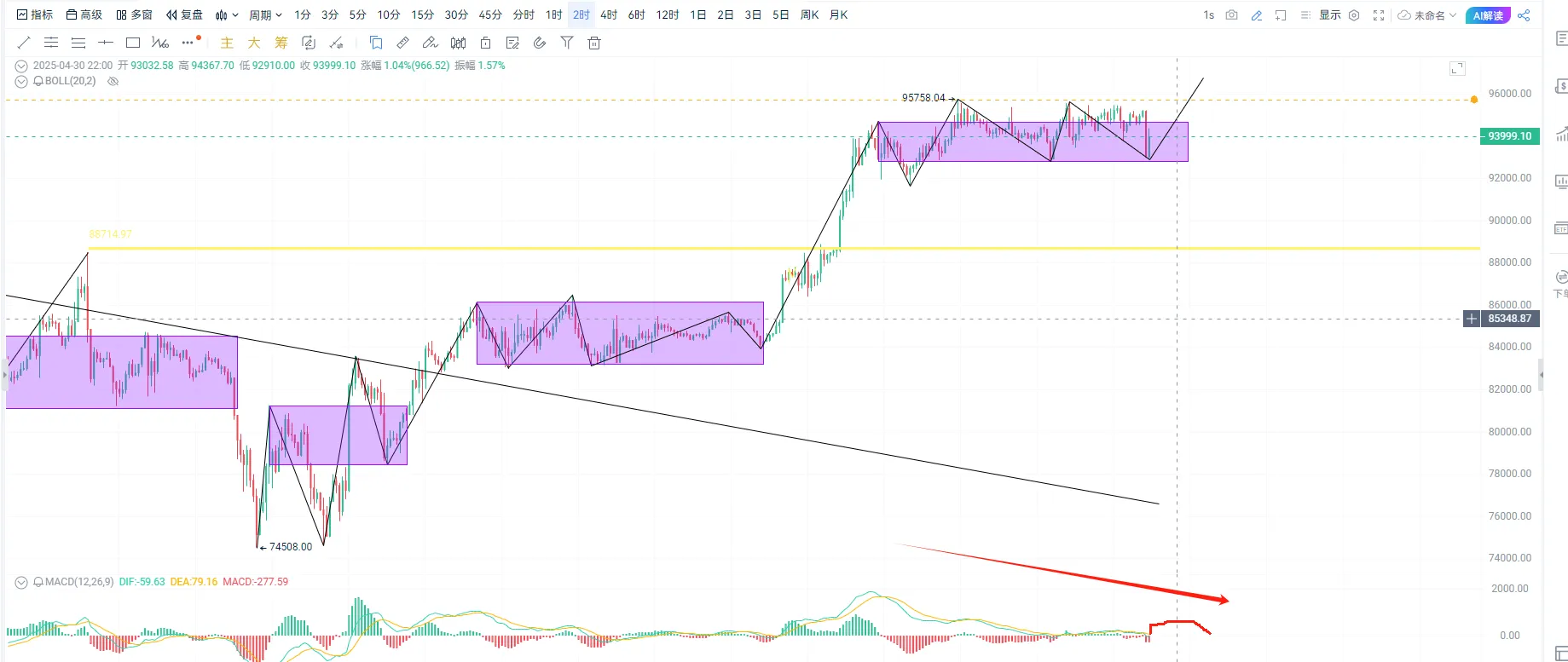

左图为25日筹码分布图,随着价格的不断攀升筹码峰来到了9.3w的位置,重新的回到了之前的筹码区间,右图为30日筹码量,整体筹码量又运行回至之前9.75w的区间,从链上堆积的筹码量的时间来看上方阻力位仍未9.75w。

2.本周影响行情的中期行情数据变化

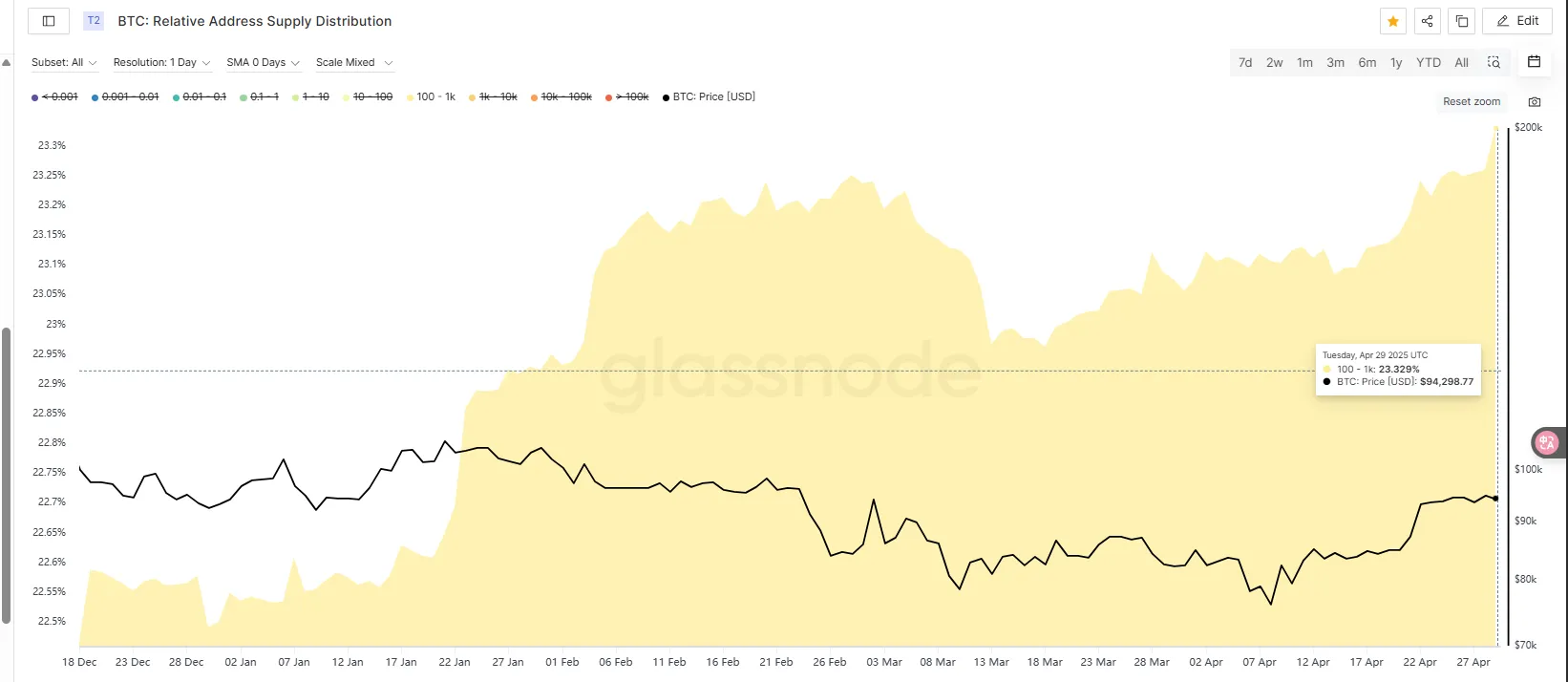

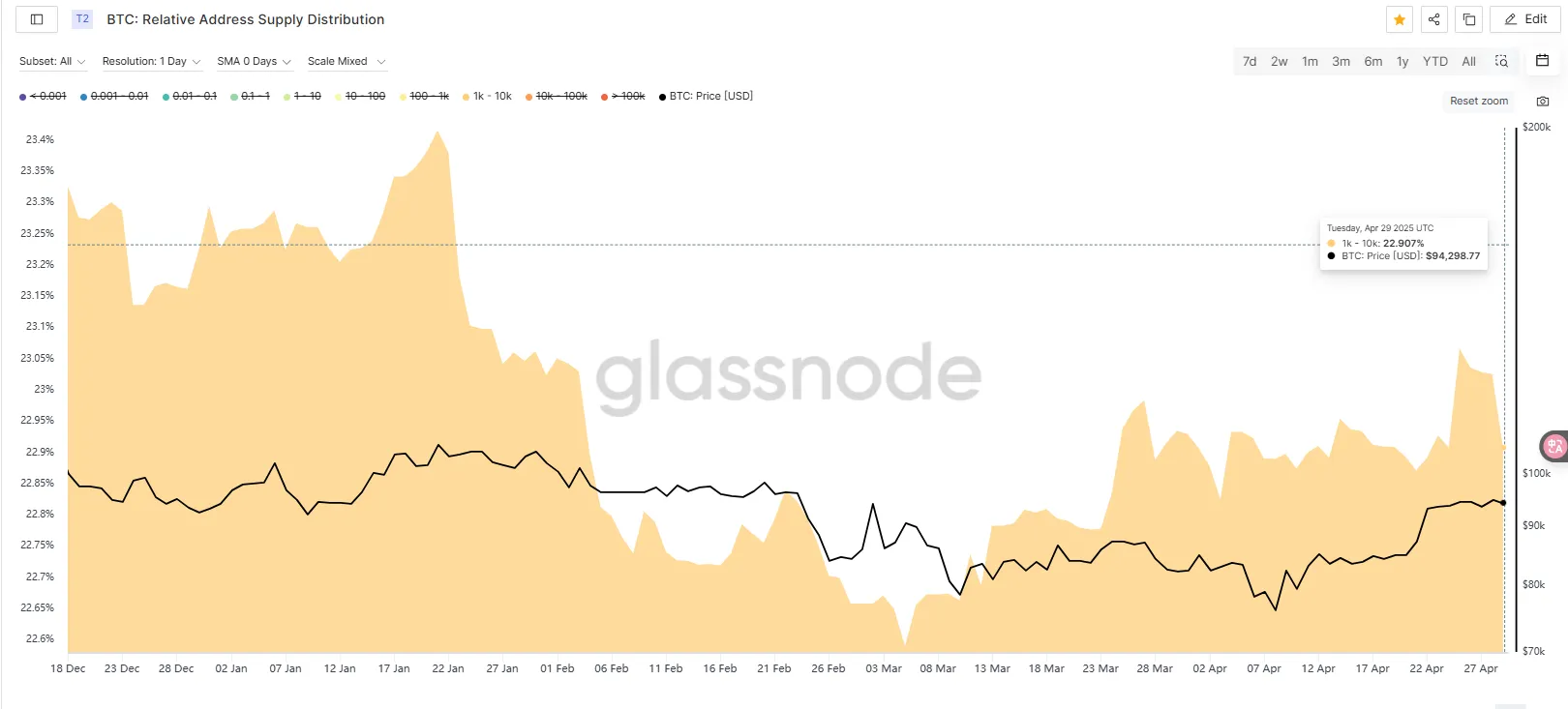

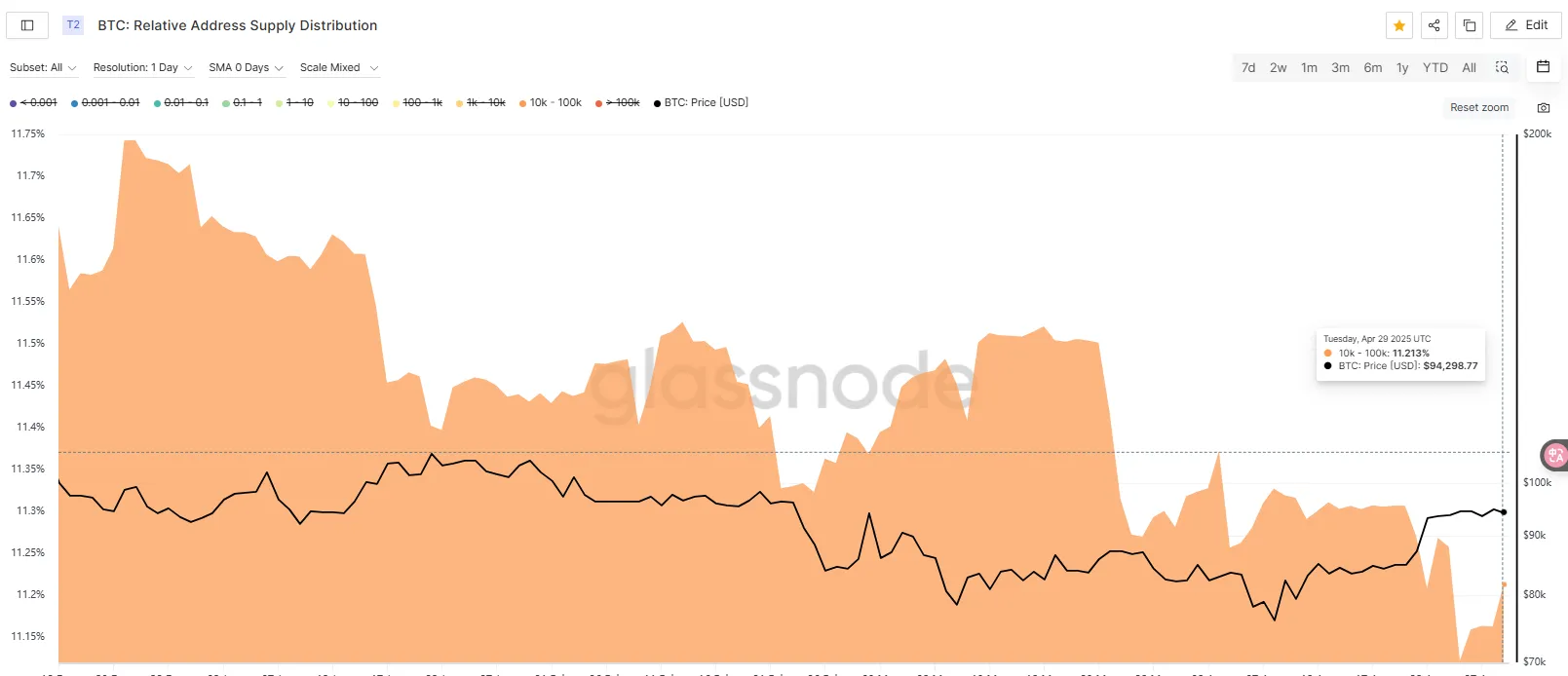

2.1持币地址持币占比

本周链上数据表示10k-100k的地址增加万五的水平,1k-10k的地址下降千一的水平,100-1k的地址增长万七,整体变化不大,但是趋势仍是10k以上的巨鲸的筹码越来越向其他中小散户手中扩散,这样的结构会使市场参与人数增多,结构变得更加稳定。

2.2盘面形态分析

盘面形态上看BTC是缺一笔向上突破957的离开段来形成趋势背驰的,但是迟迟没有突破前期957的高点中间的震荡位置上不好去做判断,其中4/30号的21点的实体阴线k收在了上方交易区间下轨,有由强转弱的意思,激进的可以在反弹上方布局小空单止损放在前髙,保守派的可以耐心等待突破957的背驰/跌破交易区间下轨反抽不进的空单,目标4小时向下一段,可以看到8.9附近。

特别鸣谢

创作不易,如需转载、引用可提前联系作者授权或说明出处来源,再次感谢读者朋友们的支持;

撰稿:Sylvia / Jim / Mat / Cage / WolfDAO

编辑:Punko / Nora

感谢以上小伙伴对本期周报做出的突出贡献,本周报由 WolfDAO 协作发布,仅供学习交流、研究或欣赏