원제: HyperEVM에서 CDP 스테이블코인을 사용하는 데는 어떤 문제가 있나요?

원저자: @stablealt

원문 번역: zhouzhou, BlockBeats

편집자 주: HyperEVM의 feUSD와 USDXL과 같은 CDP "스테이블코인"은 강력한 차익거래 메커니즘이 부족하고 Hyperliquid의 수요가 약하며 차입 비용이 낮아서 1달러 고정을 유지할 수 없어 가격이 1달러 미만으로 떨어졌습니다. Hyperliquid는 기본적으로 레버리지 거래를 제공하며, 사용자에게 CDP 스테이블코인이 필요하지 않습니다. 에어드랍과 포인트 보상이 소진되면 CDP 토큰의 가치는 떨어지고 결국 지속 불가능해질 것입니다.

다음은 원래 내용입니다(더 쉽게 읽고 이해할 수 있도록 원래 내용을 재구성했습니다).

면책 조항: 이 문서는 HyperEVM의 CDP 프로토콜에 대한 FUD나 공격의 의도가 없습니다.

간단히 말해서, feUSD와 USDXL과 같은 CDP 스테이블코인은 실제로 안정적이지도 않고 자본 효율적이지도 않습니다. Hyperliquid는 강력한 차익거래 메커니즘이 부족하고, 사용 사례도 제한적이며, 주로 레버리지 거래에 사용되는 반면, Hyperliquid는 기본적으로 더 나은 사용자 경험과 유동성을 제공합니다. 결과적으로 이러한 토큰은 1달러 고정 가격보다 낮은 가격으로 거래되고 있으며 에어드롭과 같은 인센티브가 없다면 사라질 가능성이 큽니다.

담보부채 포지션(CDP) 스테이블코인은 USD, USDT와 같은 달러 기반 스테이블코인이나 USDE와 같은 중앙화된 합성 달러에 대한 분산화된 대안을 제공할 것을 약속하지만, 현실은 종종 예상과 다릅니다. feUSD, USDXL, KEI는 Liquity를 모방하려는 최근의 사례이지만, 모두 페그 안정성, 확장성, 인센티브 설계 결함 등 심각한 문제에 직면해 있습니다.

이 글에서는 이러한 문제가 무엇인지, 유료 인플루언서가 알려주지 않는 것이 무엇인지, 그리고 이러한 문제가 단순한 성장통을 넘어 구조적인 문제인 이유를 분석합니다.

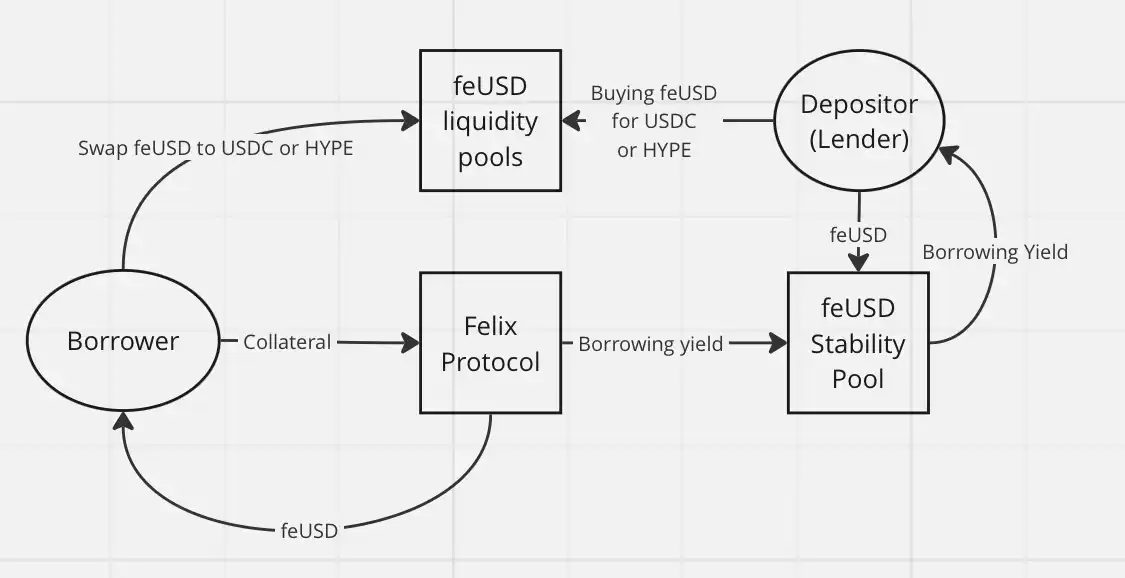

CDP 디자인 개요

먼저 기본 개념을 이해해 보겠습니다. CDP "스테이블코인"은 실제로 진정한 스테이블코인이나 "USD" 토큰이 아닙니다. 그래서 DAI는 USDD나 다른 이름이 아닌 "DAI"라고 불리는 것입니다. CDP 스테이블코인에 "USD"라는 접두사를 붙이는 것은 잘못된 것이며, DeFi 신규 사용자에게 오해를 불러일으킬 수 있습니다. 그들에게는 중재 메커니즘이 없고 직접적인 보장도 없습니다. 각 CDP 토큰은 허공에서 주조되며 1달러보다 훨씬 낮은 가치를 가질 수 있습니다.

CDP 토큰을 발행하려면 사용자는 토큰을 빌리기 위해 100% 이상의 담보를 잠가야 합니다. 이로 인해 자본 효율성이 떨어지고 성장이 제한됩니다. 토큰 1개를 주조하려면 1달러 이상의 가치를 확보해야 합니다. 대출가치비율에 따라 이보다 더 높을 수도 있습니다.

펠릭스의 환매(대출 금리가 너무 낮으면 중재자가 다른 사람의 담보를 훔칠 수 있음)나 Dai의 PSM 모듈과 같은 강력한 메커니즘을 추가하지 않으면 CDP 토큰은 미국 달러에 대해 1:1 페그를 유지할 수 없습니다. 특히 주요 사용 사례가 레버리지 거래인 경우 더욱 그렇습니다.

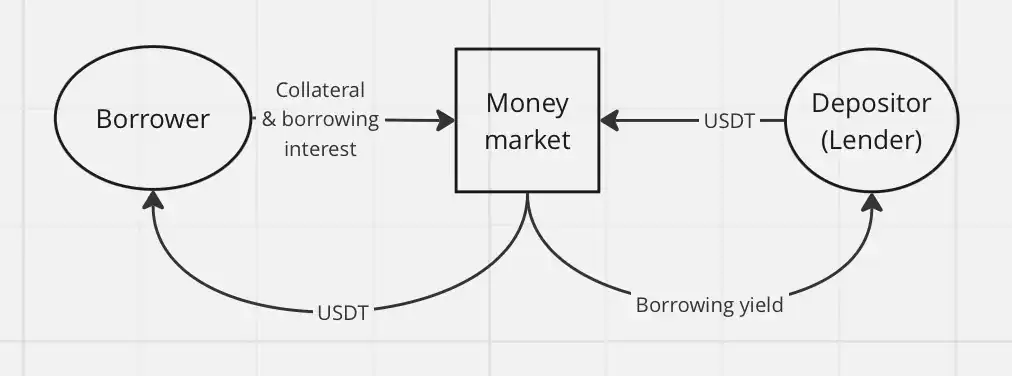

DeFi에서 CDP는 단지 대출의 또 다른 형태일 뿐입니다. 차용자는 CDP 스테이블코인을 발행하고 이를 프로토콜의 대출 금리를 초과할 수 있다고 생각하는 다른 자산이나 수익 전략으로 상환합니다.

무슨 일이에요?

모두가 CDP 스테이블코인을 다른 자산으로 교환하는데, 보통 USDC나 USDT와 같은 보다 안정적인 중앙화된 자산이나 레버리지 거래를 위한 HYPE와 같은 변동성이 큰 자산으로 교환합니다. 특히 대출 금리를 지불해야 한다면 이 토큰을 보유하는 것은 의미가 없습니다. Felix의 feUSD의 연간 수익률(APY)은 7%이고 HypurrFi의 USDXL의 APY는 10.5%입니다.

예를 들어 USDXL을 살펴보겠습니다. USDXL은 기본적인 사용 사례가 없고 사용자가 보유할 이유가 없습니다. 그래서 가격은 0.80달러, 1.20달러 등으로 변동할 수 있습니다. 가격은 실질적인 차익거래 메커니즘에 의해 고정되지 않습니다. HYPE의 가격은 단순히 사용자가 HYPE를 빌리려는 수요를 반영합니다. USDXL이 1달러 이상에서 거래되는 경우, 차용인은 더 많은 USD를 빌릴 수 있습니다. 가격이 1달러 미만으로 거래되면 차용인은 더 적은 금액을 빌릴 수 있습니다. 아주 간단합니다.

feUSD는 약간 더 나은 편입니다. 펠릭스는 사용자들에게 대출 수수료와 청산 보너스를 통해 수익의 75%를 얻을 수 있는 안정적인 풀을 제공하며, 현재 연간 수익률은 약 8%입니다. 이를 통해 가격 변동성을 줄이는 데 도움이 되지만 USDXL과 마찬가지로 feUSD를 1달러에 안정적으로 유지할 수 있는 강력한 차익거래 메커니즘은 아직 없습니다. 가격은 차입 수요에 따라 계속 변동할 것입니다.

핵심 문제는 다음과 같습니다. feUSD를 구매하여 안정성 풀에 넣는 사용자는 본질적으로 USDC 또는 HYPE(펠릭스를 통해)를 feUSD를 발행한 사람에게 빌려주는 것입니다. 이러한 CDP 토큰에는 내재적 가치가 없습니다. 이러한 토큰은 유동성 풀에서 HYPE나 USDC와 같은 가치 있는 토큰과 함께 사용될 때만 가치가 있습니다.

이로 인해 제3자 위험이 발생하고, 에어드롭이나 기타 인센티브가 없다면 DeFi 사용자는 feUSD나 USDXL과 같은 유동성이 없고 고정되지 않은 토큰을 실제로 빌리거나 차용인의 출금 유동성을 위해 이를 구매할 이유가 거의 없습니다. USDT나 USDe와 같은 스테이블코인을 빌릴 수 있는데 왜 이런 짓을 하겠어요? 어쨌든, 당신이 빌린 스테이블코인은 결국 다른 토큰으로 전환될 것이므로, 빌린 자산의 분산화에 대해 걱정할 필요가 없습니다.

Hyperlend와 같은 자금 시장의 플라이휠 메커니즘을 통한 기존 대출은 훨씬 간단하며 최종 사용자에게 동일한 경제적 효과를 줍니다.

CDP가 HyperEVM에서 성공하지 못한 또 다른 이유는 레버리지 거래가 이미 Hyperliquid 생태계의 기본 기능이기 때문입니다. 다른 체인에서는 CDP가 분산형 레버리지 거래를 제공합니다. Hyperliquid에서 사용자는 CDP 스테이블코인에 의존할 필요 없이 플랫폼 자체만 사용하고 레버리지 영구 계약(perp)과 탁월한 사용자 경험의 이점을 활용하면 됩니다.

Hyperliquid를 사용하면 제3자 프로토콜을 통해 레버리지 거래를 수행할 필요가 없습니다. 제가 보는 CDP의 유일한 사용 사례는 레버리지 파밍과 HLP 반복 작업입니다.

요약하자면, HyperEVM에서 CDP "스테이블코인"의 성능이 좋지 않은 이유는 다음과 같습니다.

강력한 차익거래 메커니즘의 부족

Hyperliquid의 CDP 제품에 대한 수요 약세

낮은 차입 비용과 CDP 토큰을 보유할 이유가 없습니다.

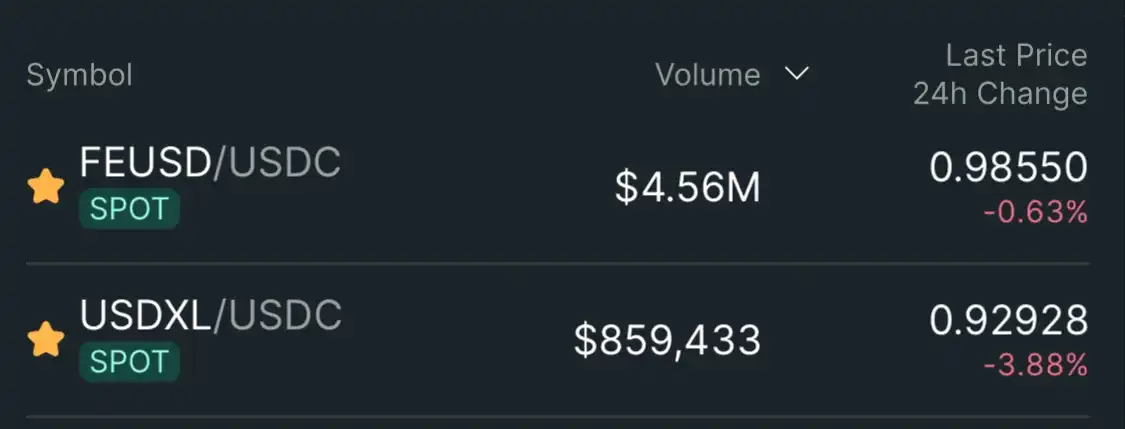

결과적으로 feUSD와 USDXL과 같은 CDP "스테이블코인"은 소프트 페그인 1달러보다 낮은 가격으로 거래되고 있습니다. feUSD는 0.985달러(-1.5%), USDXL은 0.93달러(-7%)입니다.

결론: 저는 CDP 스테이블코인이 Hyperliquid 생태계에서 잠재력을 가지고 있다고 생각하지 않습니다. 사용자에게는 필요하지 않습니다. Hyperliquid는 이미 레버리지 거래에 대한 기본 지원을 통해 더 나은 사용자 경험과 더 깊은 유동성을 제공합니다. 에어드랍과 포인트 보상 프로그램이 모두 소진되면 CDP 토큰의 남은 사용 가치는 사라집니다.

하이퍼리퀴드, 유동성을 종료하지 마세요.