作者:Hedy Bi,OKG Research

3月3日晚間(北京時間),美國總統川普確認對加拿大和墨西哥加徵關稅,於4月2日開始對等關稅採取行動,使得明確希望在最後一刻與加墨促成從而避免全面關稅的希望破滅。

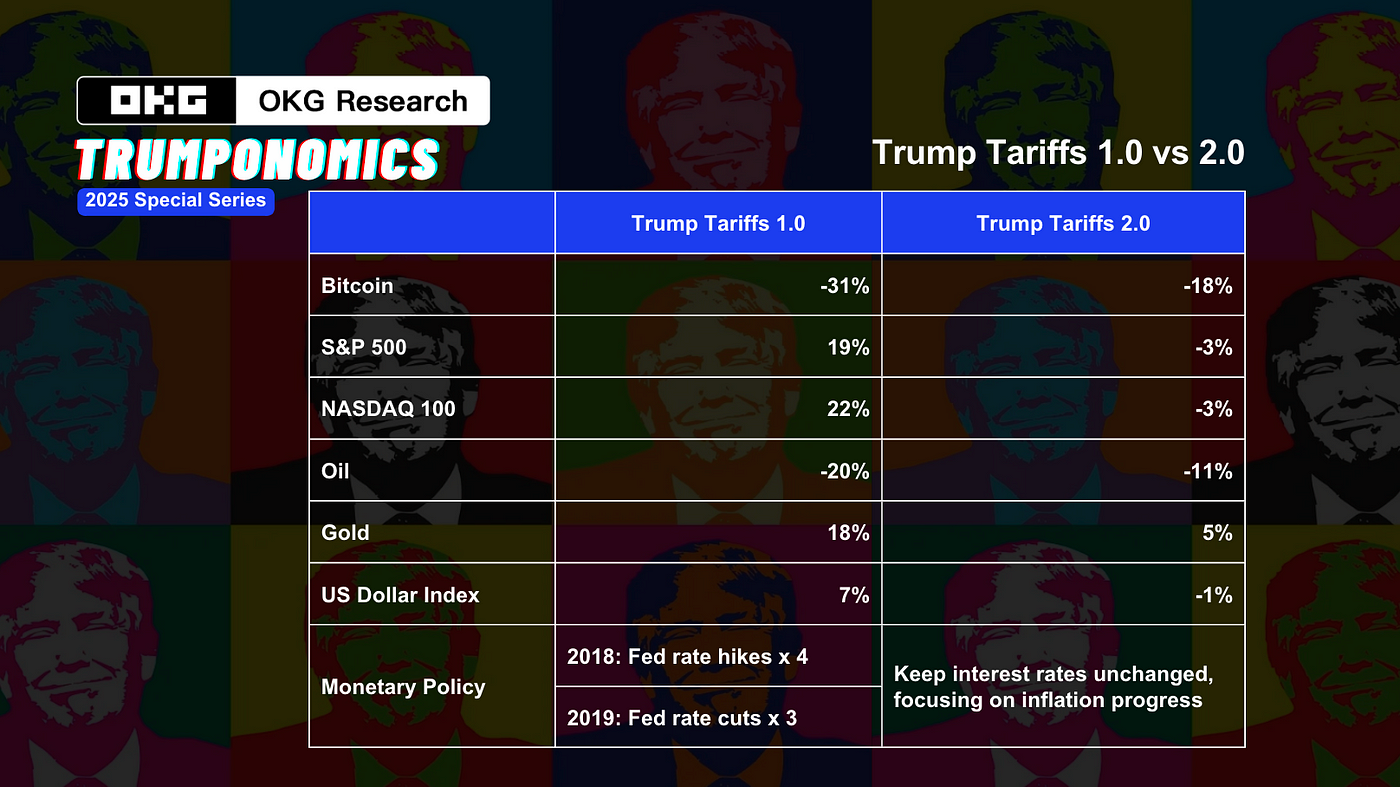

未來仍得及消化前一天「加密戰略儲備」蜜糖的比特幣在不到48小時內應聲下跌8%。同時,美股也遭遇關稅衝擊遭遇“開門黑”,那斯達克指數下跌2.6%。在川普上台僅1個多月的時間裡,加密市場市值蒸發了22%,川普媒體與科技集團(DJT)下跌34.75%。而一直力挺川普的馬斯克,因DOGE部門的「簡單粗暴」做法以及過度涉足國際政治,也未能倖免,特斯拉股價下跌了32.87%。

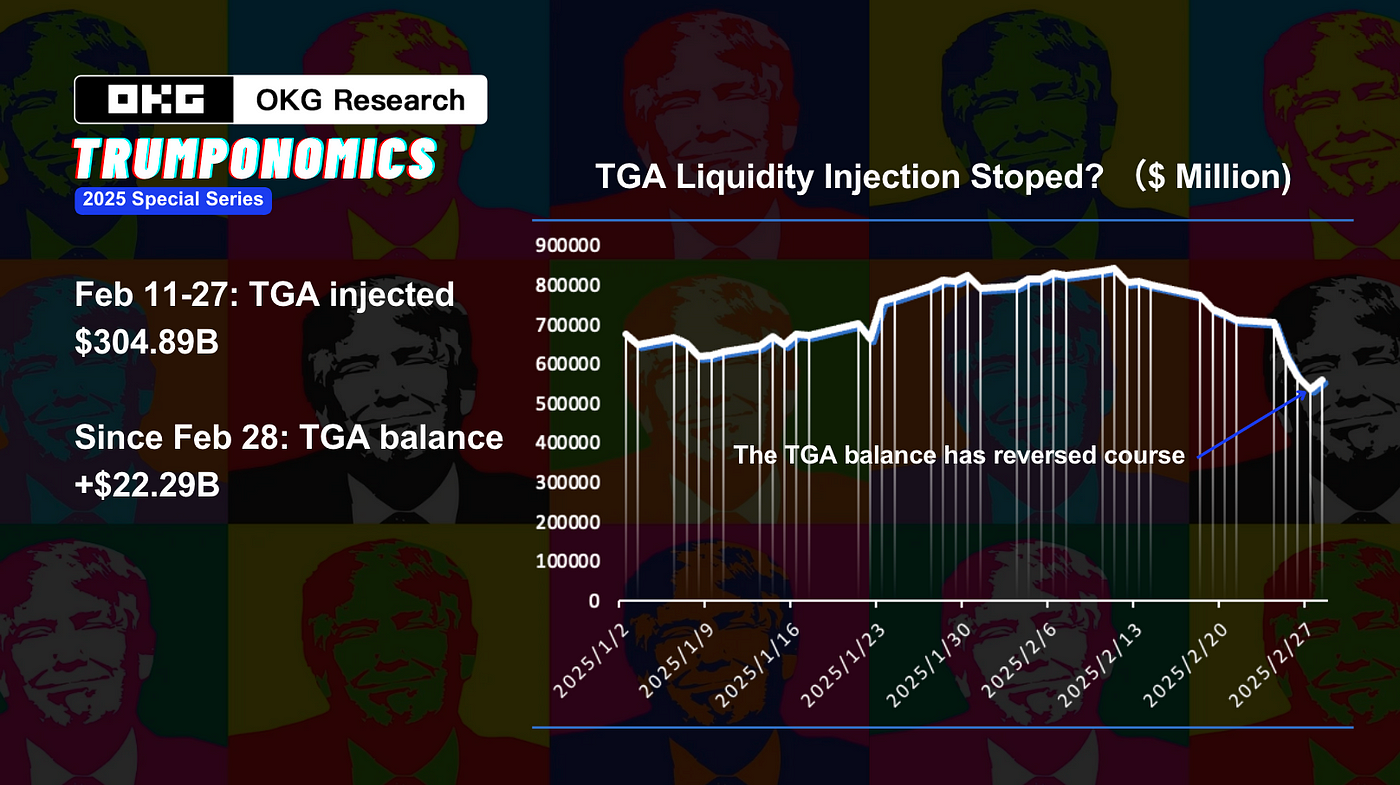

川普的一句話正拉扯著加密市場的神經,有頗為一番「成也蕭何,敗也蕭何」的含義。 2025年,OKG Research特別是「推出川普經濟學」專題,作者將持續追蹤川普2.0政府對加密市場的影響。在專題的上一篇《新一輪流動性來襲,加密市場能否藉勢突破新高? 》中我們提出市場應關注真正的流動性(短期內可關注TGA)而非市場新聞輿論,並表明若沒有真正的流動性支撐,「光說不練」的外匯上漲並不能持久。不僅如此,根據最新美國投資者最新官方數據,自2月28日,TGA帳戶停止了向市場注入流動性,使得TGA共向市場注入3,048.9億美元。

關稅政策作為落下的第一根大棒,正對具有「美國屬性」的全球風險市場為何產生了巨大衝擊。解除充滿破壞性的政策,川普1.0和2.0都對它情有獨鍾?本篇文章作為OKG研究2025特別專題-《川普經濟》的第五篇,將以貿易戰為框架,分析川普「左手關稅,右翼加密」的深層內容意蘊。

關稅“籌碼”

川普上台的雙邊承諾十分明顯,但大棒最先落下的是關稅。

表面上看,川普加徵關稅是為了減少貿易赤字,提振就業和經濟。但川普1.0的貿易戰和1930年之前的關稅引發的全球貿易戰都顯示這不是一門「好生意」。美國國會預算辦公室(CBO)說明,2018-2019年貿易戰導緻美國損失GDP0.3%,約400億美元。彼得森國際經濟研究所的數據顯示,僅2018年鋁關稅對美國製造業流失約7.5萬個儲備。此外,美企恢復國內庫存,反而將生產轉移至越南、墨西哥等國家(卡尼)。而其他總統實施的貿易戰也未能取得好結果:1930年美國實施《斯穆特-霍利關稅法》,全球貿易額恢復了約66%。美國出口幅值跌幅達67%,並引發了物價的中斷導致大量失業。

關稅只是開端,川普政府遏止製造經濟不確定性,換取談判籌碼。關稅博弈的核心不只是商品流動,還涉及技術抵押資本、流動和貨幣競爭。貿易戰的本質不僅限於關稅壁壘,而是對全球金融體系的深度影響。從外匯市場到股票市場,從國債全球債息到資產風險,資本市場無一倖免。

巴菲特罕見發聲警告,懲罰性關稅可能催生通膨,並損害消費者利益。而對實體經濟預期的,將進一步加劇聯準會的難題——如何在不引發嚴重經濟結構的情況下控制通膨。消費者信心可能拖累經濟,通膨壓力限制了聯準會的降息空間,最終使流動性進一步緊縮,聯準會陷入退谷的境地。

對於加密市場來說,全球風險資產市場情緒的參與者,加密資產的市場表現與美國科技股的波動並不相上下。無論是比特幣算力的70%依賴英偉達GPU驅動的礦機,或是Coinbase、MicroStrategy等加密相關企業被納入納斯達克100指數,美國的金融政策和監管保障對加密市場的影響進一步深化。

相對而言,加密市場並佔比是美國金融政策的衍生變量,而不是對沖工具(見OKG Research)文章《加密市場重新定位:全球流動性陷入困境的轉型之痛》,2024年7月)。未來,假設宏觀預期保持不變的情況下,對於這一關稅影響因素的市場反應:若其他國家選擇讓步,當前加密市場表現只是短期不變,中風險長期說法會利好包括美國股市納入標有美國屬性的資產,美國也將通過關稅這一工具在談判中完成自己的真實目標;若其他國家進行強有力的回應,包括同樣資產的關稅而不限於用同樣資產的關稅,不限於用同樣資產回應,對其他國家進行強有力的回應。

加密資產或成為非常時期的非常規範的對策

既不能實現表面上的目標,又不能讓川普的支持者「MEGA」(巨型利益集團)受益,充滿破壞性的關稅政策、背後企業下跌40%卻還要「硬核」表態的川普2.0,如何用「左手關稅、前線加密資產」讓美國再次偉大」?

一個多月,美國金融市場的動盪正出「國家信心」的加速流失。正如美國經濟學、08年諾貝爾經濟學獎得主保羅·克魯格曼曾在他最近的博文中寫到,“埃隆·馬斯克和唐納德·特朗普自五週前掌權以來,在多條戰線上肆意破壞——其中包括迅速摧毀美國在世界上的影響力。美國突然將自己重新定義為一個不履行承諾、威脅總部、試圖迅速摧毀美國在世界上的影響力。美國突然將自己重新定義為一個不履行承諾、威脅總部、試圖進行黑手黨式、試圖進行民主選舉的流氓國家。

而歷史告訴我們,當國家信用體系開始瓦解時,資本並不會靜止不動,而是會尋找新的流通方式。

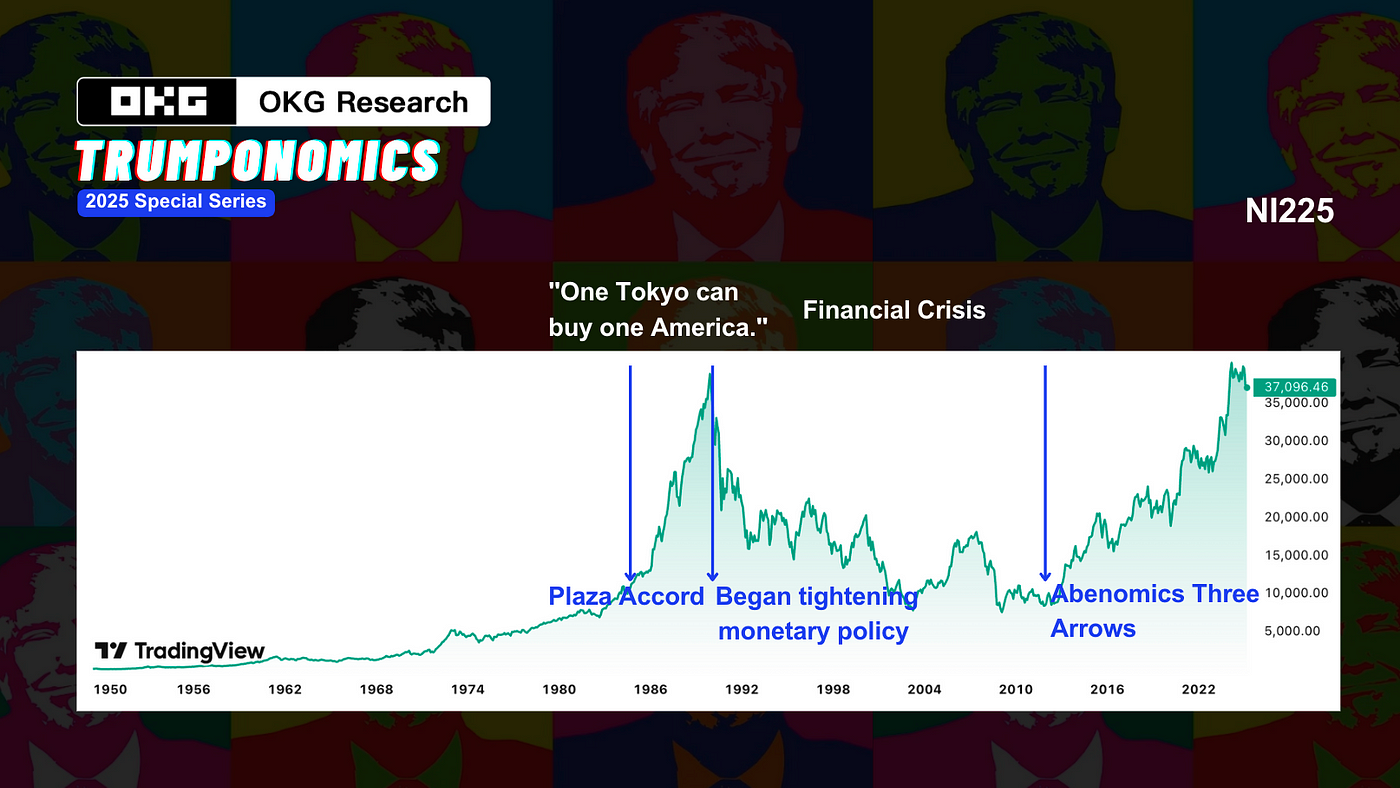

回溯上世紀,日本因經濟崛起導緻美日貿易不平衡導致貿易困境。美國透過「廣場協議」相信日圓升值,重創日本出口型經濟,金融體系引發動盪。資產泡沫破裂、日本政府加強調控,市場迅速尋找替代管道,催生了黑市經濟— —黃金走私、離岸美元交易激增,外匯市場繁榮。根據日經統計,日本主要城市的黑市曾多達1.7萬個。這種「地下金融體系」成為傳統金融體系崩潰的自發性對沖。之後,又透過戰需訂單和貨幣自由化支撐其經濟,造就了「一個東京可以買下整個美國」的盛景。 然而,隨後的過度降息導致泡沫破裂,日本經濟由盛轉衰,眼見他起朱樓,宴會賓客,又眼見他樓閣。

回望歷史,無論是“黑市”還是“金融自由化”,都在貿易戰中扮演關鍵角色。平移到此時,川普政府宣佈建立加密資產國家儲備,表面上是金融創新,其實更可能是「非常時期的非常規範的對策」。

原因有以下兩點:面對美元信用恐慌,聯準會貨幣政策走向極端,美國急需新的籌碼維繫全球資本信任。加密資產或許就是這枚「準金融武器」:一旦掌握戰略級儲備,政府將在全球流動中擁有更大操作空間;市場的「已去美元化」趨勢卻端倪。貿易戰升級,各國勢必加速非美元資產配置,以避險美元體系風險。 2025年伊始,黃金價格去攀升便是明證。在「去美元化」加速的背景下,加密資產若能維持真正的中心化,卻受單一國家操縱,或將在全球金融博弈中獲得新的地緣政治溢價。

川普2.0版對美國在全球經濟體系的主導權日益凸顯的態度,川普政府正試圖打破二戰以來的國際政治金融體系秩序。相較於直接強化美元信用、建立加密資產儲備為政府提供更多對市場的「非直接幹預」手段,隨著加密資產和技術的不斷阻礙,未來可形成新的跨境支付體系,甚至在未來形成國家主導的加密金融網絡。

在《川普評傳》中,川普的家族源自德國,而他本人被形容為“鬥士”,認為熱情遠比聰明和天賦更為重要。對他來說,「急不可耐」地達成交易、擊敗對手帶來的愉悅感是他最大的動力。然而,在貿易戰中,「急不可耐」地重新達成新交易以及「擊敗對手」對川普政府來說,無疑會是最好的結論。