一、專案簡介

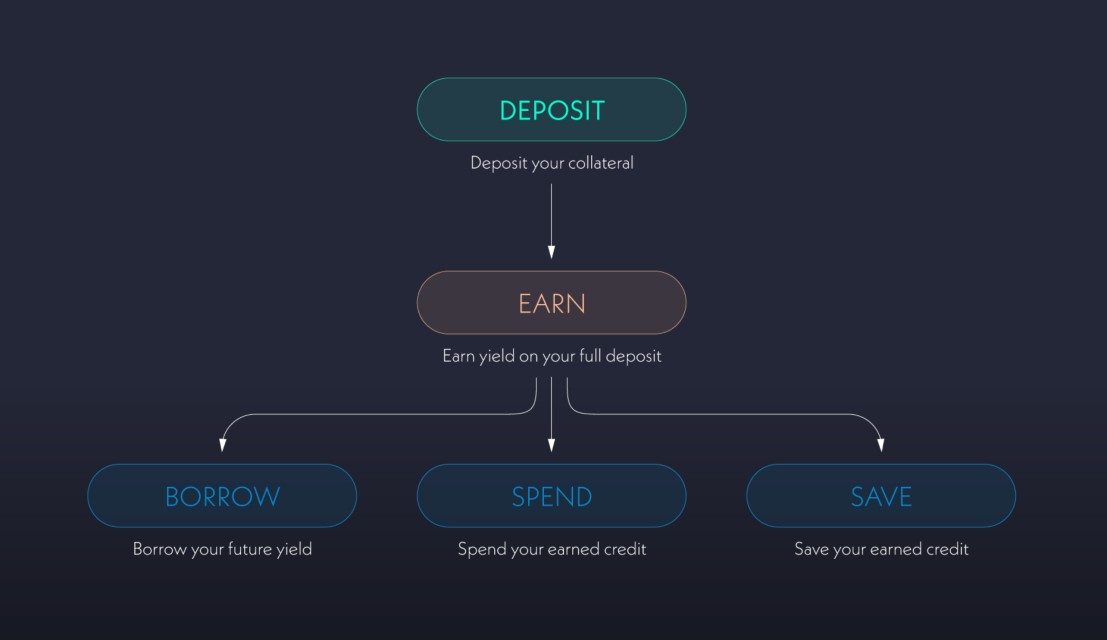

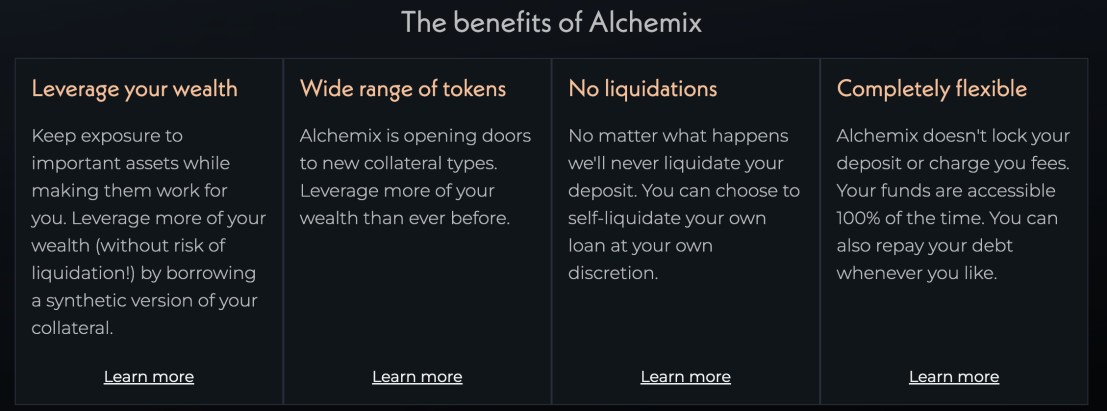

Alchemix 是一個DeFi 協議,旨在為用戶提供基於抵押資產的全新金融體驗。透過Alchemix,用戶可以預支未來資產收益,無需支付利息,也無需承擔清算風險,從而極大提升資金利用效率。計畫以去中心化治理為核心,提倡透明、公平的金融服務概念,為DeFi 生態注入全新活力。

Alchemix 的核心功能是其獨特的自償還貸款機制。用戶將資產抵押到智能合約中後,可立即藉出對應的alAssets(如alUSD)。隨著時間推移,抵押資產產生的收益將自動用於償還貸款。用戶無需手動幹預,貸款也不會因市場波動而被清算,為用戶提供了極大的便利與安全性。

Alchemix 支援多種抵押品類型,並提供多元化的收益策略。使用者可以根據個人需求,選擇最適合自身資產管理需求的抵押方案,從而實現靈活的資金調配。

同時,它的Transmuter 功能允許使用者將產生的alAssets 存入轉換器中,以1:1 的比例逐步轉換為其對應的基礎資產。此功能不僅穩定了alAssets 的價格,還為使用者提供了多樣化的資產管理選擇。

Alchemix 由去中心化自治組織管理,ALCX 代幣持有者可以透過投票參與協議治理決策。這種治理機制確保了協議的透明度與社區的深度參與,同時也為平台的永續發展奠定了基礎。

總的來說,Alchemix 以創新的機制和使用者友善的功能設計,成為DeFi 領域的重要開拓者。其獨特的自償還貸款模式、多樣化抵押貸款策略與去中心化治理結構,為使用者提供了高效、靈活、安全的資產管理工具。

二、最新消息與進展

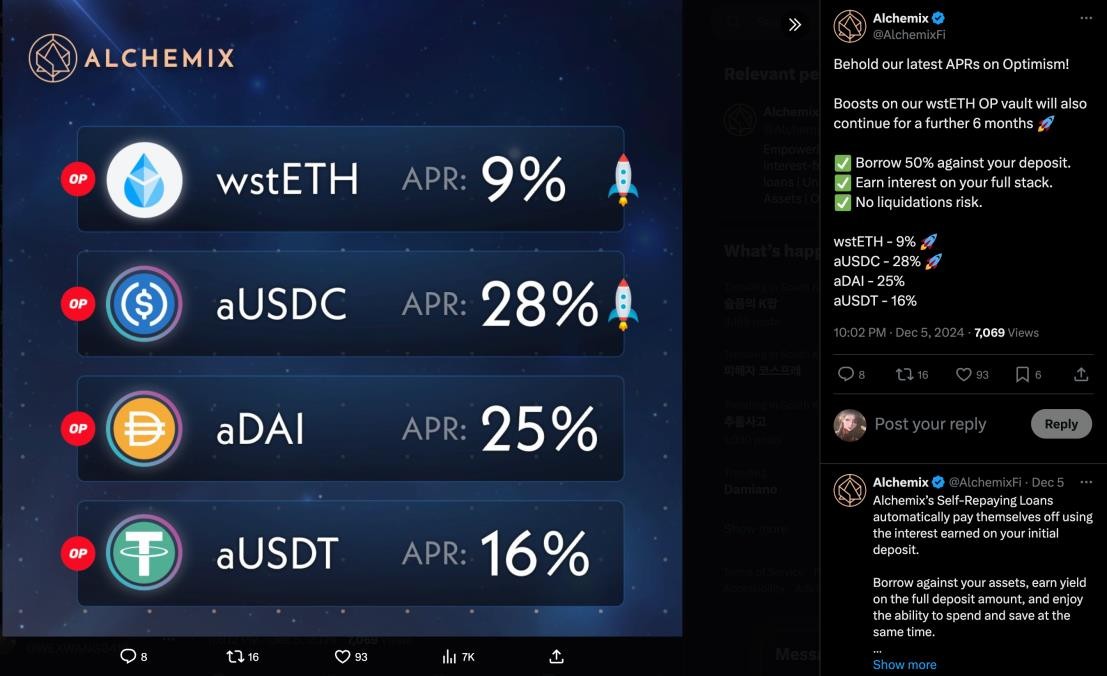

根據官方X 消息發布,ALCX 更新了最新的最優化年利潤,wstETH OP 保險庫的增值也將持續6 個月,以存款的50% 為抵押借入。用戶可以賺取全額利息,且無清算風險。

官方X 資訊發布,ALCX/ETH 池選民產生87.5 萬美元激勵的方式。官方所採用的這項激勵方式是典型的80/20 Balancer 池費用分成方式。

其中,50%用於流動性提供者,12.5%用於DAO 組織,37.5%用於veBAL lockers。

同時, ALCX/ETH「核心池」狀態將這種分割轉變為:50%流動性提供者,12.5% Balancer DAO 和37.5%支持核心池的veBAL/vlAura 持有者的投票激勵。

透過核心池的調整,ALCX 已經為支持該池的選民創造了87.5 萬美元的獎勵。由於投票乘數,這個數字擴大到超過10 萬美元的獎勵。總的來說,這對於平台的流通性和治理是利多資訊。

三、大額解鎖與分配

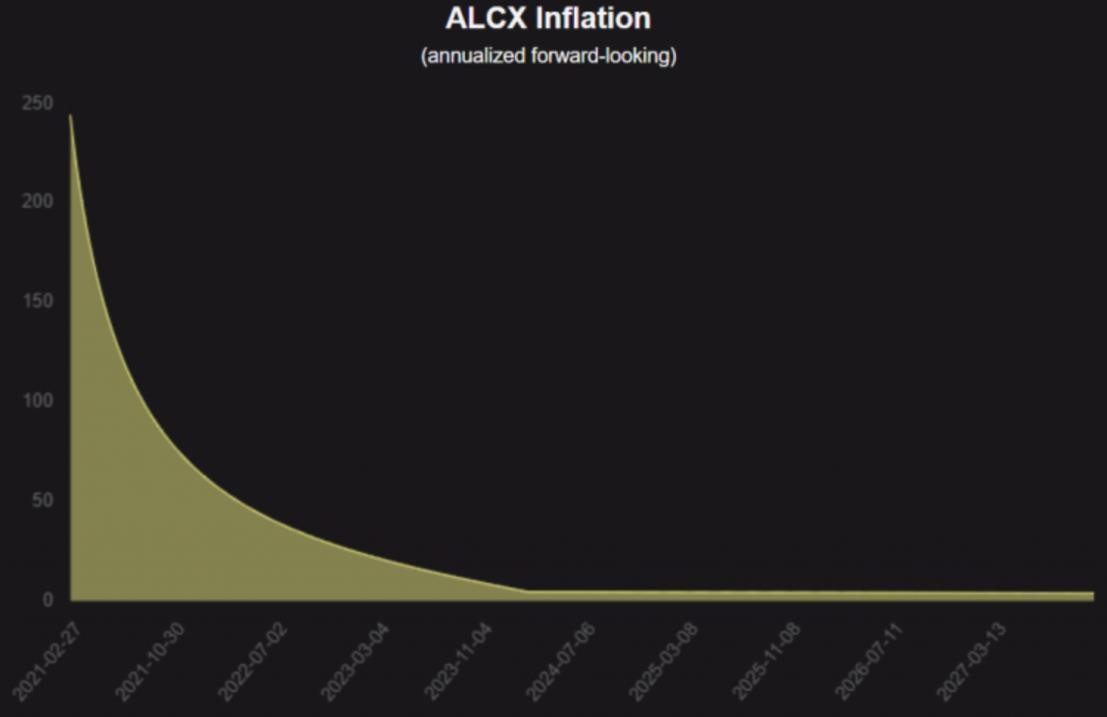

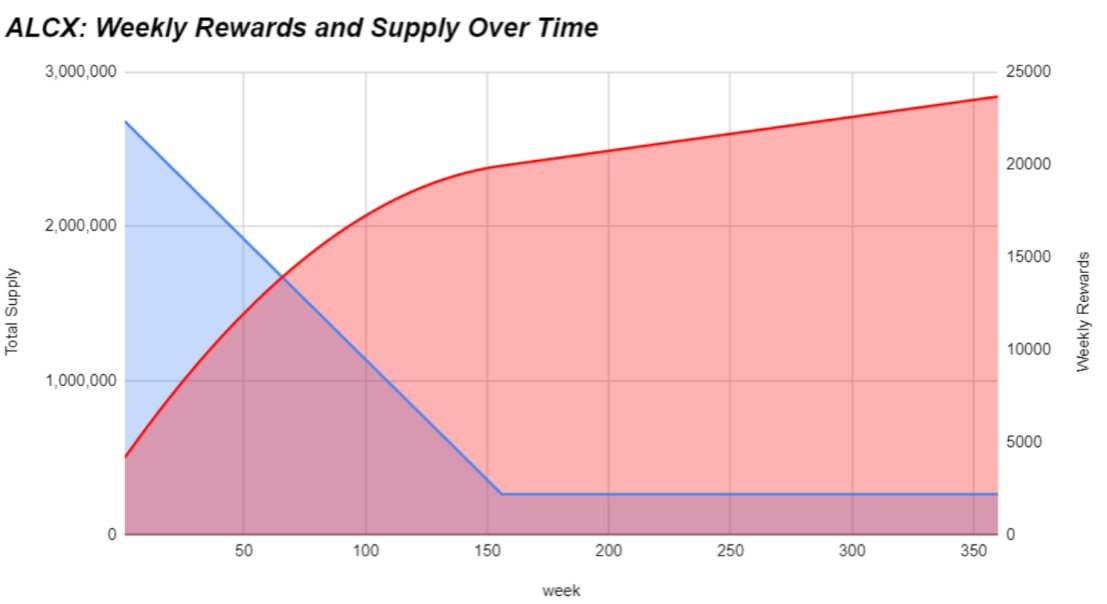

ALCX 代幣在發行時沒有預售或外部融資,沒有硬性上限,但有一個已經制定好的代幣解鎖鑄造計劃。發行量是鑄造新ALCX 代幣的速率。代幣發行量分配給流動性提供者、金庫和協議貢獻者。

ALCX 的發行(緩慢鑄造)在三年內逐漸減少發行量,並繼續保持每週固定發行量的長尾。 Alchemix 現在處於長尾期,每週無限期鑄造2200 個ALCX。

在專案代幣的初始發行中,15% 為Alchemix DAO 預挖,漏洞賞金為5%,80% 的代幣可透過LP 質押獲得。

創辦人、開發者和社群貢獻者可以存取獨家質押池,該池將獲得當前ALCX 發行量的20%。這相當於3 年後供應量的16%。

質押者和流動性提供者有資格獲得ALCX 區塊獎勵的80%,三年後將相當於供應量的64%。目前,這些發行的一部分被送到儲備庫。

代幣的初始供應量為478,612 $ALCX,作為預挖礦而鑄造。 Alchemix 計算出,三年後將有2,393,060 $ALCX 流通,分佈為:15%歸DAO 金庫,5%用於漏洞賞金計畫。質押池在第一週分發了大約22,344 個$ALCX 代幣,前3 年每週減少130 個$ALCX。計算結果為近似值,因為$ALCX 獎勵是按區塊計算的,網路條件雖然可以忽略不計,但可能會稍微影響時間表。

Alchemix 已有三年多歷史,這意味著每週固定發行2,200 美元ALCX。這將導致通貨膨脹率隨著時間的推移逐漸下降。

上二圖主要反映了時間維度上的ALCX 供應量、激勵措施與供應情況。

四、鏈上情況

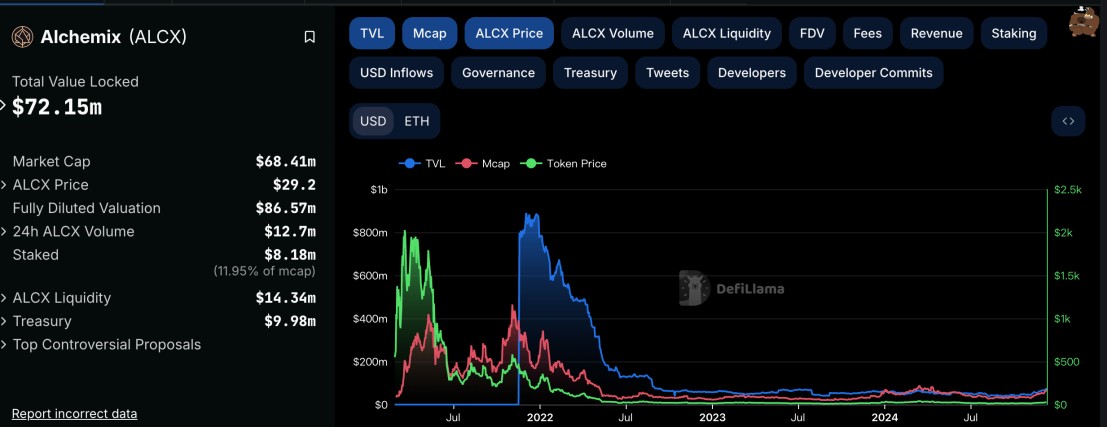

下圖為DefiLlama 上的ALCX 代幣的TVP、市值和代幣價格。總的來說在TVL2022 年斷崖式下跌後,市值和代幣價格也一蹶不振,到目前為止基本上都沒有起色。

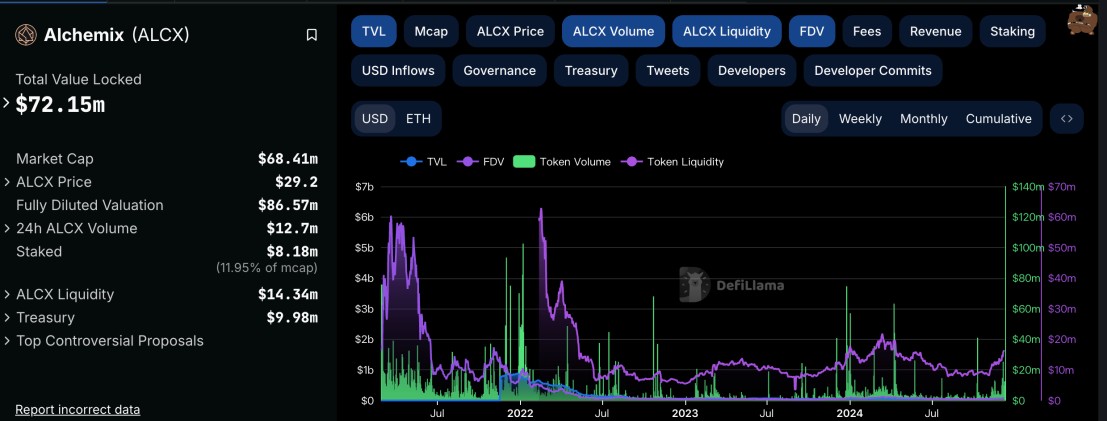

下圖的指標主要反映的是ALCX 的交易量、流動性以及全流通市值的數據,圖上可以看出交易量整體並沒有出現過於萎靡的情況,流動性處於歷史低位,但總體來說最近在回升。

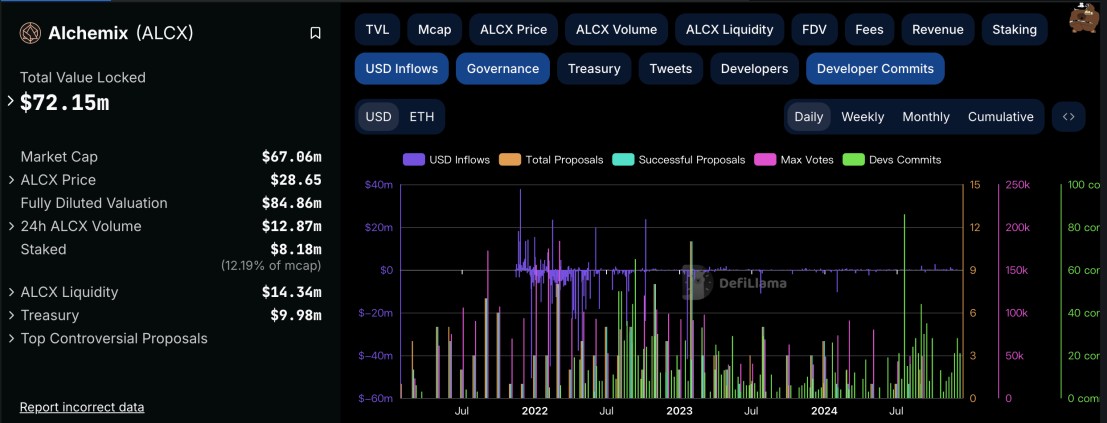

下圖主要截取了美元流入與社群方面的治理傾向,並且包含了開發者的預期。總的來說在TVL 驟降之後,美元基本上不再流入ALCX 代幣。但相對來說,社群的態度是比較正面的,開發者也沒有過多的套利行為,整體來說社群氛圍是很好的。

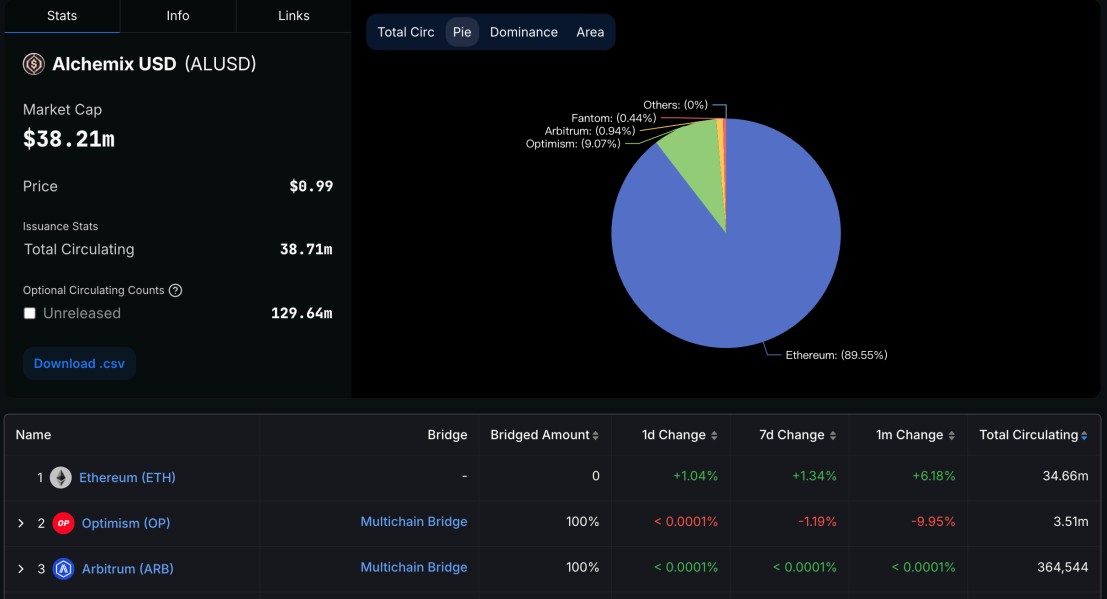

下圖為Alchemix 計畫發行的穩定幣ALUSD,總的來說可以看出主要的支持資產是ETH 和OP,再參考供應量,整體並沒有亮眼表現,並且難以產生核心競爭力的區分。

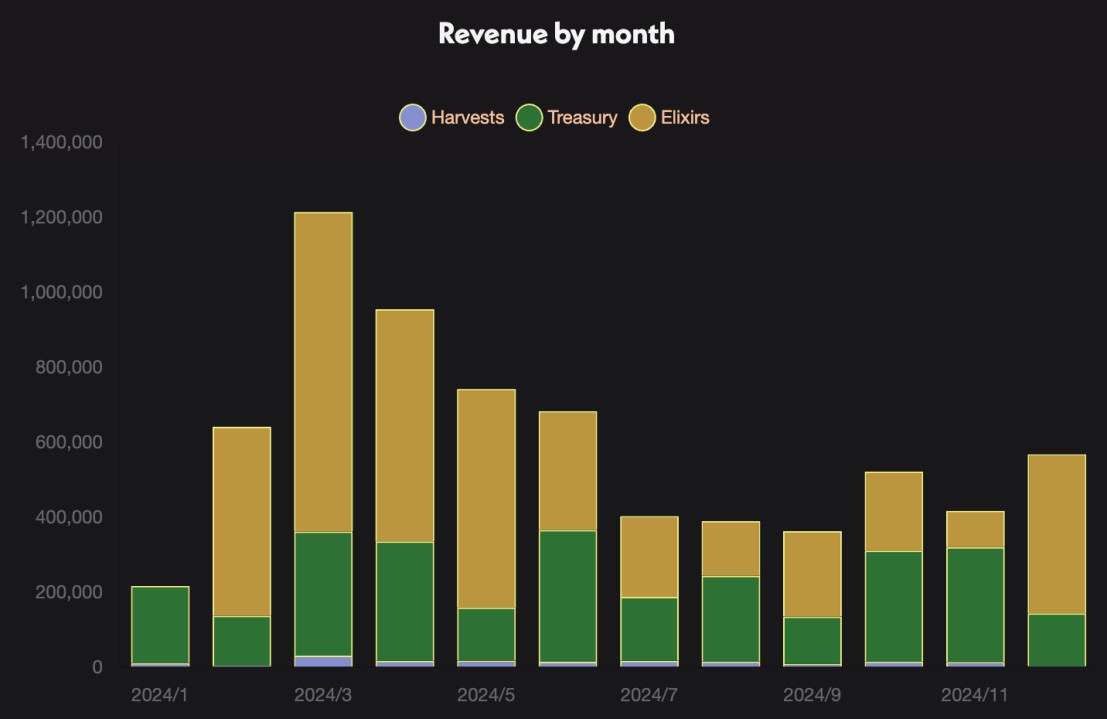

下圖為今年ALCX 平台的收入狀況,數據由官方統計平台提供。

下圖也公佈了ALCX 相關的Holding 數據。

五、鏈下情況

上圖為近一年的整體波動,總的來說近期隨著去中心化金融概念的炒作,ALCX 作為老牌平台也逐步得到關注。

但如果從長線趨勢來看,目前的ALCX 即使有所上漲,也遠遠沒到最初的發行價位,這並不利於市場信心的提振。

上圖展現的主要是ALCX 代幣的持有情況分佈,可以看出極少的巨鯨持有了超過七成的ALCX 代幣資產,意味著價格可能會被輕易操控,並不是流動性足夠的操盤信號。

六、結語、背景補充與觀點

Alchemix 作為去中心化金融(DeFi)領域的重要創新項目,其自償還貸款機制和多元化的資產管理方案為用戶提供了前所未有的金融體驗。透過無清算風險的借貸方式,Alchemix 提供了一個靈活、安全且高效的解決方案,這在DeFi 行業中具有強大的競爭力。然而,儘管Alchemix 提供了創新的產品和高效的功能,但其代幣價格和市場表現的波動,以及流動性的問題仍需關注。總的來說,Alchemix 的發展潛力依然巨大,但能否持續吸引用戶並穩定其市場表現,還需要在未來的營運中做出更多努力。

目前Alchemix 的最大亮點在於其獨特的自償還貸款機制,這是DeFi 專案中非常稀有且具有革命性意義的功能。這種機制不僅能夠提高資金利用效率,還大大降低了市場波動帶來的風險,使得用戶能夠在享受借貸服務的同時避免清算的風險。同時,Alchemix 提供的多樣化收益策略和去中心化治理模式也為其平台注入了更多的永續性。然而,市場的低迷和缺乏核心競爭力的表現仍然是該項目亟需解決的問題。儘管社區氛圍積極,但ALCX 代幣的流動性較低且大部分由少數大戶掌握,可能存在價格操控的風險。

對於投資者而言,Alchemix 的代幣ALCX 目前面臨一定的市場壓力,短期內幾乎不可能恢復到最初的發行價格。但從長期來看,Alchemix 在去中心化金融領域的創新及其獨特的自償還貸款機制仍然具有較強的市場吸引力。

投資者可以關注該專案的技術進度和市場動態,尤其是其流動性改善和代幣分配結構的變化。在短期內,由於代幣價格上漲趨勢尚未完全打破原本底部揉搓結構,請保持謹慎,不宜過度投資;而從中長期來看,如果Alchemix 能夠進一步增強其市場流動性並拓展用戶基礎,將會是一個值得持續關注的潛力項目。