著者: 0xCousin

1. Ethena の背後にいるのは誰ですか?

Ethena チームメンバー

Ethena チームのメンバーは豊富な経歴を持ち、暗号通貨、金融、テクノロジーなどの分野で深い専門知識と実践的な経験を持っています。

創業者の G (ガイ・ヤング) は、時価総額 600 億ドルのヘッジファンドで働いていました。Luna が倒産した後、彼は Ethena を設立しました。COO のエリオット・パーカーは、以前は Paradigm のプロダクトマネージャーであり、Deribit でも働いていました。アジア太平洋地域の機関投資家向け成長の責任者であるジェーン・リューは、Fundamental Labs の投資調査責任者、および Lido Finance の機関投資家向けパートナーシップおよびファンド関係の責任者を務めてきました。

エテナの資金調達

Rootdataの情報によると、Ethenaは3回の資金調達を完了しており、資金調達総額は1億1,950万米ドルに上る。主な投資家には、Dragonfly、Maelstrom Capital、Brevan Howard Digital などが含まれます。

Ethena は多くの著名な投資機関の注目と投資を集めており、Ethena の開発に多額の資金をもたらしただけでなく、Ethena の事業開発に貴重な業界リソースも提供しました。 Ethena の投資機関には、取引所 (YZi Labs、OKX Ventures、HTX Ventures、Kraken Ventures、Gemini Frontier Fund、Deribit など)、マーケット メーカー (GSR、Wintermute、Galaxy Digital、Amber Group など)、伝統的な金融のバックグラウンドを持つ投資機関 (Paypal Ventures、Franklin Templeton、F-Prime Capital など) が含まれます。

2. Ethena とは何ですか?

簡単に言えば、Ethena は米ドルのステーブルコイン USDe と米ドル貯蓄資産 sUSDe を立ち上げた合成ドル プロトコルです。 USDe の安定性は、暗号資産とそれに対応するデルタ中立ヘッジ (ショート先物) ポジションによって支えられています。

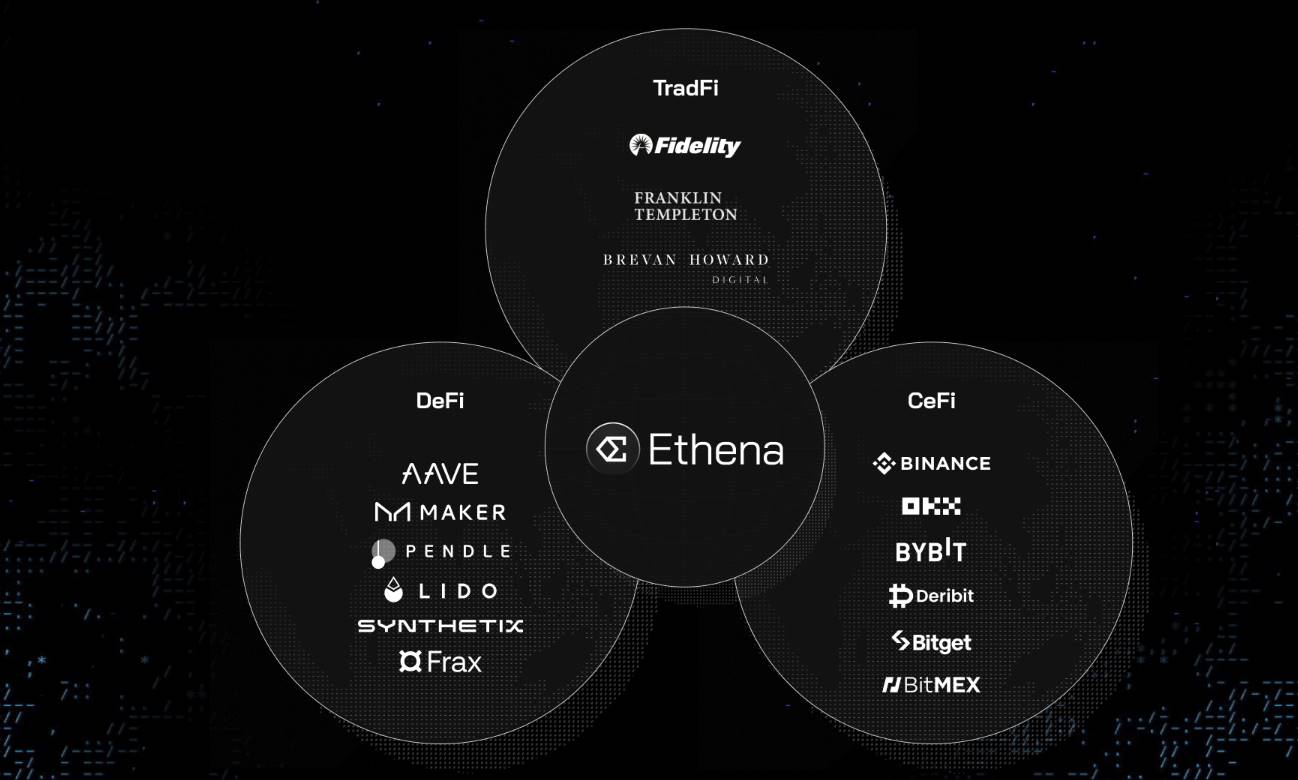

プロジェクトミッションの観点から、EthenaはステーブルコインUSDeを通じてCeFi、DeFi、TradFiの3つの分野の資金を結びつけることを目指しています。同時に、Ethenaはこれら3つの分野(取引所、オンチェーン、従来型金融)の資金の金利差を捉え、顧客にさらなるリターンを提供します。USDeの規模が十分に大きくなれば、DeFi、CeFi、TradFi間の資本と金利の収束も促進される可能性があります。

ステーブルコインUSDeの仕組み

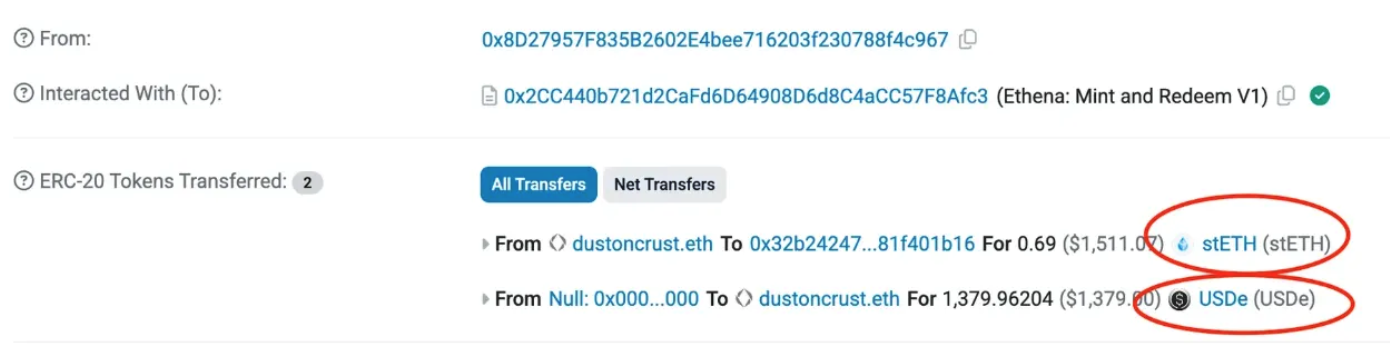

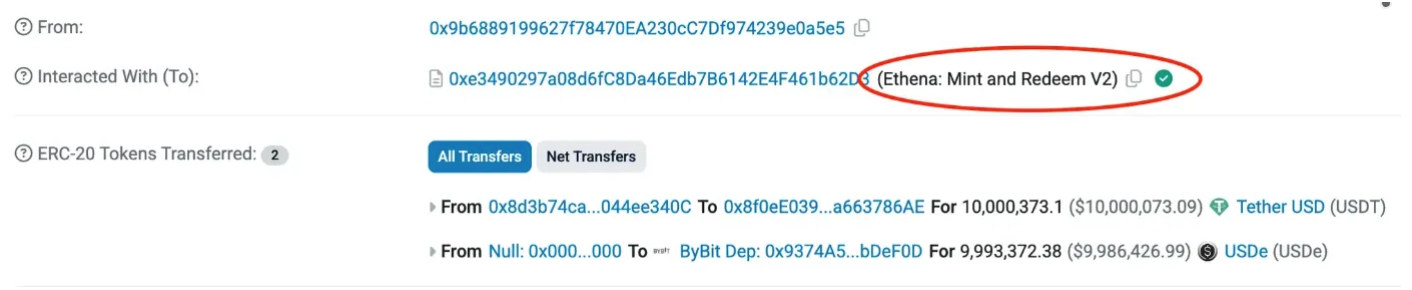

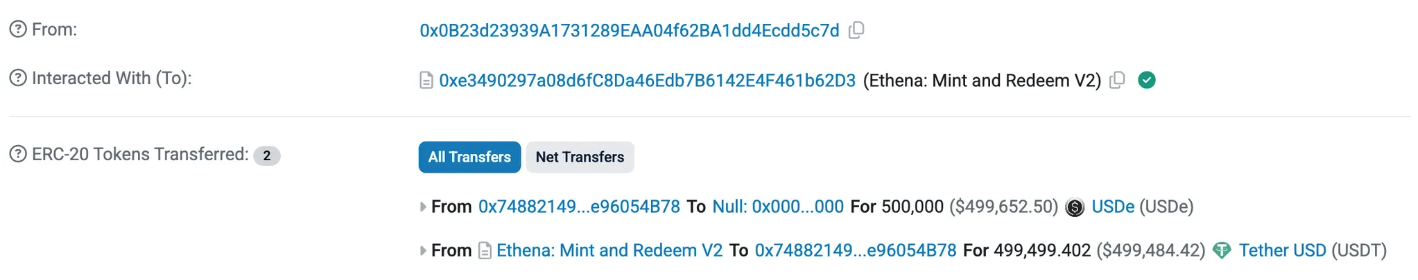

発行/償還メカニズム: ホワイトリストに記載されている 2 つの独立した法人発行者 (Ethena GmbH および Ethena BVI Limited) のみが USDe の発行と償還の対象となります。 USDe Mint and Redeem Contract とやり取りするには、ミント業者が BTC/ETH/ETH LST/USDT/USDC を担保として使用する必要があります。以下のように表示されます。

Ethena Protocol USDe Mint and Redeem Contract V1の最初のUSDeミント

EthenaプロトコルUSDe Mint and Redeem Contract V2に基づく最近のUSDeミント

これはUSDeがUSDTを償還した記録です

鋳造/償還時に、裏付け資産の価格が取得され、CeFi Exchange、DeFi Exchange、OTC Markets、PythやRedStoneなどのオラクルを含む複数の異なるソースによって継続的に検証され、価格設定が正確かつ合理的であることが保証されます。

USDe 安定性維持メカニズム: USDe の安定性を確保するには、裏付け資産の価格変動をヘッジすることが重要です。 Ethena は、自動化されたプログラムによる Delta ニュートラル戦略を採用しています。

sUSDeの収入源

sUSDe の収入は、Ethena の担保処分から得られます。

Ethena は担保を受け取ると、それをステーブルコインとして保有し、固定預金金利を得ることができます。

また、選択した CEX をカストディアンを通じて委託し、CEX でエアドロップ先物ポジションを設定して、裏付け資産の価格変動をヘッジし、同時に資金調達率を獲得することもできます。

裏付け資産スポットが ETH の場合、ステーキングを行って ETH ステーキング APR を獲得することもできます。

これらの収益は、ユーザーが約束した sUSDe をキャンセルして USDe を交換するときに、より多くの USDe を返還する形でユーザーに分配されます。

ステーブルコイン(USDe/sUSDe/iUSDe)の用途

DeFi分野では:

- USDe/sUSDe は、AAVE や Spark などの貸付プロトコル プラットフォームの担保として使用されます。

- USDe/sUSDe は、Perps DEX などのプラットフォームの証拠金担保として使用されます。

- ステーブルコインプロトコルの担保としての USDe/sUSDe

- USDe/sUSDeは金利スワップ契約の原資産として使用されます。

- USDe は、スポット DEX (取引ペアを構成) の価格設定通貨として使用されます。

CeFi 分野では:

- CEX(取引ペアを構成する)における通貨としてのUSDe。

TradFi 分野では:

- iUSDe は、Ethena が TradFi 市場向けに立ち上げたステーブルコインです。規制対象の従来型企業がこれを購読できるため、これらの従来型投資機関は、暗号通貨に一切触れることなく、従来の顧客に暗号通貨市場で高い収益を提供できます。

3. エテナの革新

デルタニュートラル戦略は裏付け資産の価格変動をヘッジします

暗号資産を裏付け資産として使用する多くのステーブルコイン プロジェクトは、最終的に破綻し、為替レートの分離につながります。重要なのは、裏付け資産の価格変動をヘッジできないことです。 Ethena は、デルタ ヘッジ アルゴリズムと実行モデルを使用して、裏付け資産のデルタ中立ヘッジを自動化し、プログラム的に実行し、ポートフォリオのデルタ値を 0 に近づける最初のプロジェクトです。 Ethena の初期のデルタヘッジアルゴリズムと実行モデルはブラックボックスでしたが、長期的にデルタ中立の結果を達成し続けることができるかどうかは潜在的なリスクポイントであり、この安定性維持メカニズムは革新的でした。後の段階では、さまざまなマーケットメーカーがヘッジタスクを実行する競争に参加できるオープン RFQ モデルに移行する可能性があります。

通常、USDe を償還する場合、1 USDe = 1 USDC を基準に償還されますが、ヘッジメカニズムが機能しない場合、または先物ポジションのヘッジの資金調達率に損失が発生した場合、資産準備金の価値は減少します。 USDe 保有者に対する償還時の見積りには、償還価格の比例減額を反映した対応する減額が含まれ、ユーザーに表示される見積りには 10 ベーシス ポイントの補償手数料が含まれます。

ほとんどのステーブルコインプロジェクトよりもはるかに高い資本効率

USDTやUSDCなどの中央集権型ステーブルコインは、法定通貨を担保としているため、従来の金融規制の影響を大きく受けています。また、担保資産は主に法定通貨であり、基本的には米国債や貯蓄の購入に基づいています。また、中央集権型シングルポイントリスクと低い資本効率もあります。

MakerDAOのDAIなどの分散型ステーブルコインは、一般的に120%~150%の超過担保を必要とします。清算を回避するための安全マージンを考慮すると、実際の担保比率は200%を超える場合があり、資本効率が低くなります。また、市場が極端に変動した場合、顧客の担保資産が清算されると、追加の清算損失が発生します。

Ethena の USDe は、資産担保比率で 1USD:1 USDe に近づいています。また、デルタ ニュートラル戦略を使用して価格変動をヘッジし、資本効率を高めて安定性を確保しています。

さらに重要なのは、Ethena の位置付けにより、ステーブルコイン トラック内の他のプロジェクトが Ethena のパートナーになることができることです。たとえば、Sky、Frax、Usual はすでに Ethena の製品を自社製品に組み合わせて統合しています。

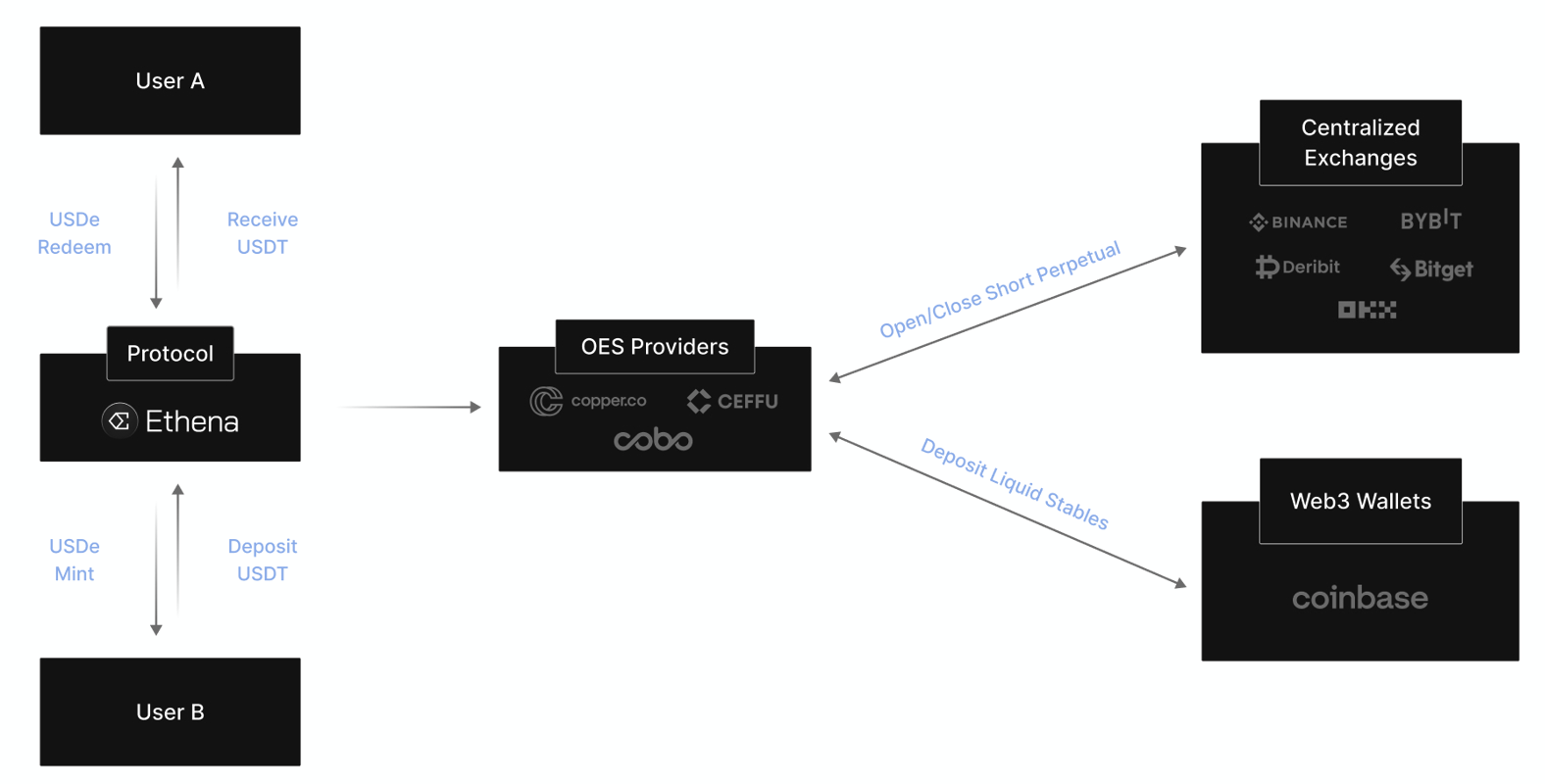

OES保管モデルは資産のセキュリティを確保します

Ethena は現在、Copper、Ceffu、Cobo を含む複数のカストディアンと連携しています。この提携では、OES(取引所外決済)モデルを採用しています。このモデルでは、裏付け資産をオンチェーンウォレットから出す必要がないため、CEXのリスクを心配する必要はありません。また、カストディアンはこれらの保管資産を単独で管理できないため、カストディアンのリスクを心配する必要もありません。 Cooper を例にとると、これらの裏付け資産はオフサイトの金庫に保管されます。Ethena、Cooper、およびオフサイトの金庫はそれぞれ鍵を保持しており、取引を実行するには 2 者の署名が必要です。または、破産回避信託に保管されます。

伝統的な金融を統合してUSDeをより大きく、より強力にする

Ethenaは、ステーブルコインUSDeを使用して、CeFi、DeFi、TradFiの3つの分野の資金をリンクします。これら3つの分野(取引所、オンチェーン、従来の金融)の資金の金利差を捉えることで、顧客に高いリターンをもたらすことができます。

TradFi には一般的に高利回りの商品は多くありませんが、低利回りの債券市場は非常に大きいです。暗号通貨分野では、レバレッジ取引に対するユーザーの需要により、通貨(米ドルステーブルコイン)の需要が高まり、暗号通貨業界には「リスクフリー」の高収益機会が頻繁に生まれます。

Ethena は、従来の金融を統合して USDe をより大きく、より強力にする橋渡しの役割を果たします。連邦準備制度の金利が非常に低い場合(または金利引き下げサイクルにある場合)、暗号通貨取引はより活発になり、暗号通貨市場における永久契約資金調達率は比較的高くなります。デルタヘッジに使用される Ethena のショート先物ポジションは、より高い資金調達率を獲得できます。これにより、従来の金融の利回りが非常に低い場合でも、顧客は Ethena を通じてより高い利回りを得ることができるという現象が発生します。

したがって、iUSDe は低金利期間中の従来の金融顧客の資産配分ニーズを満たすことができます。これは、フランクリン・テンプルトンとフィデリティ・インベストメンツのベンチャーキャピタル会社であるF-プライム・キャピタルが昨年12月にエセナの戦略的投資ラウンドに1億ドルを投資した理由の一部でもあるかもしれない。さらに、Ethena が BlackRock BUIDL と協力して立ち上げた USDtb も、TradFi から Ethena へ、そして暗号通貨市場に大量の資金を流入させる可能性があります。

IV. プロジェクト開発状況

Ethena の USDe は、3 番目に大きなドル建てステーブルコインになりました。 2025年3月7日現在、USDeの発行量は55億米ドルを超えており、USDTとUSDCに次ぐ規模となっています。転送量は、USDT、USDC、DAI に次いで 4 位です。ただし、アクティブ アドレスの数は 1,612 と比較的少なく、C エンドのアプリケーション シナリオを拡張する必要があります。 Ethena の収益も急速に成長しており、Pump.fun に次いで 2 番目に速いペースで収益 1 億ドルに到達した暗号通貨スタートアップ企業となっている。

Ethena は多くの DeFi プロトコルの重要な基礎となっています。 Pendle の TVL の 50% 以上は Ethena によるものであり、Sky の収益の約 25% は Ethena によるものであり、Morpho の TVL の約 30% は Ethena 資産の活用によるものであり、Ethena は Aave で最も急速に成長している新しい資産であり、EVM ベースの Perps のほとんどが USDe 担保を統合しています。

Ethena は USDe を中心としたエコシステムを構築しています。 Ethenaの公式ウェブサイトの公開情報によると、2025年第1四半期に、分散型取引プラットフォームEtherealとオンチェーン取引プロトコルDerive(オプション、永久、スポット取引をサポート)の2つのプロジェクトが開始される予定です。 Ethenaは対外協力も着実に進めており、BlackRockと協力してUSDtbを立ち上げたほか、トランプ一家のDeFiプロジェクトであるWorld Liberty Financialとの協力も実現している。

Ethena にはいくつかのリスクもあります:

USDe のコア収入は不安定です - 前述のように、USDe には 3 つの主要な収入源があります。1 つ目は、Backing Stablecoin の預金金利収入、2 つ目はショート先物ポジションの資金調達金利収入、3 つ目は Backing Assets の ETH の担保収入です。弱気相場では先物ポジションの資金調達率がマイナスのまま継続し、USDe 収益の損失につながる可能性があります。

CEX の ADL メカニズムにより、デルタ ニュートラル戦略が失敗する可能性があります。CEX には自動レバレッジ解消 (ADL) メカニズムがあるため、一定期間、Ethena のデルタ ニュートラル戦略に影響を与える可能性があります。

パートナーは流動性リスクをもたらす可能性があります - Bybit は USDe の採用率が最も高い取引所であり、ピーク時には約 7 億 USDe を保有しています。同時に、Bybit(Bybitの共同設立者によって設立されたBitDAOがMantleエコシステムと合併)と密接な関係にあるLayer2 Mantleは、USDe供給量で2番目に大きいチェーンです。 Bybitのハッキングにより、USDDeで1億2000万ドル以上の償還需要が引き起こされた。Ethenaは現在、Liquid Stablesに19億ドルの裏付け資産を保有しており、償還需要の急増をカバーするには十分である。しかし、将来的には流動性安定準備金を超える大規模な集中償還が発生し、短期的な流動性リスクが生じる可能性も否定できません。

5. エテナ(ENA)の投資価値

ENA の現在の FDV は 56 億ドルで、流通市場価値は 20 億ドルです。 Ethena は 3 回の資金調達を完了しており、資金調達額はそれぞれ 600 万ドル、1,400 万ドル、1 億ドルです。第 2 ラウンドの評価額は 3 億ドルで、現在のコイン価格は依然として 18 倍以上のリターンがあります。

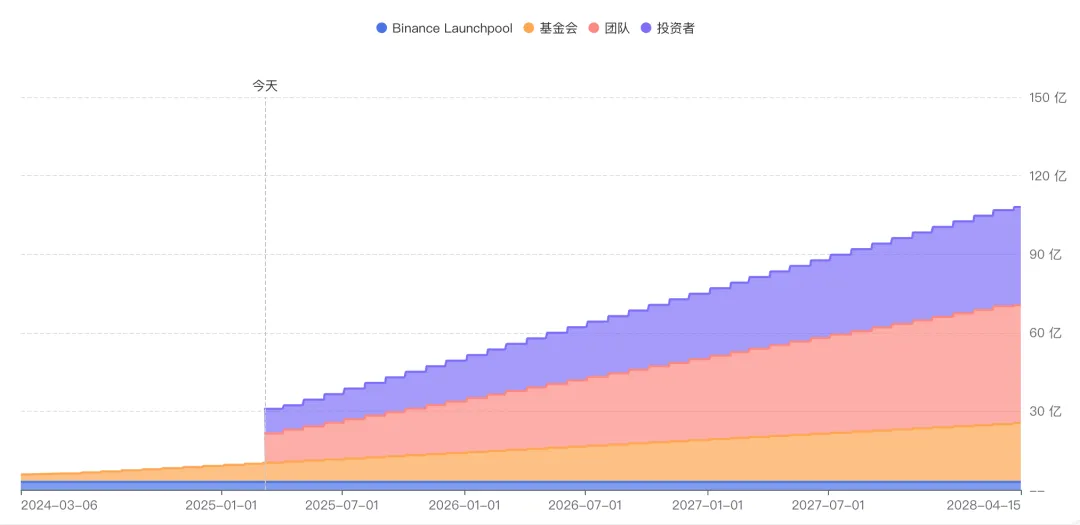

2025 年 5 月 5 日までは、流通するトークンは主に Binance Launchpool の 2% となり、財団とチームのシェアも線形にロック解除されます。 4月には、OTCで購入した株式の一部がロック解除され始め、原価は約0.25Uです。5月5日から、投資機関の株式は毎月増加し、7800w+ENA /月が線形にロック解除されます。

最近、暗号通貨市場全体が後退しており、ENA のパフォーマンスは非常に弱いです。 BTC は高値から 25% 下落し、ETH は高値から 50% 下落し、ENA は高値から約 70% 下落しました。前述のENAトークンが解除されようとしているマイナスの影響は、現在のコイン価格に十分に反映されている可能性があります。

要約すると、Ethena のコイン価格は短期および中期的には圧力を受けており、プロジェクトの中核事業は長期的な価値があります。