2025年5月,比特幣(BTC)價格如一匹脫韁野馬,一度衝刺至97,900美元的近兩個月高點,隨後在94,000美元附近短暫喘息,又迅速回升至97,000美元左右。這場價格狂歡點燃了加密市場的熱情,也讓投資人開始追問:是什麼在推動這波漲勢?是川普高調的貿易宣言,還是聯準會的貨幣政策風向?抑或是華爾街巨頭對加密資產的加速擁抱?答案或許是三者的交織。這篇文章將以敘事的方式,娓娓道來,梳理近期消息面如何點燃比特幣的火花,深入剖析鏈上數據的細膩脈動,展望市場的機遇與隱憂,力求既引人入勝又不失專業深度。

2025年5月,比特幣(BTC)價格如一匹脫韁野馬,一度衝刺至97,900美元的近兩個月高點,隨後在94,000美元附近短暫喘息,又迅速回升至97,000美元左右。這場價格狂歡點燃了加密市場的熱情,也讓投資人開始追問:是什麼在推動這波漲勢?是川普高調的貿易宣言,還是聯準會的貨幣政策風向?抑或是華爾街巨頭對加密資產的加速擁抱?答案或許是三者的交織。這篇文章將以敘事的方式,娓娓道來,梳理近期消息面如何點燃比特幣的火花,深入剖析鏈上數據的細膩脈動,展望市場的機遇與隱憂,力求既引人入勝又不失專業深度。

川普的貿易豪賭:市場情緒的點火器

5月8日,川普宣布將在隔天上午的橢圓形辦公室發布重磅聲明,內容涉及與「一個備受尊敬的大國」的貿易協議。 《紐約時報》隨後揭曉謎底:協議對象為英國。這則消息如同一顆火花,迅速引爆市場猜想。川普的貿易政策向來是全球金融市場的風向標,這次也不例外。他還預告,下週出訪中東前將公佈一項“非常重大的消息”,進一步撩撥投資者的神經。

川普的貿易動作在2025年已多次掀起波瀾。 4月初,他宣布對華145%關稅時,比特幣價格應聲跌至77,730美元,全球股市也陷入自2020年以來最劇烈的震盪。然而,4月10日,他意外暫停部分關稅90天,市場情緒迅速翻轉,比特幣單日暴漲7%至82,350美元。如今,與英國的貿易協定被視為潛在利好,可能緩解全球貿易摩擦,提振風險資產的吸引力。摩根大通策略師布拉姆·卡普蘭敏銳捕捉到這一風向,建議投資人買進標普500買權,並表示川普的公告可能推高市場。這股樂觀情緒迅速蔓延至加密領域,資金流入的熱潮隨之而來。

聯準會的微妙棋局:降息預期的催化劑

同一天,聯準會主席鮑威爾在記者會上拋出一記重磅訊號:貨幣政策前景可能包括降息,但具體路徑將錨定經濟數據。他淡化了GDP波動的意義,強調聯準會將保持靈活。這一表態為市場注入了一抹暖色,因為降息往往被視為風險資產的春風。

2025年,聯準會的政策對比特幣的影響尤其顯著。 4月23日,川普否認解僱鮑威爾的傳言,市場鬆了一口氣,比特幣隨即反彈。然而,4月初的關稅衝擊曾讓比特幣跌至81,500美元的低谷,凸顯宏觀環境對加密市場的牽引力。降息預期透過降低市場流動性成本、削弱美元吸引力以及增強通膨對沖需求,間接為比特幣的漲勢添柴加薪。

但鮑威爾的謹慎措辭也埋下伏筆。他明確表示,政策將緊盯經濟數據,若通膨或就業數據超預期,降息可能會被推遲。市場正處於微妙平衡,外部變數的細微變化可能引發劇烈波動。

華爾街的加密雄心:機構資金的湧動

5月1日,摩根士丹利宣布計畫於2026年在E*Trade平台推出加密交易服務,標誌著華爾街對數位資產的擁抱邁入新階段。此前,其富裕客戶已可透過比特幣ETF及期貨投資加密資產,顧問自2024年8月起獲準推廣ETF。查爾斯·施瓦布等機構也緊跟在後,計劃推出類似服務。這些動作推動比特幣在5月2日短暫突破97,000美元。

機構資金的湧入正在重塑市場生態。美國現貨比特幣ETF過去兩週吸收46億美元,資產管理規模逼近117.1萬枚BTC的歷史高點。相較之下,3月至4月的持續流出曾讓市場承壓,凸顯機構資金對宏觀環境的敏感度。機構參與不僅提升了市場流動性,也為比特幣的主流化鋪路。然而,4月中旬,受關稅風波影響,比特幣ETF連續7天流出約100萬美元,提醒投資人機構資金並非鐵板一塊。

鏈上數據:市場脈動的細膩刻畫

鏈上數據為我們提供了一扇窗口,窺探比特幣市場的內在動態。近期價格回升引發了一系列顯著變化,揭示了投資者行為和市場結構的細膩演變。

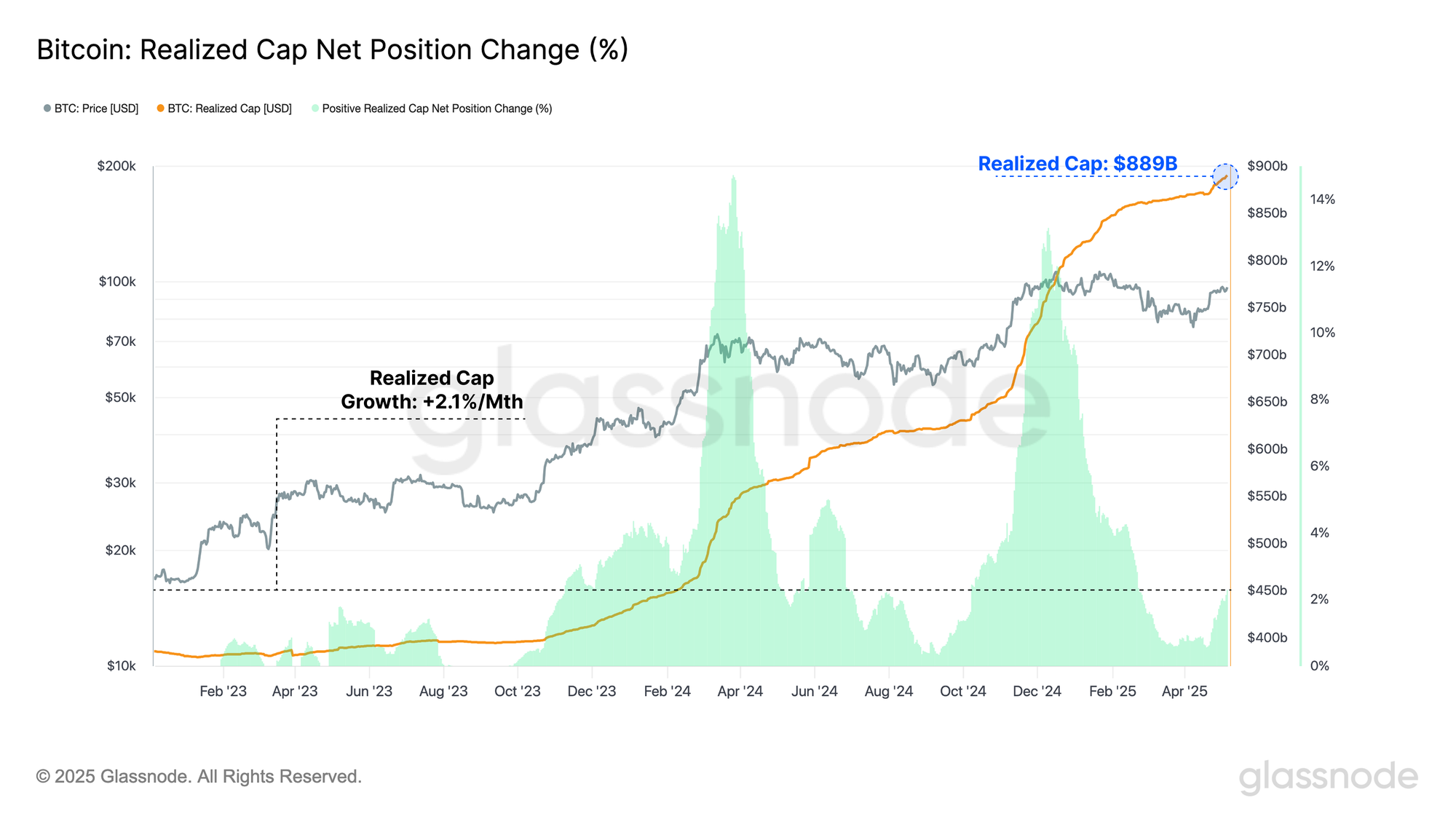

首先,比特幣的實現資本(Realized Cap)攀升至8,890億美元的歷史新高,過去一個月成長2.1%。這項指標衡量了累計淨資本流入,反映出資金注入的強勁動能。淨實現利潤/損失指標進一步顯示,近幾週每日淨資本流入超過10億美元,顯示買家願意以當前價格吸收賣單,需求旺盛。相較之下,實現虧損僅佔總交易量的1-2%,暗示大部分高位買進的投資人仍在持幣觀望,市場情緒偏向樂觀。

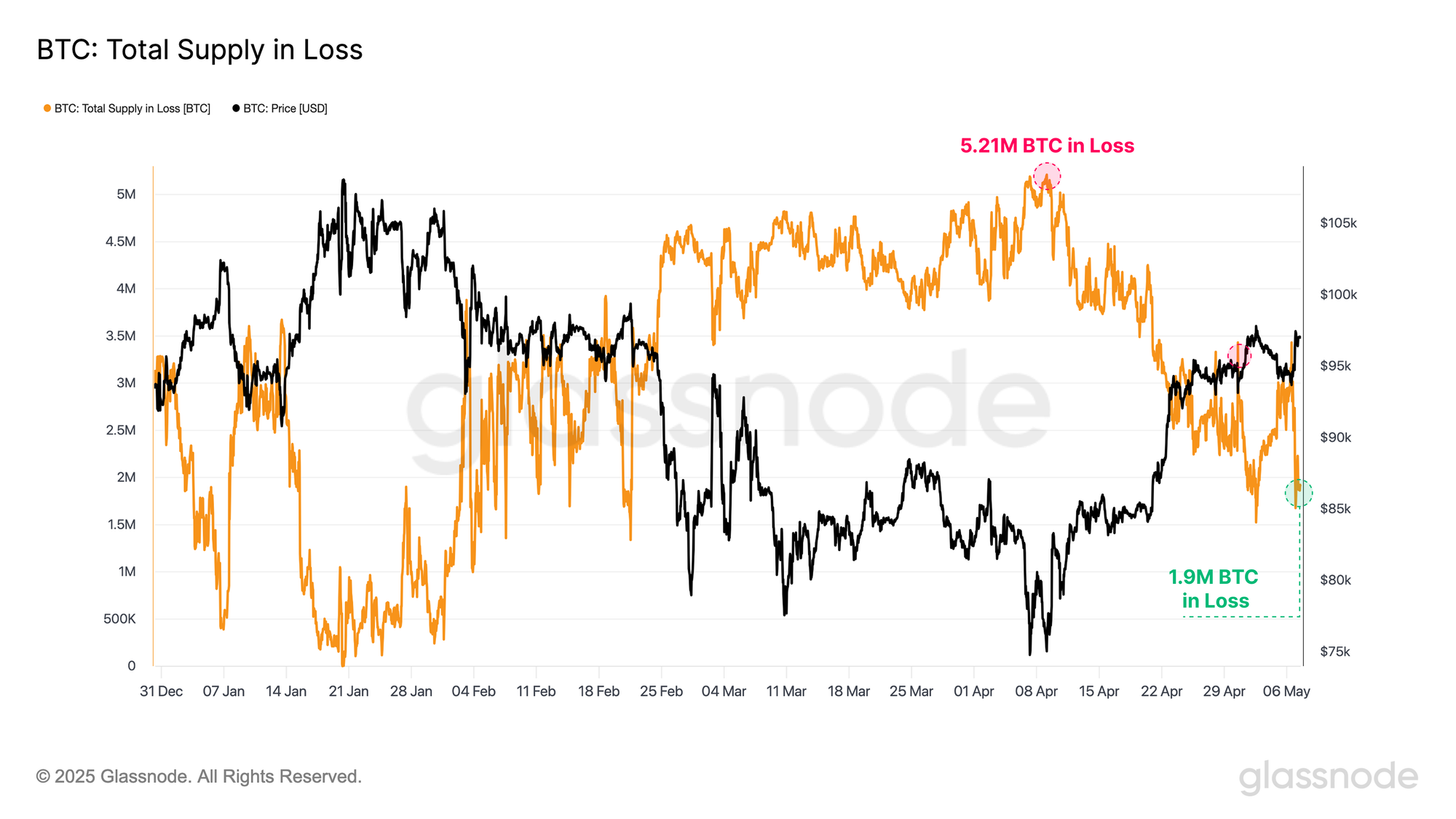

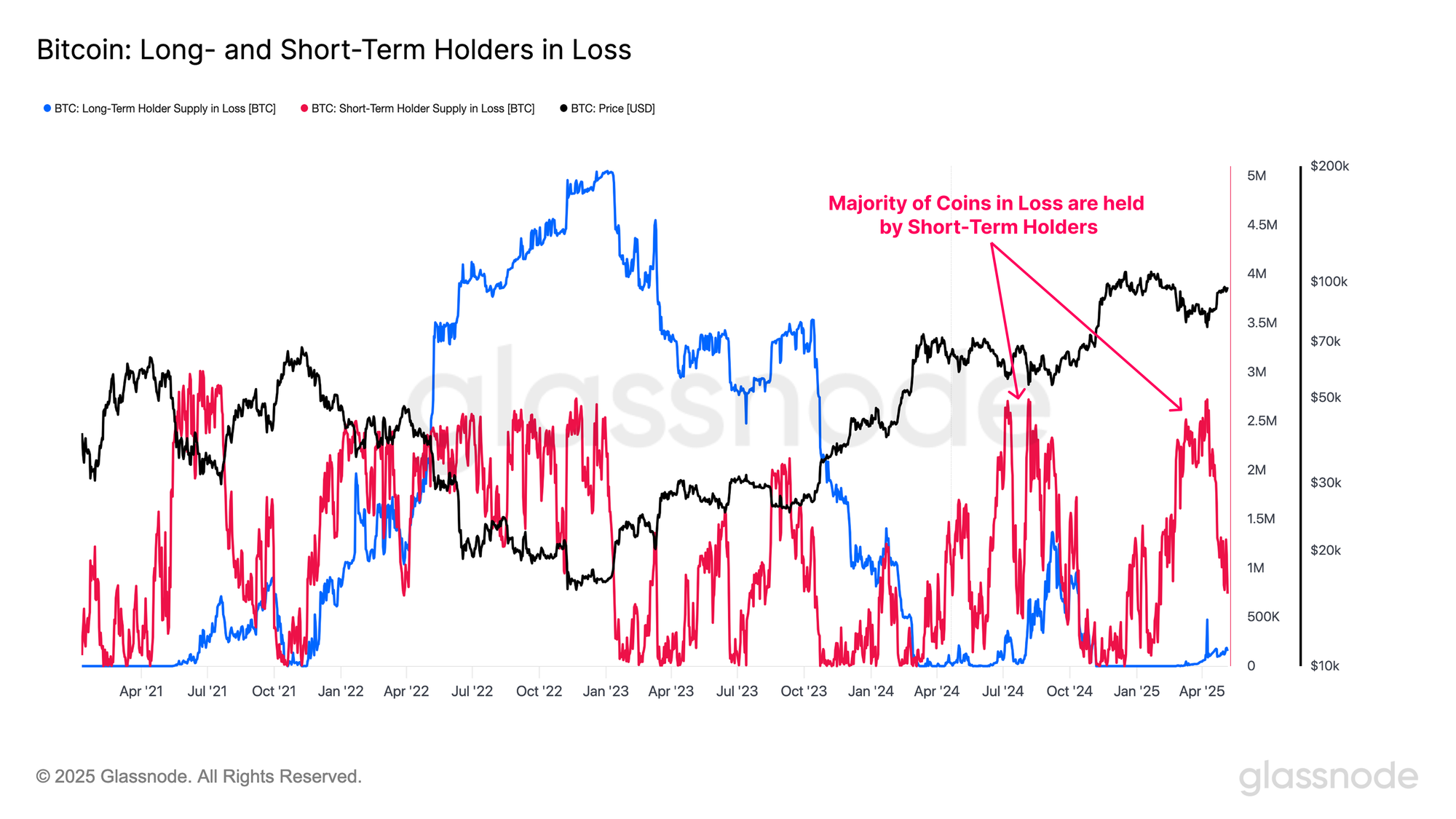

其次,價格回升顯著緩解了投資者的財務壓力。在74,000美元的近期低點,超過500萬枚BTC處於浮虧狀態。隨著價格回升至97,000美元,約300萬枚BTC重回盈利,尤其是短期持有者(STH)的投資組合已修復。未實現虧損指標顯示,短期持有者的財務壓力從8月日圓套利交易崩盤和2025年初市場低迷時的+2σ高點回落至中性水準。這種改善直接體現在交易行為:短期持有者的獲利交易佔比激增,標誌著市場從虧損主導轉向盈利主導的轉折點。

此外,長期持有者(LTH)的行為也值得關注。自低點以來,超過25.4萬枚BTC的持有時間超過155天,顯示長期投資者對當前價格的信心。實現供給密度(Realized Supply Density)指標進一步揭示,目前價格附近聚集了大量成本基礎相近的BTC。這些幣主要在2024年12月至2025年2月期間積累,經歷了近期低谷的考驗仍未被拋售。這部分供給的存在增加了市場對價格波動的敏感性,小幅變動可能引發大規模交易。

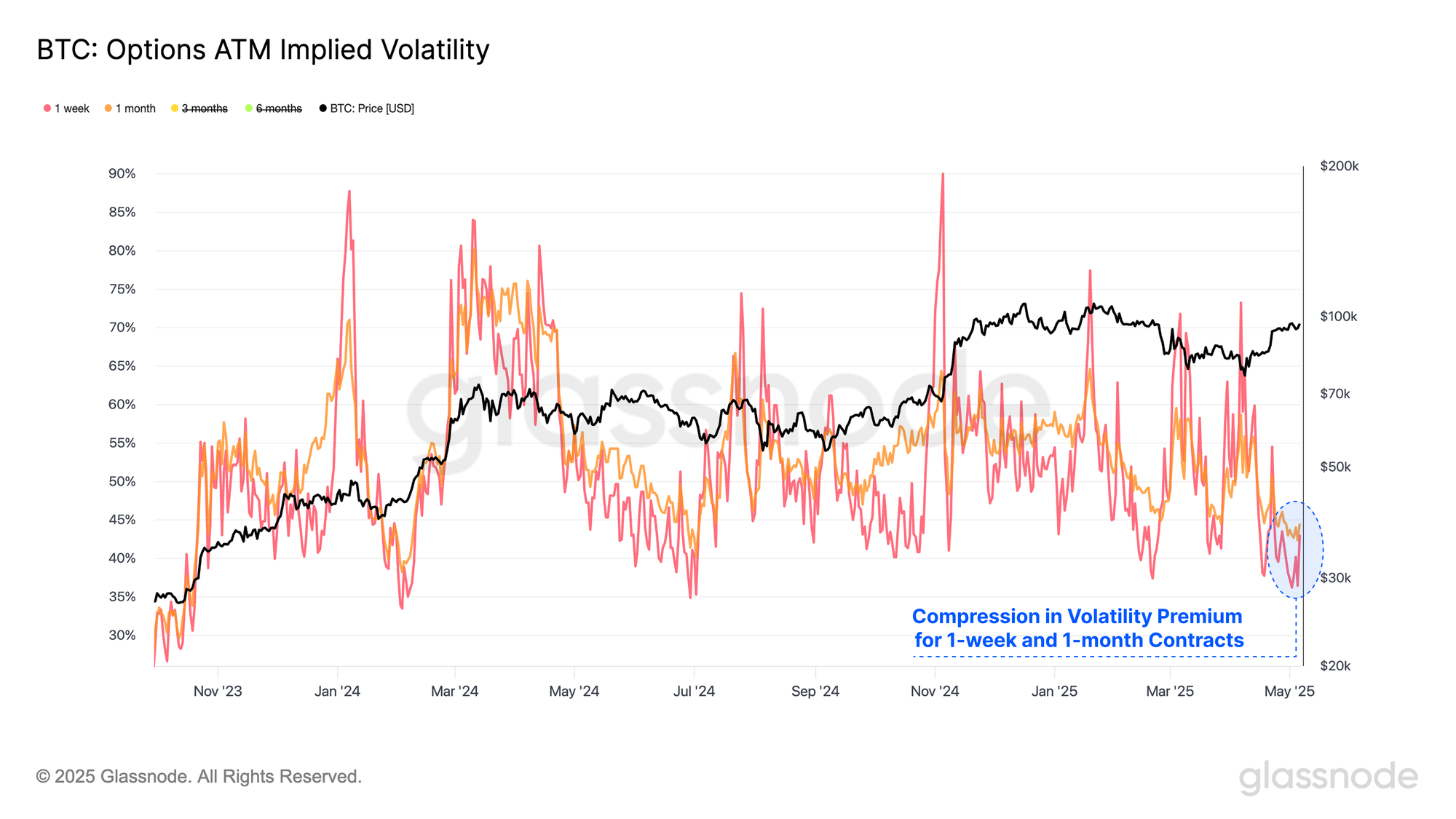

最後,期權市場提供了波動性的外部視角。 1週和1個月的ATM隱含波動率跌至2024年7月以來最低,反映出投資人對未來波動的低估。歷史上,低波動率往往預示著高波動期的到來,結合鏈上供給密度的高企,市場可能正醞釀一場風暴。

市場臨界點:熱潮下的隱憂

比特幣的漲勢如火如荼,但市場正站在一個微妙的臨界點。價格徘徊在短期持有者成本基礎(約95,000美元)附近,這一水準歷來是漲勢的試金石。若能穩守此支撐,市場可能進一步上攻;若跌破,近期動能可能受挫。

鏈上和期權市場的訊號進一步加劇了這一不確定性。高供給密度意味著市場對價格波動的敏感度增強,而低隱含波動率則暗示投資者可能低估了未來的震盪風險。外部催化劑——如川普的中東之行或聯準會的經濟數據解讀——可能成為點燃波動的火花。

尾聲:比特幣的機會與迷霧

2025年的比特幣市場如同一場高潮迭起的戲劇。川普的貿易政策為風險資產注入活力,聯準會的降息預期點燃市場想像,而華爾街的加密佈局為比特幣的長期價值背書。鏈上數據則以細膩的筆觸,勾勒出資金流入、投資人信心修復和市場敏感度增強的圖像。

然而,熱潮之下暗藏迷霧。市場正處於關鍵節點,外部變數的微妙變化可能打破脆弱的平衡。川普的下一手牌、聯準會的政策路徑以及機構資金的流向,將是短期內的關鍵線索。從長遠看,比特幣的去中心化特性和稀缺性仍是其核心魅力,但宏觀經濟的不確定性、監管壓力以及傳統避險資產的競爭可能構成挑戰。

對投資人而言,這是一個機會與風險並存的時刻。鏈上分析師的一句話或許值得回味:「比特幣的價值在於它賦予個體的主權,而非一時的價格起伏。」在這場數位浪潮中,理性與耐心將是最好的航標。無論市場如何波動,保持清醒的判斷,或許比追逐熱潮更能通往遠方。