作者: @arndxt_xo

編集者: Vernacular Blockchain

歴史的に、ビットコインは半減期後の2月に好調なパフォーマンスを示すのが一般的でした。

1. サイクルのレビューと予測

1) 2017 年と 2021 年のサイクルのレビュー

2017年: ビットコインは1月に調整が見られたが、2月に上昇傾向を再開した。

2021年: 同様に、BTCは1月に下落した後、2月に上昇傾向を再開しました。

2) 2025 年の予測

歴史が繰り返されるなら、2月にも同様の上昇が見られるかもしれない。

3) 市場の噂と潜在的な推進要因

最近、市場ではビットコイン関連の大統領令に関する憶測が過熱している。

まだ証明されていませんが、歴史は、このようなイベントが市場に大きな後押しをもたらすことが多いことを示唆しています。

次に、各領域のパフォーマンスを詳細に分析します。

2. 業界概要

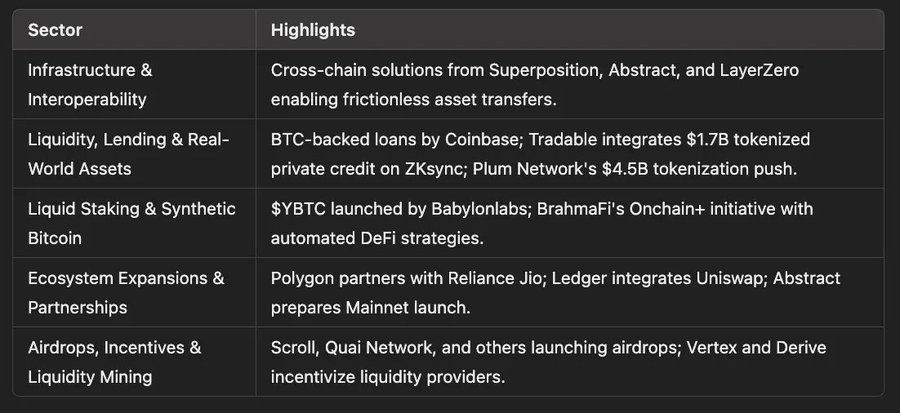

1) インフラストラクチャと相互運用性

オンラインの部族主義を軽減し、クロスチェーン接続を可能にする

開発傾向:

Superposition (Arbitrum L3) と Abstract (Hydra と Stargate 統合) は、より効率的な資産転送およびデータ共有ソリューションを開始します。

LayerZero はその影響力を拡大し、Superposition 上のアプリケーションが 100 以上の接続されたチェーンから流動性を取得できるようにします。

Arcana Network は Scroll と協力して、ユーザーがどのチェーンでもステーブルコイン (USDC/USDT) でガス料金を支払うことができるようにし、ユーザーのエントリープロセスを大幅に簡素化します。

観点:

これらの発展は、クロスチェーンの相互運用性への取り組みが勢いを増し続けていることを示しています。 L1 から L2、そして L3 に至るまで、資産とデータのシームレスな移動が業界の基本要件になりつつあります。

ユーザーフレンドリーなインターフェイス、ガス抽象化、ユニバーサルクロスチェーンブリッジを統合できるプロジェクトは、これまで「ネットワーク部族主義」によってDeFiの人気を妨げてきた障壁を軽減することが期待されます。

将来に目を向けると、ゲーム、RWA(現実世界の資産)、機関レベルのDeFiに焦点を当てるなど、より垂直的な分野でカスタマイズされたL3が開始される可能性があります。

2) 流動性、借入および実物資産

信用と融資のエコシステムの聖杯

開発傾向:

Coinbase は米国のユーザー向けに BTC 担保ローンを開始し、より主流のユーザーがビットコイン資産を活用できるようにしました。

TradableはZKsyncと提携して17億ドル相当の調達クレジット(RWA)をオンチェーンに導入し、機関向け製品がどのようにしてDeFi分野にさらに浸透できるかを実証しました。

Plume Network は、資産トークン化のために 45 億米ドルを超える資産コミットメントを集め、オンライン化する前に TVL は 6,400 万米ドルに達し、また、2,500 万米ドル相当の RWAfi エコロジカル ファンドも立ち上げました。

観点:

CeFi と DeFi の境界はますます曖昧になってきていますが、これは業界の成熟を示す重要な兆候です。

Coinbaseの暗号通貨担保融資市場への参入は、中央集権型取引所が伝統的にDeFiプラットフォームに関連した製品を提供する意欲を示しています。これはDeFiユーザーの関心をそらす可能性があるが、重要な金融ツールとしてのオンチェーン融資の重要性も証明している。

RWA の統合は、従来の金融とオンチェーン流動性を結び付ける「聖杯」と考えられています。

この傾向が続けば、DeFiはより大きな収益、より深い流動性、より大きな機関の信頼をもたらす可能性がありますが、これにはより多くの規制上の監視も伴う可能性があります。

これら 2 つの分野の発展は、技術的および生態学的進歩であるだけでなく、「新しいテクノロジー」から主流の金融商品への業界全体の変革の道筋も反映しています。

3) リキッドステーキングと合成ビットコイン

誓約メカニズムの革新

開発傾向:

Babylon Labs は、BTC によって 1:1 裏付けされ、pSTAKE と統合されたリキッド ステーキング トークンである $YBTC を開始しました。

BrahmaFi は、マルチチェーン戦略と AI エージェント (ConsoleKit) を組み合わせて自動化された DeFi 運用を実現する Onchain+ プランを開始しました。

観点:

流動性ステーキングは、流動性を犠牲にすることなくステーカーにとって追加のメリットを引き出す重要な手段であることが証明されています。担保された資産(BTC、ETHなど)をトークン化することで、DeFi参加者はそれらを担保として使用したり、自由に取引したりすることができます。

この「二重利益」モデル(ステーキング報酬と潜在的な DeFi 利益の両方を獲得する)は、開発をさらに加速させる可能性があります。

ただし、固有のリスクが存在します。資産が「流動性担保」される回数が増えるほど、システムは複雑になります。隠れた利用によってシステムの安定性が損なわれるのを防ぐために、プロトコルは透明性があり、完全に監査可能である必要があります。

4) 生態学的拡大と戦略的協力

大規模なユーザー導入と企業連携

開発傾向:

Polygon Labs は、4 億 5,000 万人を超えるユーザーを抱えるインド最大の通信会社である Reliance Jio と提携し、ブロックチェーン ソリューションを Jio のアプリケーションに統合しました。

LedgerはUniswapをLedger Live Desktopに統合し、ハードウェアウォレットユーザーによりスムーズなエクスペリエンスを提供します。

Abstract はメインネットの準備を進めており、マルチチェーン製品におけるイノベーションの波が到来していることを示唆しています。

観点:

大規模なユーザーの導入と企業の協力が、ブロックチェーン業界が主流になる鍵となります。これにより、ブロックチェーンテクノロジーの露出が増えるだけでなく、実際のアプリケーションシナリオを通じてその価値がさらに検証されます。

特にインドのような高成長市場では、Polygon と Reliance Jio の提携は、ブロックチェーンの採用を促進する重要な例となる可能性があります。

5) エアドロップ、インセンティブ、流動性マイニング

ユーザー獲得競争の激化

開発傾向:

Scroll、Quai Network、Fuel、Bubblemaps などの複数のプロジェクトがエアドロップ イベントを開始したり、ボーナス シーズンを延長したりしていますが、それぞれのコミュニティ参加基準は異なります。

Vertex (210 万ドルの SEIToken を報酬) や Derive (流動性プロバイダーに 200 万ドルの DRV を報酬) などのプロトコルは、引き続きユーザーにインセンティブを提供します。 Nodepay と Solayer は、TGE 段階での早期請求プロセスまたは直接配布モデルを提供します。

観点:

Airdrop は、初期のユーザー ベースを立ち上げるための効果的な方法であることが証明されていますが、新しいプロトコルの競争においては徐々に「標準」になりつつあります。

インセンティブを提供するプロジェクトが増えるにつれ、ユーザーの疲労が問題になる可能性があります。このプロジェクトの鍵は、単に「インセンティブを追う」のではなく、実際の有用性を通じてユーザーを引き付けることです。

長期的には、プロトコルはインセンティブメカニズムと持続可能なトークンエコノミクスとの間のバランスを見つける必要があります。最良の戦略は、新しいユーザーを引き付け、実際の製品価値を通じてユーザーを維持する報酬システムを設計することです。

3. 物語の概要

流動性の確保やエコロジー協力からユーザーのインセンティブに至るまで、業界の現在の焦点は、イノベーションと戦略を通じてユーザーエクスペリエンスとエンゲージメントを向上させることにあります。これらの発展はインフラストラクチャの改善を促進するだけでなく、DeFiがより成熟した効率的な段階に徐々に向かっていることを示しています。

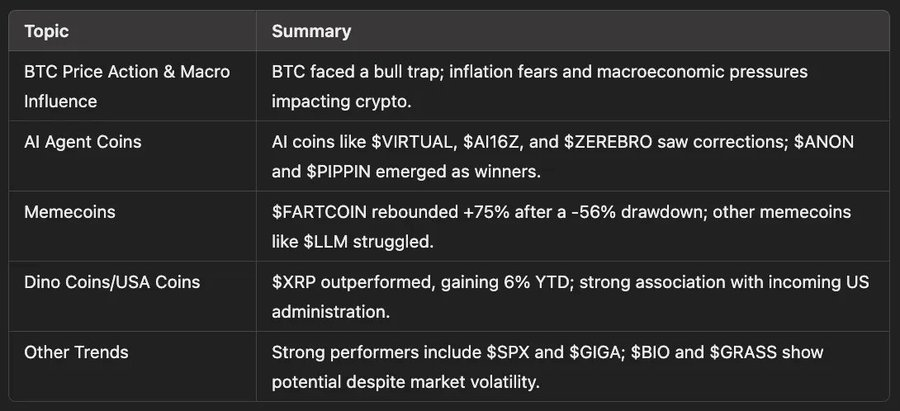

1) BTC価格の動向とマクロへの影響

市場動向

新年の最初の月曜日、市場に重大な「強牛の罠」が現れた。ビットコイン($BTC)はニューヨーク市場の開場後に急騰し、強気相場が来ると信じる投資家をコインベースのプレミアムが引き寄せた。しかし、この信号は誤りであることが判明しました。翌日、ビットコインの価格はすぐに失速して急落し、その後アルトコイン市場は下落した。

2) 主要なマクロ要因によって引き起こされる不確実性

インフレ懸念:1月10日に発表された堅調な雇用市場データ(NFPレポート)は潜在的なインフレ圧力を示しており、利下げの縮小につながる可能性があり、株式市場と仮想通貨市場にとって弱気のシグナルとなっている。

米ドル指数(DXY):110で新高値を更新。

10年国債利回り:年初から4.6%から4.8%に上昇。

S&P 500: 選挙前の価格水準のバックテスト。

3) AITokenの修正と機会の統合

$VIRTUAL: 時価総額 52 億ドルから 57% 減少。

$AI16Z: 時価総額25億ドルから63%下落。

$ZEREBRO: 時価総額8億2,000万ドルから73%下落。

$FAI: 6 億 5,000 万ドルから 5 億ドルに減少。

$AIXBT: 市場の低迷にもかかわらず、依然として過去最高値に近い。

$GOAT: 55% 減、業績は引き続き低迷。

新興の勝者

$ANON: 2,000 万ドルから 2 億 4,000 万ドルに増加。

$AVA: 6,000 万ドルから 3 億ドルに増加します。

$PIPPIN: 1,500 万ドルから 3 億 2,000 万ドルに増加。

4. ミームコインのダイナミクス

1) ファートコイン

AIの物語と緩やかに結びついているミームコインは、56%下落した後、75%回復した。市場は一般に、その市場価値が50億米ドルを超えるか、あるいはそれ以上になるのではないかと推測している。

$$BUTTHOLE と $$LLM

$BUTTHOLE: 1 億 4,000 万ドルの高値に達した後、70% 下落しました。

$LLM: AI ナラティブに関連し、1 億 5,000 万ドルに達した後、75% 減少しました。

2) Dino 通貨と USA 通貨 ($XRP で表されます)

$XRP: 年初来6%上昇し、市場をアウトパフォーム。

リップルと米国次期政権とのつながりや、ブラッド・ガーリングハウス最高経営責任者(CEO)と主要政治家とのつながりが市場心理を押し上げた。

3) その他のパフォーマンスの高いトークン

$HBAR

$XLM

$ADA

5. その他の重要なトレンドの好調なパフォーマンス

$SPX: 時価総額は 10 億ドルを突破し、最高値は 16 億ドルに達しましたが、現在は 30% 下落しています。

$GIGA: 10 億ドルに近づいていますが、抵抗に遭遇し、30% 減少しました。

$SUI: FDV の史上最高額である 540 億ドルに達しましたが、わずか 13% 減少しました。

新しいプロジェクトをオンラインで

$BIO: 最初の主要な DeSci プロトコルがオンラインになったとき、FDV は 30 億ドルでしたが、現在は 55% 減少しています。

$GRASS: 数週間にわたる横ばい取引の後、力強い反発を示しています。

$USUAL: USD0++ の償還ルールの変更をめぐる論争により、過去最高値から 66% 下落しました。

注意が必要なトークン

$FTM: 取引契約の上場廃止により、第二の人生が始まるかもしれませんが、移行には重大な問題があります。

$RUNE: LUNA と比較して、ThorFi 借入に関連するリスクに直面しています。

動物をテーマにしたミームコイン: $POPCAT、$WIF、$NEIRO のパフォーマンスが最悪で、$POPCAT は過去最高値から 73% 下落しました。

6. 2025 年を楽しみに

市場は新たな章を開きましたが、マクロ経済環境とトークン市場の多様性は、警戒を怠らず潜在的な機会を探すことを私たちに思い出させます。

2025 年の新高値を迎えるために、より多くの市場参加者と協力できることを楽しみにしています。