DeFiの緩和、ブローカー法案の廃止、CAKEガバナンス攻撃、sUSDのデペッグ継続、DeFiに関する最近の考えを再開:

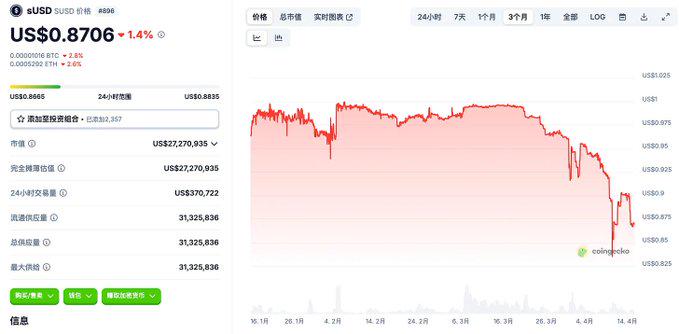

1/ sUSD は分離し続けていますが、なぜまだ修復されていないのでしょうか?

今年初めに SIP-420 提案が可決されて以来、sUSD はデペッグされ、最近では 0.9 ドルを下回る深刻なデペッグ範囲に入りました。この提案の主な変更点は、「委任プール」の導入です。委任プールの設計は、このメカニズムを通じてユーザーが sUSD を発行することを奨励することです。メリットは

- 担保比率200%(当初は500%以上を想定していた)

- 債務はプロトコルに直線的に転送できる

- すべての送金が完了した後、ユーザーは返済する必要はありません

- このプロトコルは、$SNXの利益と価値上昇を通じて債務を解決します。

利点は明らかです。借り手の清算リスクを排除しながら、SNX の鋳造効率を向上させます。市場がSNXに強い信頼を寄せれば、好循環に入るでしょう。

しかし、すぐに問題が浮上しました。

- 市場は依然としてSNX(sUSD)の本質的担保に対する深刻なPTSDを抱えている

- 信頼の欠如とSNX鋳造の効率性の向上により、市場に追加のsUSDが流入し、カーブプールは大幅に逸脱しました。

- 「委任プール」の設計により、ユーザーは積極的に負債を管理できなくなり、市場で低価格のsUSDを購入して裁定取引を行うことで負債を返済することができなくなりました。

誰もが最も懸念しているのは、それを固定できるかどうかという問題です。この問題は、sUSD の需要またはインセンティブを増やす必要があるため、プロジェクト関係者に大きく依存します。 @synthetix_io もこの点については明確にしていますが、内生的担保を備えたこの種のアルゴリズム ステーブルコインに対して市場が支払いを行うかどうかは不明です。 LUNAの後遺症はやはり大きいですが、純粋にデザインの観点から見ると、Synthetixのデザインは今でも先進的であり、あの安定的で草の根的な時代に誕生していたら好まれていたかもしれません。

(これは売買の推奨ではなく、研究と調査のために物事が起こった理由を述べるだけです)

2/ veCAKEガバナンス攻撃、Cakepieプロトコルが清算に直面

劇的なのは、ve モデル自体はガバナンス攻撃を防ぐように設計されているにもかかわらず、veCAKE が中央集権的な制裁によって殺されたことです。

この事件の経緯については詳しく述べません。主な論争は、@Cakepiexyz_io がガバナンス権限を使って、CAKE の排出を非効率的な流動性のプールに誘導しており、それが Pancake の利益を損なう「寄生的」行為であると Pancake が考えている点にあります。

しかし、この結果は ve メカニズムの動作原理に違反するものではありません。 Cake の発行は、cakepie のガバナンス トークンであるロックされた vlCKP によって決定されます。 vlCKP は統治権力の代表であり、賄賂市場を形成する可能性があります。これが cakepie や Convex などのプロトコルが存在する意義です。

Pancake - cakepie と Curve - Convex の関係は基本的に同じです。 Frax と Convex は大量の veCRV 投票の蓄積から恩恵を受けており、ve モデルの設計では手数料と排出量が直接リンクされていませんでした。 cakepie が指摘した不合理な排出ガイダンスの問題は、市場の観点からガバナンス権をめぐる競争が不十分であることから生じています。従来のやり方では、市場競争を待つか、促進することが一般的です。人間の介入が必要な場合は、プールにインセンティブの上限を設定したり、より多くの人々にベケーキの投票を競わせるなど、実際には人間による調整プランの方が優れています。

3/ 上記の veCAKE ガバナンス攻撃を受けて、Curve の創設者 @newmichwill は定量的な計算方法を示しました。

- Cakepie 経由で veCAKE としてロックされている CAKE の数を測定します (これらの CAKE は永久にロックされています)。

- 仮説のシナリオを比較します。同じ veCAKE を使用して「品質プール」に投票し、すべての収益を使用して CAKE を買い戻して破棄した場合、どれだけの CAKE が破棄されるでしょうか。

- この比較を通じて、Cakepie の動作が CAKE を直接破壊するよりも効率的かどうかを判断できます。

マイケルの経験によると、Curve では、veToken モデルはトークンを直接破壊するよりも CRV トークンの循環を減らすのに約 3 倍効率的です。

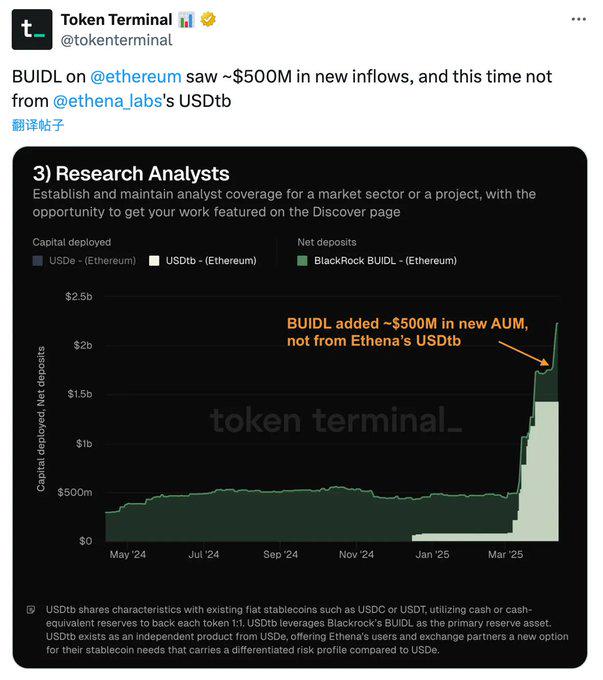

4/ BUIDLは成長を続け、7日間で24%上昇

(1)前回は20億という数字に注目しましたが、現在は25億を突破するところまで来ています。

(2)最近の5億ドルの増加はエセナからのものではない。

(3)新たな投資家グループを引き付けた可能性がある

(4)チェーン上の痕跡から判断すると、これはSky(MakerDAO)傘下の貸付プロトコルであるSparkからのものである可能性がある。

RWA事業は成長を続けているものの、DeFiレゴにうまく統合されておらず、現在は「市場と乖離しており、個人投資家には無関係」な状態にある。

5/ IRSのDeFiブローカー法案が正式に廃止

4月11日、トランプ米大統領はIRSのDeFi暗号ブローカー規則の正式な廃止を発表する法案に署名した。

DeFi セクターは上昇しましたが、それほど大きくはありませんでした。私は個人的に、これは実は DeFi にとって大きなプラスだと考えています。規制の姿勢が DeFi を緩和し、アプリケーションのイノベーションの可能性がさらに広がる可能性があります。

6/ ユニチェーンが流動性マイニングを開始、12のプールに500万ドル相当の$UNIトークンを付与

対象となるトークン: USDC、ETH、COMP、USDT0、WBTC、UNI、wstETH、weETH、rsETH、ezETH

Uniswapの最後の流動性マイニングから5年が経ちました。前回は2020年にUNIトークンが発売されたときでした。今回の目標は、Unichain の流動性を導くことです。多くの人がマイニングを行い、低コストでUNIトークンを入手する機会を得ると予想されます。

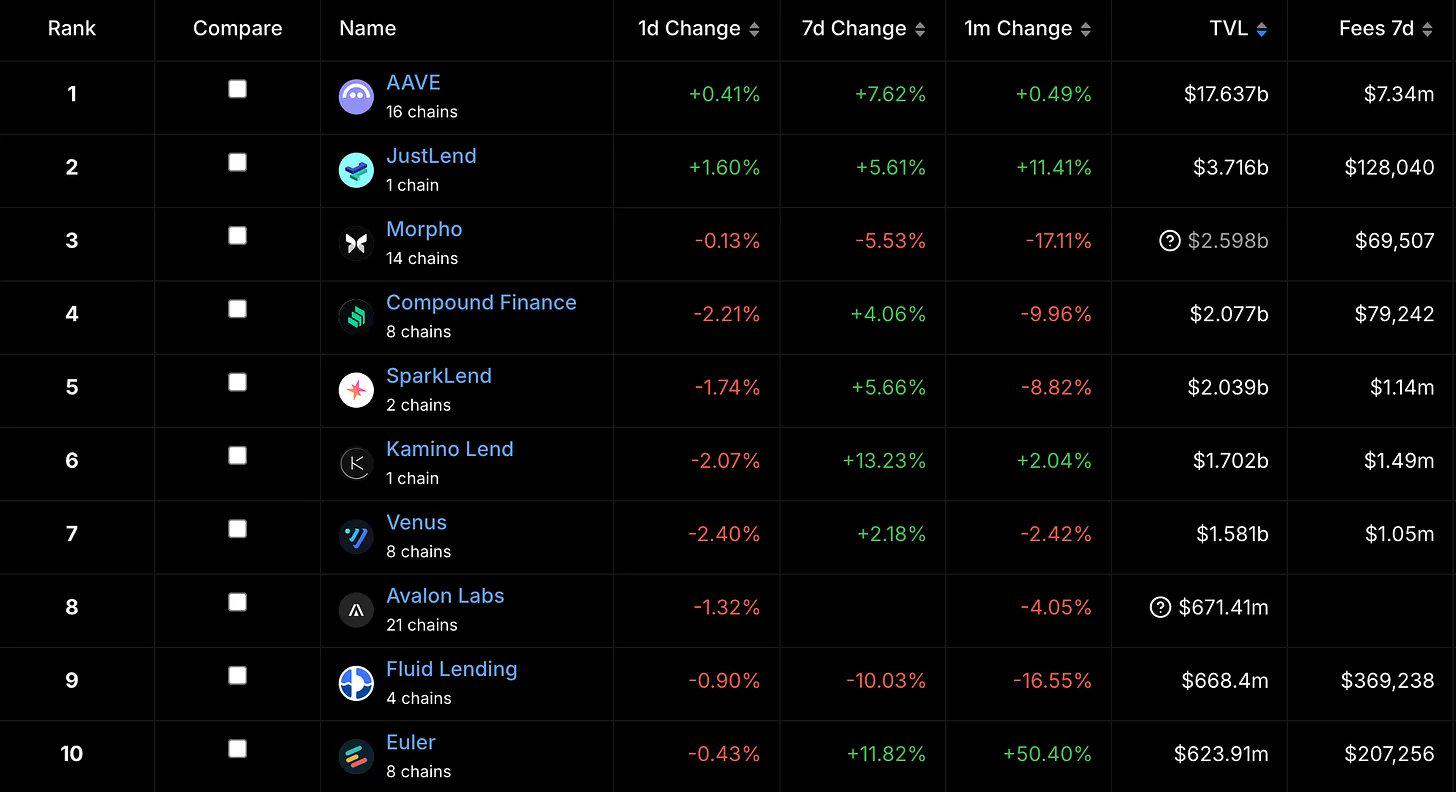

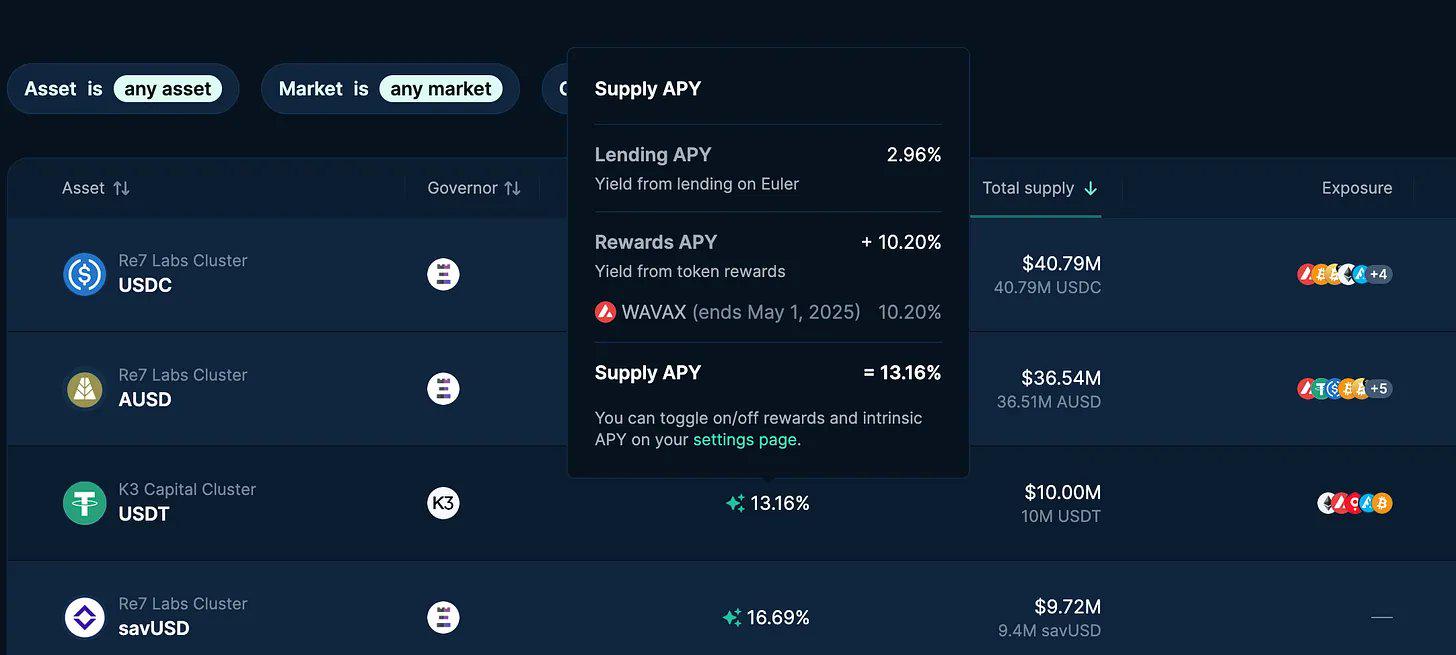

7/ オイラーがアバランチに進出、TVLがレンディングプロトコルのトップ10入り

(1)TVLは1ヶ月で50%増加した

(2)成長の大部分は、主にソニック、アバランチ、EULなどからのインセンティブによるものでした。

8/ コスモスIBCユーレカが正式に発足

(1)IBC v2に基づく

(2) 各トランザクションで消費されるガス$ATOMの破壊

(3)CosmosとEVM間のクロスチェーンをサポート

(4)現在、イーサリアムメインネットとコスモス上の主流資産をサポートしていますが、まだL2に拡張されていません。

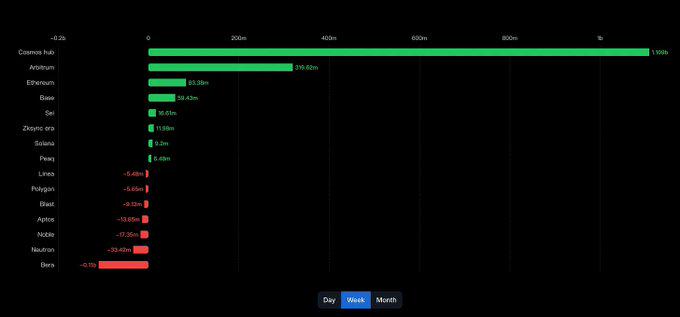

(5)過去1週間で、コスモスハブはクロスチェーン流入で11億ドルを受け取った。

ATOM に強力なエンパワーメントが導入されました。多額の資本を引き付けることができる Cosmos のチェーンは、ATOM の価値成長を促進する可能性が高いでしょう。 LUNA 期に発生した生態系の爆発が ATOM と関連付けられなかった状況は改善されるでしょう。

過去1週間で多額の資金が流入したが、ATOMの基礎が変化するには、持続可能性を検討する必要がある。

9/買い戻し

(1)AaveDAOが公式にトークンの買い戻しを開始

(2)ペンドルはPTトークンをAaveに上場することを提案している

10/ ベラチェーン農業

(1)POL報酬分配ルールを更新し、単一の報酬金庫の分配率の上限を30%に設定する

(2)ベラチェーンのガバナンスアップデートでは、RFRVの審査と承認を担当する新しいガーディアン委員会が導入されました。

(3)オリンパスDAOは、$OHMプールの高いインセンティブを維持するために、新しいルールに対応して一部のPOL流動性を移動する準備をしている。

(4) Yearnの$yBGTはBerachainで利用可能

Berachain が黄金の 3 月を経験した後、コイン価格と TVL は両方とも調整期間に入りました。当局は、明らかにされた不当なインセンティブ分配問題に対して修正と制限を加えた。 TVLはここ数週間で大量に流出していますが、依然として最もDeFiチェーンの1つです。さらなるプロトコル統合と TVL 流入に引き続き注目してください。