文章來源:話李話外

在昨天(3月11日)的文章中,我們聊川普話題的時候,提到了一個「債務」的問題,有小夥伴在後台留言表示看不明白,這裡我們針對上一篇文章的這個話題做個簡單的擴展補充。

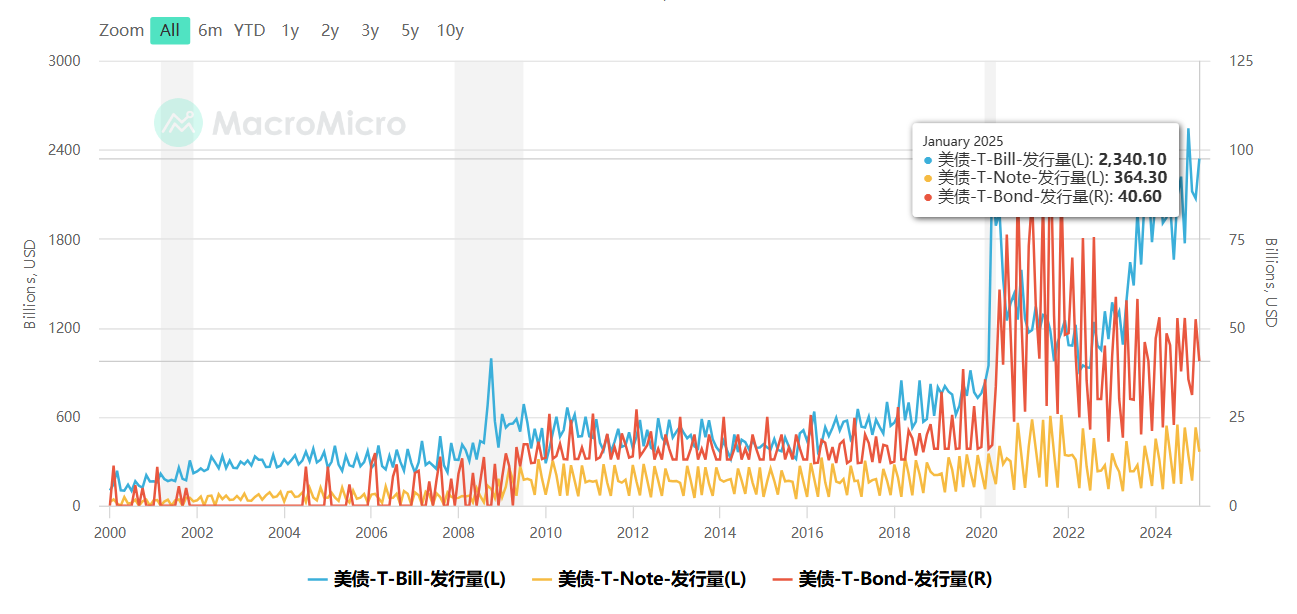

首先,我們簡單來看看美國的債務數據規模:

由於美國政府的債務規模一直處於比較高的狀態。根據相關媒體報道稱,截至2024年12月,美國政府的債務規模就已經超過了36兆美元,預計今年將有近3 兆美元的美國公債到期。

其次,我們再看一下美國10 年期公債殖利率:

目前美國的10 年期公債殖利率已經跌到了4.27%,如下圖所示。再結合近期美股的走勢,簡單而言,美債殖利率與股市同步下挫,往往是意味著市場的情緒並不好,投資人對經濟前景的擔憂持續加劇。

而引起近期市場劇烈動盪的主因就是川普的關稅政策、以及川普自身的各種不確定性,因此引發了市場的避險情緒。

如果我們結合債務問題和美債殖利率問題綜合來看,就會發現一個比較有趣的現象:全球避險情緒的增加會一定程度上推高美國國債的需求,因此就會導致國債收益率下降(對應國債的價格上漲),而利率的下降顯然對美國政府當前的情況是有利的,因為美國政府可以以更優惠的利率進行債務展期(即發行新債來償還舊債)。

簡單來說(猜測)就是,川普上任後似乎不喜歡當前較高的10 年期債券殖利率,因為美國政府在債務展期時,支付的利率通常與市場利率密切相關,也就是當國債殖利率下降時,美國政府就可以以更低的利率發行新債,從而繼續降低未來的債務利息成本。

上面這個邏輯用大白話來表述的話就是:川普希望市場「崩盤」來迫使債券價格反彈(補充:股票市場大跌就可以直接導致金融市場的波動,但短期的陣痛後依然會繼續形成一種有利於美國政府的長期局面),以此來降低債券收益率,從而進行更廉價的政府再融資,因此川普在上任後就搞幹的事情。同時,由此帶來的經濟衰退困境還會迫使聯準會採取直接的行動,因為較低的債券殖利率不僅有利於政府進行再融資,也可能促使聯準會盡快降息。

因此,在上一篇文章中我們才說:川普想快速成為一個偉大的美國總統,最簡單的辦法似乎就是“印錢”,讓美元再次“偉大”,而當前想要達成這件事情最簡單的路徑似乎就是玩轉“債務”。

當然,上面這些依然是我們的一種意淫和猜測,至於川普自己到底是怎麼想的、美國政府接下去的計劃又是什麼,只有川普自己知道。而至於聯準會又會如何應對市場的劇烈震盪,會不會在今年的6 月再一次進行降息,這些問題都有待持續觀察,我們只能走一步看一步了。

接下來,我們再回到加密市場的話題繼續聊下去。

從本輪週期開始,尤其是隨著ETF 的正式通過,越來越多的機構正在深入參與加密市場,而加密市場的一些機構(專案)也正在與傳統市場建立更多的緊密關聯。

很多人都說,現在的加密市場越來越像美股,這種說法我也是比較贊同的,因為接下來的加密週期有很大的機率可能會與宏觀趨勢保持更多的一致性,而不再像前兩輪牛市週期那樣有自己的時間運行規律。

記得在較早的一些文章中,我們也提及過,本輪牛市(24–25年)可能是普通人最後一輪的大機會,比如2023 年12 月的文章中,我們曾提到過:下一個牛市(即本輪牛市)可能是加密市場最後一次大規模增長的機會。當時,我們給出的理由和預期主要也是基於監管(政策)和機構參與度來考慮的。如下圖所示。

換句話說就是,越往後發展,隨著更多的傳統機構和國家隊進場,加密市場將會變得越來越“正規”,而這對於大部分希望一夜暴富或者投機的普通人而言似乎是不友好的,也就是意味著,未來我們可能(這裡僅是一種可能和猜測、未來的事情誰也說說)很少再看到甚至極端的或極度變化一種類似美股那種慢牛長牛的新趨勢。當然,在這個長期的發展過程中,我認為目前的海量計畫中至少有90% 以上會死掉或歸零,這也是事物發展的一種必經之路。

如果按照敘事來論的話,到目前為止,加密市場上百個不同敘事中,似乎也只有DeFi(我們之前文章中提到的DeFi3.0)、RWA 和Stablecoin 等個別敘事在採用率方面相對而言有了一定的突破性(包括出圈)發展,其他的更多還是停留在純炒作層面甚至純空氣炒作領域(這裡主要是基於賺錢的角度,其行業發展角度可能有人看待其他領域,其證據在其中沒有問題(這裡主要是基於賺錢

在今年(2025)開年的第一篇文章中,我們提到:從今年開始,可能預示著加密領域會迎來或開始進入一個新的時代,可能會出現一些顛覆我們現有認知的事情或事件,而我們每個人都將成為參與者和見證者。

簡單回顧一下,在今年過去的這100 多天的時間裡面,我們確實也看到了不少顛覆我們原有預期或者認知的事情,比如:小紅書成為TikTok難民避難所、美國總統居然會攜夫人下場發幣、Deepseek 居然會引爆新儲備一輪的AI 發展熱潮15 億美金)、川普的關稅大戰不按套路地重新拉開序幕……等等。

我們回過頭來重新再思考一下,似乎從這個週期開始,投資邏輯也開始慢慢發生著一些變化,那些純粹的投機主義也開始慢慢轉向關注能夠可持續創造價值的事物或者標的,某種角度來看,這也是加密市場正在變得更成熟的一種標誌。雖然投機永遠存在於每個金融類市場,但就加密市場而言,過去的許多投機理論(包括山寨計畫的估值方法)可能正在發生一些悄悄改變。例如,當各種投機性敘事被反覆利用和炒作,當人們已經普遍疲倦PvP 遊戲(包括詐騙遊戲)以後,原有的一些有效玩兒法就會階段性失去效力,除非市場能夠創造出更大(比以前大幾倍)規模的FOMO 因素。

總之,加密市場的狂野(或野蠻)時代終將會過去,早期那種隨便在所謂的牛市期間閉著眼睛買個山寨都可以輕鬆實現10 倍以上收益的日子慢慢一去不復返。市場會繼續保留加密(Crypto)的特徵,但似乎也正在開始慢慢演變到一種類似於傳統金融市場的過渡階段,流動性正在持續從沒有太多投資技能的人手中流向那些技術老練的人(人/機構)手中。但長遠來看,這對加密產業的發展是一種正面的表現。

很多時候,一個階段性故事的終點,往往也意味著一個新階段的起點。我們只要把握當下,展望未來,並持續保持耐心即可。

今天就聊聊這些吧,所聊話題看起來有點大,更多維度的思考大家也可以一起想一下,正文中涉及到的圖片/數據引用來源已經補充到了話李話外Notion 裡面,以上內容只是個人角度觀點及分析,僅作為學習記錄和交流之用,不構成任何投資建議。