作者: Coinshift , 加密KOL

編譯:Felix, PANews

DeFi 收益市場正快速成長——Pendle 和Spectra 作為促進該領域成長的主要參與者,採用不同的方法。

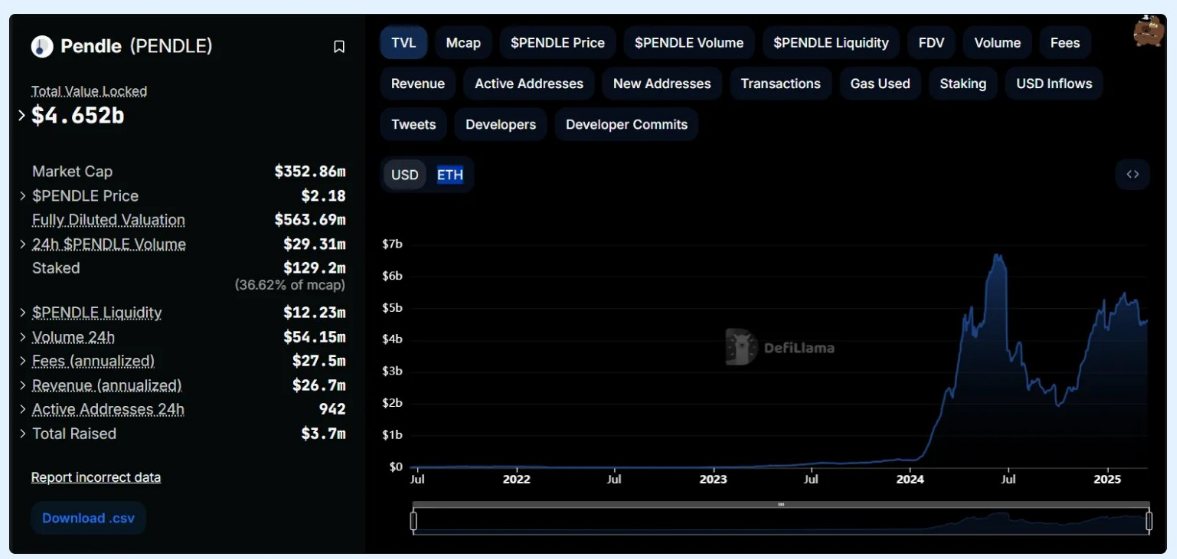

Pendle 在2024 年迎來了突破性的一年。得益於與質押/再質押的ETH 衍生品(LST 和LRT)的整合、活躍的社區和強勁的空投勢頭。 Pendle TVL 從2000 萬美元升至46 億美元。

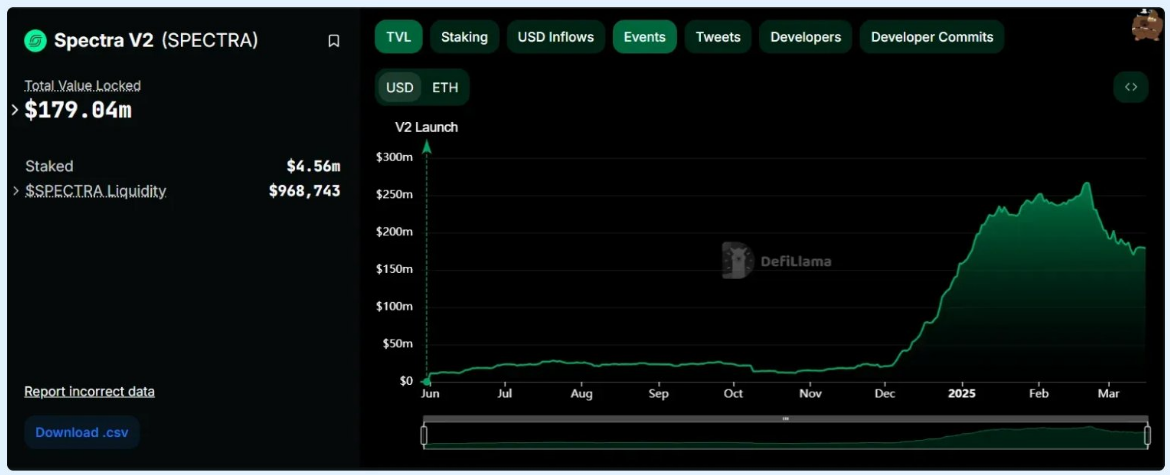

2024 年6 月APWine 更名為Spectra,專注於無需許可的池創建以及與csUSDL(Coinshift)、USR(Resolv)等穩定、實際收益資產的整合。到2025 年初,其TVL 從2,000 萬美元成長到1.9 億美元左右。雖然速度不如Pendle,但在Base 和其他L2 中具有持續的吸引力。 Spectra 也正在開發MetaVaults 功能,旨在提高收益市場的資本效率。

本文旨在回顧兩種協議的發展歷程,解讀二者有何不同,以及其成長策略對DeFi 未來收益的影響。

註:本文僅供參考,不構成財務建議。與代幣價格、市值和協議TVL相關的所有數據均基於DeFiLlama等公開來源。

Spectra與Pendle :發展軌跡

Pendle的爆炸性成長:先發優勢

Pendle 透過將未來收益轉化為可交易資產,在收益衍生性商品領域占得先機。由於流動性質押熱潮以及與Lido 的wstETH 和Renzo 的ezETH 等質押ETH 衍生品的早期集成,其TVL 到2024 年中期飆升至52 億美元。

Pendle 成長的主要驅動因素包括:

- 對流行性收益代幣的較早支持

- vePENDLE 模型將發行導向高需求池,鼓勵深度流動性

- 賄賂驅動的治理系統,激勵積極參與並提高代幣效用

隨著TVL 攀升,協議收入和用戶參與度也在上升,進而形成了飛輪效應。由於圍繞收益創新和費用累積增加的敘事,Pendle 的原生代幣在2024 年上漲了20 倍。

Pendle 的TVL 成長情況

Spectra的低調重啟與突破時刻

Spectra 採取了不同的方法——策略性、分階段推出,而不是高調的發布。在2024 年6 月重新推出有規劃的收益市場後,最初採用率並不高。但這種情況在2024 年12 月發生變化,當時Spectra 的TVL 在短短幾週內從2,000 萬美元躍升至1.9 億美元以上。

催化劑是什麼? Resolv Labs 的USR 迅速崛起,這是一種穩定幣,引發了對固定收益選擇權的需求浪潮。

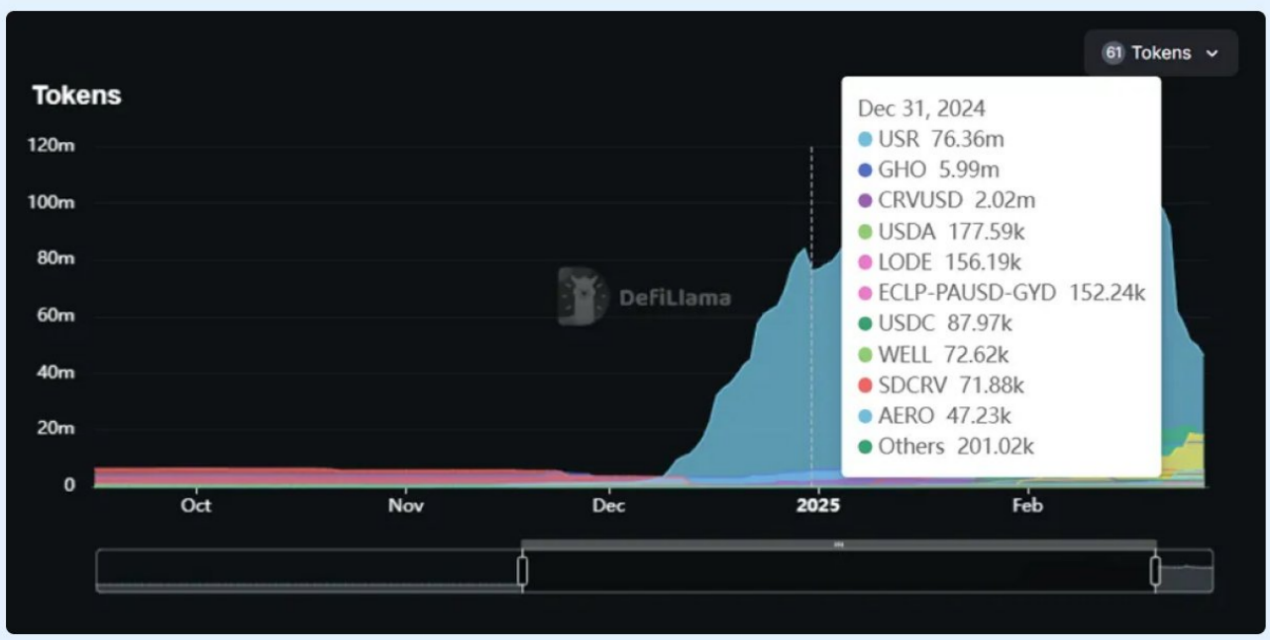

Spectra 迅速成為USR 部署的主要場所,特別是對於尋求可預測的固定利率回報的用戶而言。截至年底,USR 佔Spectra TVL 的80% 以上。

Spectra 的TVL 成長情況

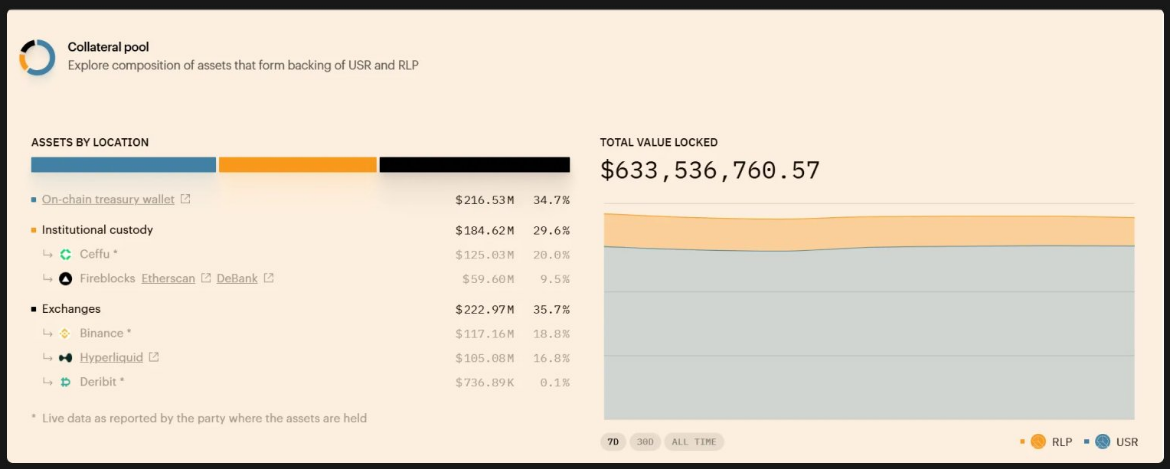

USR和Spectra : DeFi飛輪

USR 在2024 年底迎來突破時刻,TVL 在不到一個月的時間內從3,600 萬美元躍升至近4 億美元。 Spectra 成為用戶希望鎖定USR 固定收益的首選平台。

幾個關鍵因素啟動了飛輪:

- Spectra 是最早為USR 持有者提供固定收益的平台之一

- 由SPECTRA 發行和Resolv 收益機制資助的激勵池迅速吸引了流動性

- 隨著流動性流入,越來越多的用戶轉向USR-Spectra 策略,追逐有競爭力的固定收益以及潛在的空投

Resolv 的TVL 幾乎遵循與Spectra 相同的成長曲線。尤其是收益礦工,被Spectra 的激勵措施和Resolv 的穩定幣回報所吸引。

Resolv Lab 的TVL 成長軌跡

這形成了一個自我發展的成長循環。到2024 年12 月,Spectra 的TVL 從約2,000-2,500 萬美元攀升至1.43 億美元,而此時USR 池剛好超過3 億美元。 Spectra 提供了首批用戶可以以固定收益部署USR 的平台之一,因此大部分新的USR 供應直接流入其市場。

效果很明顯:

流通中的USR 增加→ 對固定收益的需求增加→ 更多的TVL 流入Spectra → 用戶信心不斷增強→ 循環往復。

Spectra 的Discord 和社交頻道迅速跟上這一趨勢。有些人甚至將其描述為“類似Pendle 的時刻”,因為Spectra 在TVL 方面表現出了迎頭趕上的跡象。

隨著更多收益資產的加入,Spectra 的資金池組成也發生變化

Morpho Loop : Pendle的飛輪, Spectra的機會

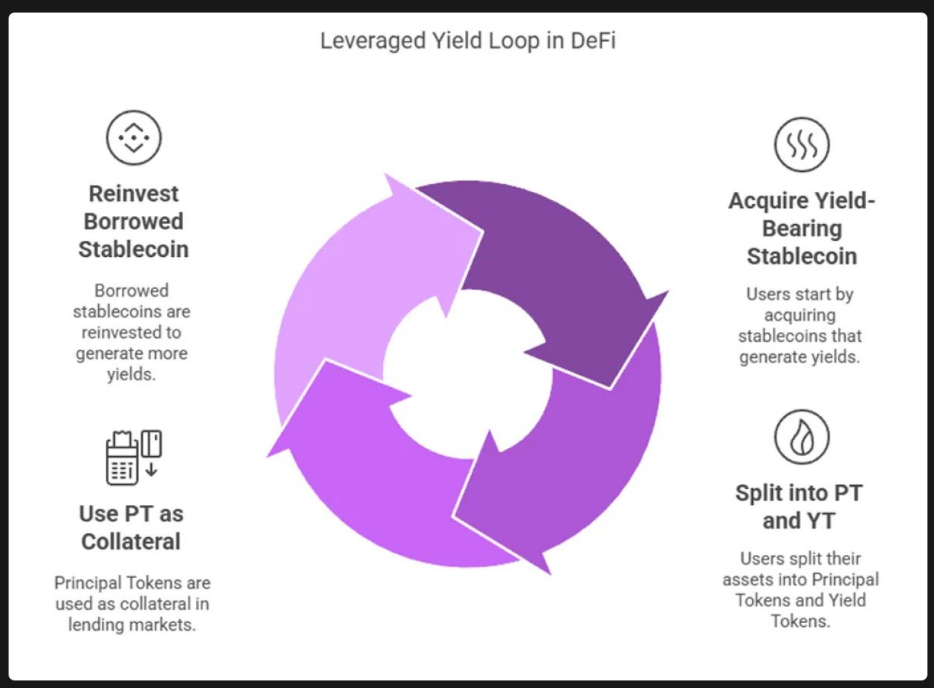

Pendle 近期穩定幣TVL 成長背後的策略之一是槓桿收益循環。這是一種遞歸策略,用戶借入和借出本金代幣(PT)以擴大固定收益曝險。

這種策略通常被稱為「Morpho Loop」或穩定幣套利交易,體現了DeFi 可組合性的實際應用。以Pendle 上的PT-USR 為例,以下是其運作原理:

(i)獲得有收益的穩定幣

用戶從USDC 或DAI 等基礎穩定幣開始,並將其轉換為wstUSR 等有收益的代幣。

(ii)在Spectra上拆分為PT和YT

用戶將wstUSR 存入Pendle,產生PT(本金代幣)和YT(收益代幣)。

大多數策略都涉及持有PT,因為其價值相對穩定,到期時會累積到全部票面價值。用戶可以出售YT 以獲得即時收益,也可以用於其他地方。

(iii)在Morpho上使用PT作為抵押品

使用者取得PT(例如PT-wstUSR)並將其提供給Morpho 作為抵押品。

例如,Morpho 上的PT-wstUSR/USR 市場允許使用者用他們的PT 抵押品借入USR。

(iv)再投資借來的穩定幣

借入的USR 轉換回wstUSR,再次存入Pendle 以鑄造更多PT 和YT,然後重複此過程。

Morpho loop 的結果是槓桿固定利率部位:

用戶最終持有的PT 數量超過其原始資本允許的數量,這意味著在到期時,他們會收到更多的穩定幣。

為什麼這很重要?

PT-USR 循環是DeFi 可組合性的典型範例——將穩定幣發行者、收益協議和借貸市場結合成一個自我強化的飛輪。

策略如下所示:

鑄造穩定幣→ 拆分為PT / YT → 使用PT 作為抵押品→ 借入→ 循環往復。

這種穩定幣收益策略已成為Pendle TVL 成長的關鍵因素,因為其允許用戶擴大固定收益敞口,同時將閒置的穩定幣投入使用。

這對Spectra意味著什麼?

目前,這個循環存在於Pendle 而非Spectra 上。然而,Spectra 正積極與Morpho 和生態管理員合作,將Spectra-PT 市場引入Morpho。一旦上線,同樣的策略可能會為Spectra 開啟新一輪增長,特別是考慮到其對穩定幣原生收益市場和無需許可礦池創建的深度關注。

換言:Pendle 的飛輪如今正在運轉。 Spectra 的版本仍在加載中——但如果複製其機制,上行空間可能會很大。

槓桿收益循環策略正發揮作用

TVL成長與代幣價格相關性

Spectra 和Pendle 的案例,說明了協議TVL 成長通常與代幣價格表現相關,尤其是當代幣透過費用、發行或治理獲取價值時。

Pendle

Pendle TVL 在2024 年爆炸式增長直接轉化為強勁的代幣表現:

- TVL 從2.3 億美元躍升至67 億美元,市佔率大幅增加

- PENDLE 大約在1 美元上漲至6.67 美元歷史新高,漲幅近590%

這不僅僅是猜測。 Pendle 的vePENDLE 模型引入了費用分攤和治理權重,因此更多的TVL 意味著更多的協議收入——以及更多的激勵來鎖定PENDLE 以獲得投票權和賄賂。

在巔峰時期,Pendle 的TVL 為46 億美元,市值為6.44 億美元,其TVL 與市值的比率約為14%。這種「被低估」的看法有助於推動持續的買入。最終,在4 月達到頂峰後,由於一些TVL 隨著熱門收益池的到期而下降,代幣價格從約7 美元回落至2-4 美元區間。

儘管如此,整體趨勢依然存在:隨著Pendle 的TVL 成長,對代幣的需求也在成長。強勁的基本面(TVL、收入和代幣效用)推動了敘事和投資者的關注。

即使到了2025 年初,當Pendle 的TVL 在35 億美元和50 億美元之間波動時,代幣仍保持在幾美元的範圍內。這表明市場仍在定價未來的上行空間,而不僅僅是當前的TVL。

PENDLE 代幣價格與TVL 對比

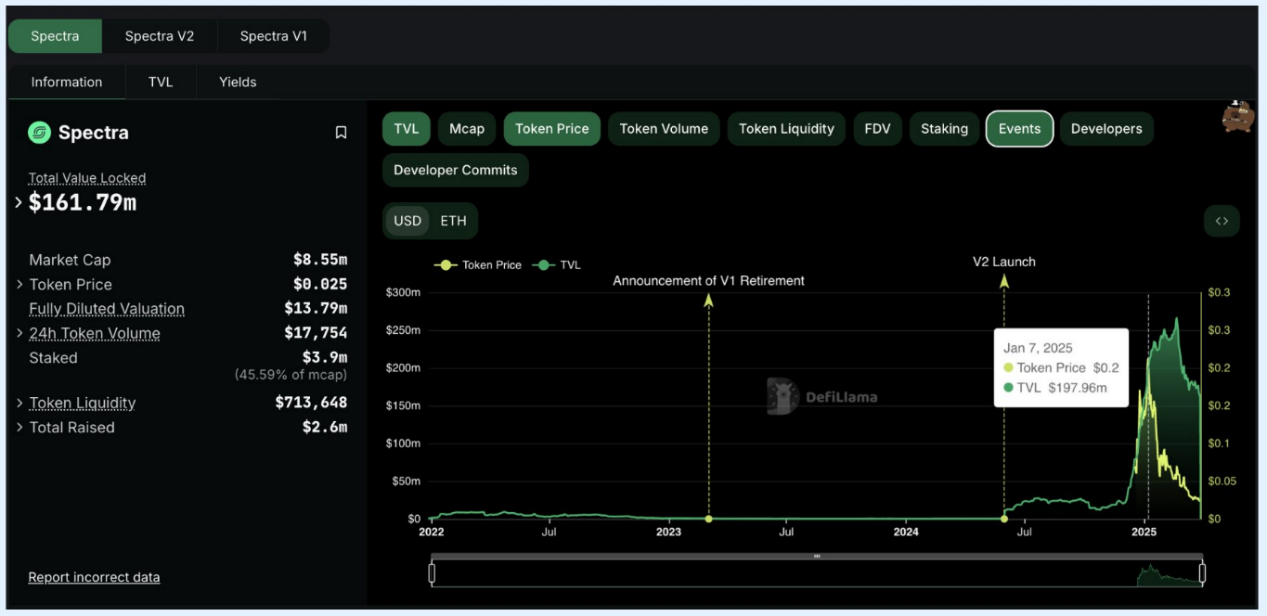

Spectra

Spectra 的代幣歷史是最近的,但早期數據顯示,TVL 成長與代幣價格變動之間存在明顯的相關性。

光是在2024 年12 月,TVL 就從2,000 萬美元成長到1.43 億美元,主要得益於USR 整合和穩定幣收益需求。

去年12 月初,SPECTRA 以0.07 美元的價格發行,並在幾週內攀升至0.23 美元的歷史新高,漲幅約為310%。

在1 月初達到高峰後,SPECTRA 的價格開始下降,到3 月穩定在0.04-0.05 美元左右,而TVL 仍穩定在1.5 億美元以上。這表明最初的價格飆升可能已經超過了使用量和費用產生的速度,市場會相應地調整預期。

在0.236 美元的峰值價格下,Spectra 的流通市值約為8000 萬美元,佔其1.43 億美元TVL 的50% 以上——MC / TVL 比率遠高於Pendle 在類似增長階段的水平。一旦這種不平衡現象變得明顯,溢價就會消失。

到2025 年3 月,Spectra 的TVL 為1.9 億美元,市值為1400 萬美元,其市值僅為TVL 的約7%——與處於增長曲線相似點的Pendle 相比,可以說被低估了。

如果Spectra 繼續擴展並啟動像veSPECTRA 這樣的治理機制,代幣需求可能會隨之產生。假設費用產生強勁且持續採用,則躍升至10 億美元以上的TVL,可能會重新定價代幣。

SPECTRA 代幣價格與TVL 對比

Spectra能否追上Pendle ?

Pendle 已經證明了市場對代幣化收益的強烈需求,其擁有數十億美元的流動性和明顯的產品市場契合度。 Spectra 正以此為基礎進行構建——專注於穩定幣原生策略、透過Morpho 進行可組合借貸集成,以及為鼓勵更廣泛的參與進行無需許可的設計。

隨著收益格局的不斷發展,Spectra 的發展道路似乎看起來愈加堅實。如果能夠保持成長,透過veSPECTRA 啟動長期代幣激勵,並繼續吸引真實用戶,很有可能成為該領域的下一個主要參與者。