業界概要

2025年の初め、暗号通貨市場は楽観と不確実性が複雑に絡み合った感情とともに始まりました。業界は新年に複数の期待を抱いていた。連邦準備制度理事会の金融政策の転換による潜在的な利益、AI技術革命の第2波、そして米国の新政権が約束した「暗号通貨に優しい」規制枠組みは、いずれも業界の躍進のきっかけになると考えられていた。しかし、第1四半期の混乱が収まると、市場は「マクロ経済の大きなショックとミクロ経済の革新の深刻な停滞」という鮮明な状況を呈示した。

世界的なマクロ経済は市場のリズムを支配する中核的な変数となっている。連邦準備制度理事会は度重なるインフレと景気後退リスクのバランスを取るのに苦慮している。 3月に予想外に高まった景気後退利下げ観測によりリスク選好度は一時的に高まったものの、米国株バブルの崩壊によって引き起こされた流動性パニックを相殺することはできなかった。トランプ政権は選挙公約を果たし、ビットコインの国家戦略準備金とデジタル資産の戦略準備金を推進し、デジタル資産規制明確化法を施行して、業界に構造的な利益をもたらしました。しかし、政策配当と SEC の執行の緩さが重なり、「コンプライアンス変革のコスト」をめぐる市場の論争も激化している。ビットコインは1月に再び史上最高値の10万ドルを突破した後、30%の大幅な調整に見舞われ、「半減期物語」に基づく市場ファンドの一時的な利益確定が露呈した。アルトコイン市場全体のパフォーマンスは横ばいでしたが、RWAなどの製品の誕生と提供、そして資金とユーザーを増やすユーザー参入により、依然として業界に根本的なイノベーションの勢いが注入されました。 Binance などの CEX が DEX エコシステムのレイアウトを加速していることは注目に値します。オンチェーン流動性集約およびアカウント抽象化テクノロジーを通じて、DeFiなどのdAppシナリオへのユーザーのシームレスなアクセスを促進し、CEXユーザーが初めて自分のアカウントでDEX資産を直接取引できるようにします。この「集中と分散の統合」というパラダイムシフトは、次のサイクルにおける成長と躍進の重要な支点となるかもしれない。

マクロ経済環境とその影響

2025 年第 1 四半期には、米国のマクロ経済環境が暗号通貨市場に深刻かつ複雑な影響を及ぼしました。仮想通貨市場では、ETFがBTCスポットを上回って以来、仮想通貨市場全体と米国株式市場との正の相関関係がますます強まっています。ナスダックの動向は、ある程度、暗号通貨市場の方向性を直接決定します。 BTC は初期の頃は「デジタルゴールド」と呼ばれていましたが、現在では暗号通貨は安全資産というよりはむしろリスクの高い資産であり、市場の流動性の影響をより受けます。アークストリームは今後もマクロ経済動向の変化に注目し続けていきます。マクロ経済学の核心はインフレと経済力のバランスにあります。市場は将来への期待に基づいて取引されます。インフレが高すぎたり、経済が好調すぎる場合、連邦準備制度理事会は金利の引き下げを延期する傾向があり、これは資本市場にとって好ましくありません。逆に、経済が弱すぎると景気後退リスクが引き起こされる可能性があり、これも市場の信頼と資本の流れにとって好ましくない。したがって、マクロ経済は、資本市場にとって好ましい環境を提供するために、強さと弱さの間の微妙なバランスを見つける必要がある。 DOGE部門は多数の政府機関職員を解雇し、それが直接的に失業率の上昇につながった。同時に、トランプ大統領の関税政策は、対象商品の価格と関連サービス産業のコストを直接押し上げることで、インフレ圧力を悪化させ、米国経済が景気後退に陥る可能性を高めている。

この一連の政策により市場の不安定性が高まり、資本市場のボラティリティが増大しました。アークストリーム・キャピタルは、2024年第4四半期の選挙によってもたらされる莫大な利益と、短期的に起こり得る大きな市場変動によって引き起こされるドローダウンのリスクを考慮し、2025年第1四半期に投資計画を縮小し、OTC戦略の事業探索とチャネル拡大にさらに多くの時間とエネルギーを集中させました。しかし、こうした政策は単なる経済規制策ではなく、トランプ政権が他国との政治交渉で有利な材料を増やしたり、意図的に混乱を作り出して特別な政治的・経済的目標を達成しようとするものである可能性もあること、具体的には、景気後退の兆候を作り出して連邦準備制度理事会に迅速な緊急防衛的金利引き下げを強いることで、米国の国家債務問題の緩和と経済成長および資本市場のパフォーマンスの刺激という双方にとって有利な状況を実現することなどを考慮すると、私たちは暗号通貨市場のその後のパフォーマンスについて依然として楽観的である。

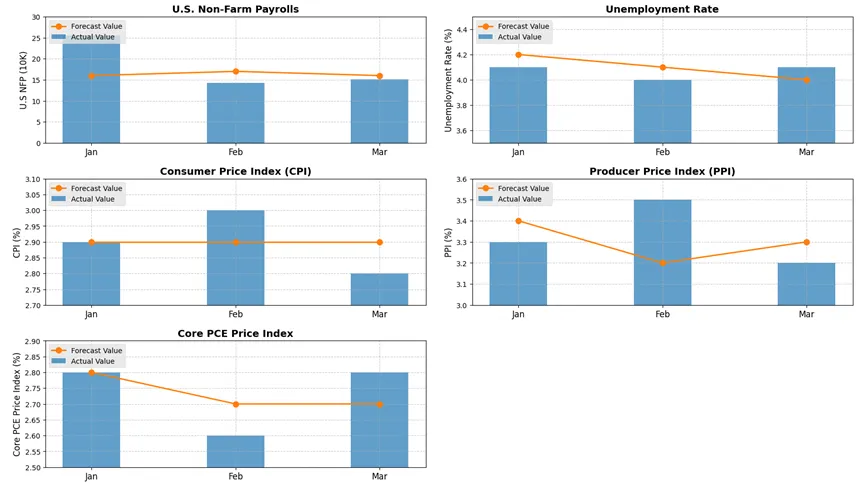

第1四半期、暗号通貨市場はマクロ経済データに対して高い敏感性を示しました。以下は、1 月、2 月、3 月の市場パフォーマンスの月別分析です。

1月の米国のマクロ経済データは総じて好調だったが、市場の反応は比較的安定していた。 1月10日、12月の季節調整済み非農業部門雇用者数データが発表された。予想値は16万台だったが、実績値は25万6千台となり、市場予想を大きく上回った。同日発表された12月の失業率は4.1%で予想の4.2%を下回り、経済の好調さをさらに裏付けた。 1月14日、12月の生産者物価指数(PPI)年率は予想の3.4%をわずかに下回る3.3%と発表され、短期的にインフレ圧力が緩和するシグナルとみられている。しかし、1月15日に発表された12月の調整前消費者物価指数(CPI)年率は予想通りの2.9%だったものの、前月比では0.2%上昇となり、市場ではインフレ上昇や利下げの遅れを懸念する声が上がり始めた。 1月31日、12月のコアPCEデータは2.8%となり、予想通りで市場の期待を大きく揺るがすことはなかった。全体的に、1月のデータは暗号通貨市場に大きな変動を引き起こすことはなかった。力強い雇用市場と安定したインフレデータにより、BTC などの資産の価格は比較的安定しています。

2月に入り、暗号通貨市場ではマクロ経済データと予想の乖離により劇的な変動が見られました。 2月7日、1月の季節調整済み非農業部門雇用者数データが14万3000人となり、予想の17万人を下回った。同日発表された1月の失業率は4.0%で、予想の4.1%を下回った。雇用市場の不透明な動向により、短期的には市場の不確実性がさらに高まった。 2月12日、1月の調整前消費者物価指数(CPI)年率は予想の2.9%を上回り3.0%になると発表された。インフレ率は引き続き上昇し予想を上回ったため、金利引き下げに対する市場の信頼は氷点下にまで落ち込んだ。トレーダーらは一般的に、今年の利下げは12月に一度だけ行われる可能性があると予想しており、これが市場心理に大きな打撃を与えた。データ発表後15分以内にBTCは2,500ポイント(2.66%)下落した。翌日には、1月の生産者物価指数(PPI)年率が予想の3.2%を上回り3.5%と発表され、市場の利下げ期待の下方修正への懸念がさらに高まった。これが購買力の弱体化の引き金になったとみられる。その後の半月で、BTCは約20%、2万ポイント下落しました。 2月28日、1月のコアPCE価格指数が予想を下回る2.6%と発表されて初めて、市場は安定し底を打った。注目すべきは、PPIデータにおける金融および医療サービス部門のパフォーマンスの低迷が、PCEの低下の早期の兆候を示していることだ。

3月はマクロ経済データが全体的に改善し、市場心理も好転したが、コアPCEが予想を上回ったことで再び変動が生じた。 3月7日、2月の季節調整済み非農業部門雇用者数データが発表され、予想の16万人をわずかに下回る15万1000人となった。同日発表された2月の失業率は4.1%で予想の4.0%を上回り、雇用市場の若干の弱さを示した。 3月12日、2月の調整前消費者物価指数(CPI)年率は予想の2.9%を下回る2.8%と発表された。 3月13日、2月の生産者物価指数(PPI)年率は予想の3.3%をわずかに下回る3.2%と発表された。この一連のデータは、経済が堅調に推移し、インフレ圧力が緩和し、金利引き下げプロセスが加速すると予想されることを示しています。その結果、暗号通貨市場はその後10日間で短期的な回復を見せました。しかし、3月28日に発表された2月のPCE価格指数は前年同月比2.5%と予想と一致したが、コアPCE年率は2.8%と予想の2.7%を上回った。データ発表の10時間前、コアPCEが予想を上回るとの懸念から市場は大幅に下落し、インフレデータに対する市場の敏感さが継続していることを示した。

要約すると、2025 年第 1 四半期において、米国のマクロ経済データが暗号通貨市場に与えた影響は大きく、多岐にわたりました。 1月は経済は好調だったが、市場の反応は平凡だった。 2月のインフレ率は予想を上回り、利下げ期待が急落し、BTCも急落した。 3月の経済データの改善により一時的な回復が見られたものの、コアPCEが予想を上回り、再び下落に転じた。トランプ大統領の関税政策はインフレ圧力を悪化させることで市場の不確実性を高めており、連邦準備制度理事会に政策調整を迫る重要な要因となる可能性がある。今後、暗号通貨市場の動向は、依然としてマクロ経済データと連邦準備制度の政策動向に大きく左右されることになるだろう。投資家は市場の動向を正確に把握するために、インフレや雇用データの動向に細心の注意を払う必要があります。

トランプ政権の暗号通貨政策とその影響

トランプ大統領は2025年3月に、戦略的なビットコイン準備金の設立を義務付ける大統領令に署名した。その資金は主に刑事罰または民事罰で押収された約20万ビットコイン(約180億ドル相当)から賄われ、政府が準備金内のビットコインを売却することを禁止している。この動きは、ビットコインを「国家準備資産」に昇格させ、その正当性と流動性を高め、デジタル資産における米国のリーダーシップを推進することを目的としている。ビットコインの価格は短期的に8%以上急騰し、市場の信頼は高まったものの、その後、市場は準備金が没収された資産にのみ依存しており、新たな購入計画はないと判断し、価格は急速に下落した。長期的には、この動きは他の国々も追随するきっかけとなり、ビットコインが国際準備資産となることを促進する可能性がある。さらに、ビットコイン以外の一連のデジタル資産もデジタル資産準備金に含まれる可能性があります。これは、暗号通貨が限界資産から国家の戦略的ツールへと変貌を遂げたことを示しています。市場の反応は短期的には不満を抱かせるものの、その長期的な影響は世界の金融システムを再構築する可能性がある。一方ではビットコインが主流の準備資産となることを促進し、他方ではデジタル金融の分野で主権国家間の競争を激化させることになるだろう。

規制面では、トランプ大統領は就任後、SECのゲーリー・ゲンスラー委員長の解任を推進し、証券トークンと非証券トークンを区別する基準を明確にし、コインベースなどの企業に対する訴訟を終わらせるために暗号資産ワーキンググループを設立した。さらに、企業の財務負担を軽減するために、物議を醸していた会計基準 SAB 121 が廃止されました。規制環境が大幅に緩和され、機関投資家の市場参入が加速しています。銀行などの従来の金融機関が暗号資産保管業務を行うことが許可され、業界のコンプライアンスプロセスが促進されました。この一連の規制政策は、規則を緩和し、枠組みを再構築し、法律を推進することで、米国の暗号通貨および金融業界の生態系を変えました。短期的には、政策配当により技術革新と資本流入が加速する可能性があります。しかし、長期的には、体系的なリスクと世界的な規制ゲームの複雑さに対して警戒する必要があります。将来的には、政策実施の有効性は、司法上の異議、経済循環、政治的駆け引きなど、複数の変数に左右されることになるだろう。

ステーブルコインの開発に関しては、トランプ政権はステーブルコインに関する連邦規制の枠組みを確立し、ステーブルコインの発行者が連邦準備銀行の決済システムにアクセスすることを認めるとともに、民間の暗号通貨の革新の余地を維持するために連邦準備銀行による中央銀行デジタル通貨(CBDC)の発行を明示的に禁止した。ステーブルコインの国際決済への応用が加速し、米ドルの国際化への道が広がっています。民間ステーブルコインの市場シェアは拡大しており、従来の金融システムとの統合が深まっています。

関税政策に関しては、トランプ大統領は2025年2月に相互貿易関税覚書に署名し、米国の貿易相手国の関税率を米国のものと一致させることを義務付け、付加価値税制度を実施する国には追加関税を課すこととした。この覚書は、米国の貿易赤字を削減し、貿易の不平等と不均衡に対処することを目的とした、米国の貿易政策の調整に関する枠組み文書です。その後、カナダ、メキシコ、欧州連合などが速やかに対抗措置を講じ、世界的な関税障壁のスパイラルが初めて発生した。 2025年4月2日、トランプ大統領は相互関税に関する大統領令に署名し、2月の覚書で示された政策の方向性をさらに洗練させて実施した。この大統領令は、米国の貿易赤字を削減し、製造業の本国回帰を促進し、米国経済と国家安全保障を守ることを目的としている。この法案は、米国との貿易赤字が最も大きい国に対して、より高い相互関税を課すことを義務付けている。この動きは、影響を受けた主要国、特に中国からの迅速な対抗措置を引き起こし、中国は最初の機会に相応の対抗措置を講じ、両国の経済貿易関係は正式に深刻な相違と摩擦の段階に入った。

こうした関税政策の影響により、世界的な貿易コストは必然的に増加し、国際貿易の規模は縮小する可能性があります。生産コストは急上昇し、サプライチェーンの再編は加速し、企業の投資意欲は低下した。最も重要なことは、米国が輸入インフレの圧力に直面しなければならないということだ。連邦準備制度理事会の金融政策はジレンマに陥っており、利下げへの期待は延期されている。関税政策により、企業はメキシコなどのラテンアメリカ諸国に生産拠点を移転せざるを得なくなったが、米国のインフラと労働力の不足が製造業の復活を妨げている。自動車や電子機器など、世界的なサプライチェーンに依存する産業は大きな打撃を受け、多国籍企業への利益圧力は高まり、米国のテクノロジー大手の株価は下落した。新興市場は産業チェーンの移転を引き継ぐ上で課題に直面しており、短期的には米国の需要ギャップを完全に埋め合わせることは難しいだろう。関税戦争はまた、国際貿易の決済通貨としてのドルへの信頼を損ない、10年国債の価格下落とそれに伴う利回り上昇を引き起こした。この背景には、トランプ政権による債務支出と借入コストの削減計画もあり、一部の国は脱ドル化の道を模索し始めている。金融市場では、米国株、A株、日経平均株価など世界的に株価が総じて大幅に下落しており、市場流動性は大きな圧迫に直面しています。

トランプ大統領の仮想通貨政策は、規制緩和と戦略的準備金を通じて短期的には市場の信頼を高め、資本流入を促したが、長期的にはコンピューティング能力の集中化と政策変動のリスクに注意する必要がある。この関税政策は「米国第一主義」の名の下に行われているが、世界貿易体制の分断を招き、インフレを押し上げ、景気後退の予想を悪化させ、資金をリスク資産から金などの安全資産へと流入させている。これら二つの政策は、米国のデジタル経済と実体経済の変革における矛盾と駆け引きを浮き彫りにしている。

トランプ一家が支援するDeFiプロジェクトであるワールド・リバティ・ファイナンシャル(WLFI)は、2024年の立ち上げ以来、その政治的背景や資本運用によって暗号通貨業界に多面的な影響を与えてきた。 WLFIはトランプ政権の仮想通貨友好政策の「バロメーター」とみなされている。同社の資産配分と戦略的協力は市場から「大統領セレクト・ポートフォリオ」と解釈され、投資家の追随を促している。短期的には、市場の「政治的物語」への依存が高まり、特定のトークンの価格変動を引き起こす可能性があります。長期的には、政策の繰り返しのリスクに対して警戒する必要がある。同時に、WLFIが2025年3月に立ち上げた米ドルステーブルコインUSD1は、コンプライアンスと機関レベルの保管を重視しています。国境を越えた決済やDeFiのシナリオにうまく浸透すれば、既存のステーブルコインの市場シェアを弱める可能性がある一方で、米ドルのデジタル化を促進し、世界の金融システムにおける米国の支配的地位を強化することになるだろう。

さらに、WLFIの運営はトランプ政権の政策調整の恩恵を受けており、類似プロジェクトへのコンプライアンステンプレートの提供、業界のコンプライアンス基準の低下、従来の金融機関の暗号化ビジネスへの参加の誘致などが行われていますが、規制裁定による市場バブルにつながる可能性もあります。

長期的な戦略的価値の観点から見ると、WLFIはBTC、ETH、AAVE、ONDO、ENAなどさまざまな暗号通貨に大きなポジションを保有しており、これはトランプ政権が推進する「戦略的暗号通貨準備金」政策を反映しています。このレイアウトにより、より多くの資本が暗号通貨資産に注目するようになり、デジタル資産の準備金が次のサイクルの中心的な物語になることが促進される可能性があります。同時に、WLFI の運営モデルは、他のプロジェクトにとって「政治とビジネスの連携」の参考事例となります。将来的には、政治勢力に依存する暗号化プロジェクトがさらに登場する可能性がありますが、コンプライアンスと分散化の原則のバランスを取る必要があります。

要約すると、WLFI が暗号通貨業界に与える影響は諸刃の剣です。一方で、政治的エンパワーメントを通じてコンプライアンスプロセスを加速し、DeFiと機関資本の統合を促進し、米ドル建てステーブルコインの世界的な応用を模索しています。一方で、政策配当への依存は市場バブルを招き、利益の不透明な分配は信頼の危機を引き起こし、不十分なプロジェクト遂行は業界にとってマイナスとなる可能性がある。今後は、WLFIの製品実装の進捗、USD1の市場での受け入れ、そしてトランプ政権の政策の一貫性によるサポートに注目する必要がある。

CEXとDEXの接続性と統合

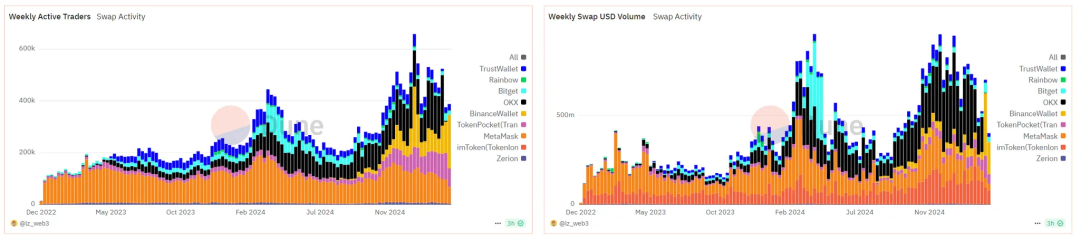

取引所と Web3 ウォレットは暗号通貨の世界への重要なトラフィックの入り口です。ユーザーは、主流の取引所で法定通貨を使用して資産のチャージを完了し、その後暗号通貨の取引、貸付、財務管理などの金融活動を実行したり、さまざまなパブリックチェーンの Web3 ウォレットを使用してさまざまな dApp とやり取りしたりすることがよくあります。過去には、両者の境界は明確でした。 Web3 ウォレットの使用には敷居が高く、教育コストも高いため、一般ユーザーは取引所から Web3 を始めることが多く、中央集権型取引所は分散型 dApp よりも成熟し流通しているサービスを通じてユーザーを維持しています。特に2025年には、取引所ビジネスは前サイクルよりも成熟した状態になります。たとえば、Binanceは2024年にユーザー数が2億人に達したと発表しました。これは前回のサイクルと比べて2倍です。対照的に、さまざまな制限により、Web3ネイティブOn Chainの毎日のアクティブユーザーは、中央集権型取引所の約10%にすぎません。

2023年以降、取引所は取引所ウォレット資産管理における独自の経験に基づいて、Web3ウォレット製品市場に参入しました。その中で、OKX Walletは製品レベルで多くのユーザーを魅了しており、資産管理、オンチェーンインタラクション、トランザクションの最適化など、優れた製品エクスペリエンスで多数のユーザーを引き付けることに成功しています。 CEX は、さまざまなパブリック チェーン向けに独自の RPC を構築するなど、取引所のウォレット モジュールの利点を活用して、より完全で優れたウォレット製品を作成し、それによってユーザーを引き付け、維持します。ただし、OKX ウォレットは本質的に従来の Web3 ウォレットと大きな違いはありません。これは、より優れた、より便利なマルチチェーン ウォレットであり、ネイティブ Web3 ウォレットの使用限界を超えるものではありません。

Binance Web3ウォレットは取引所アカウントと緊密に連携し、初期段階からオンサイト資産とWeb3ウォレット間の高速な送受信をサポートし、Web3ウォレット使用時のユーザーのセキュリティ上の懸念を軽減し、取引所レベルでの保護を提供します。同時に、Binance Web3はエコシステム内の主流のDEXと提携して、一般ユーザー向けに複数のIDOを立ち上げ、サイトにさらに多くのユーザーを呼び込み、参加してチェーンの知識を学んでもらうようにしています。さらに、最新のウォレット機能により、サイト上のユーザーはAlphaシリーズのオンチェーン資産を直接購入できるようになり、CEX内からオンチェーン資産を直接購入する機能を実現し、CEXとDEXの従来の境界を完全に打ち破りました。

データソース: Dune、https://dune.com/lz_web3/wallet-war

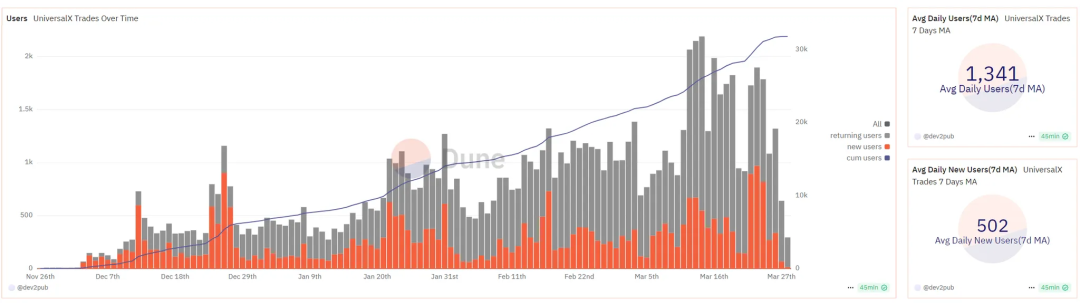

主流の CEX が支配する Web3 ウォレットとは異なり、ネイティブ暗号プロジェクトは、ウォレット分野のオンチェーン ユーザーの実際の緊急のニーズに焦点を当てることができます。 Particle Network は、MPC とアカウント抽象化テクノロジーにおける長年の蓄積を基に、マルチチェーントランザクションによってもたらされる統合アカウントの需要を捉え、UniversalX を立ち上げました。この製品はウォレットと取引プラットフォームを統合し、異なるチェーン上の資産の移転と取引の問題を効果的に解決し、ユーザーがマルチチェーン環境で資産の便利な管理と効率的な取引を実現するのに役立ちます。この革新的な製品により、Particle Network は市場で高い評価と幅広い認知を獲得しました。

データソース: Dune

CEXとDEXの統合は、技術レベルでの革新であるだけでなく、暗号通貨市場が「対立と分裂」から「相乗効果と共生」へと移行するための画期的な出来事でもあります。この変化により効率性と包括性は向上しますが、規制、セキュリティ、ガバナンスの面で新たな課題も生じます。将来的には、集中型の効率性と分散型の資産のセキュリティおよび自律性のバランスをよりうまく取れる者が、次世代の金融インフラの進化をリードできるようになるでしょう。